相対的に短い期間で調達した資金を長い期間で運用すると、金利変動リスクを抱える。金利低下局面では調達金利が先に低下し利益が発生するが、金利上昇局面では逆に損失が発生する。

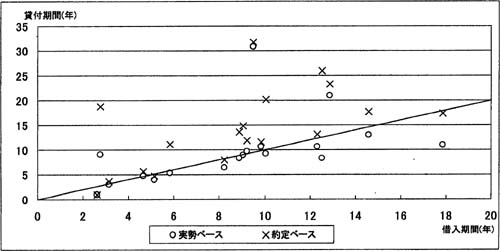

各法人の調達と運用に係る平均償還期間又は平均回収期間を正確に算定するには、それぞれ満期までの年数別の負債及び貸付金残高の明細に基づいて行う必要があるが、財務諸表上、それらが明らかでない法人もある。そこで、補給金型10法人、非補給金型7法人(1法人重複)、計16法人の10年度から12年度の各年度の償還金と回収金で期首の債務残高と貸付金残高をそれぞれ除し、直近3年間の平均の借入期間と貸付期間を推計した結果は、グラフ8のとおりである。ただし、貸付期間については、約定ベースの計数と、繰上償還の影響を加味した実勢ベースの計数を推計している。

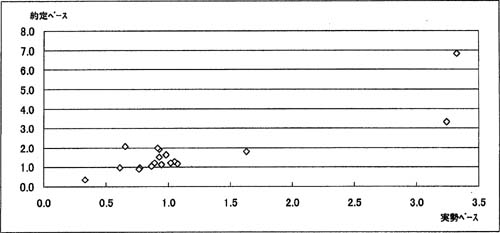

これらの推計した貸付期間が借入期間の何倍程度となっているかを法人別にみると、グラフ9のとおり、約定ベースではほとんどの法人が1倍以上、すなわち調達より運用の方が長くなっている。一方、実勢ベースではほとんどの法人が1倍以下である。政策金融法人によっては、初めから一定程度の繰上償還を見込み、これに合わせて負債調達を行っているものもあることから、一定程度の繰上償還があることによって、調達と運用の期間ミスマッチが解消する状況となっている。しかし、繰上償還を加味した実勢ベースでみても、16法人のうち3法人は、1.5倍以上の期間差を抱えていて一定の金利リスクを免れていない。

このような借換えに伴う金利リスクに備えるため、特別法上の引当金等を計上している政策金融法人として公営企業金融公庫がある。

グラフ8 借入期間と貸付期間の推計(平成10〜12年度平均)

グラフ9 貸付期間の借入期間に対する倍率

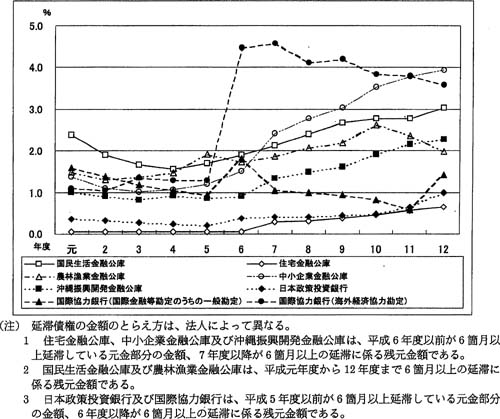

政策金融法人の延滞債権額の表示方法は、6年度以前は、法人ごとに異なるものの6箇月以上延滞している貸付けの延滞元金部分だけとしていた法人が多かったが、7年度以降は、延滞に係る残元金額(一部延滞した元金を含む残りすべての金額)に統一された。また、延滞債権は、担保等による保全の程度は考慮せず、単に延滞期間だけで区分整理している。

そこで、個々の法人については元年度以降、16法人全体については7年度以降における貸付金残高に占める延滞債権額の比率(以下「延滞債権率」

という。)の状況をみると、グラフ10、11のとおり、一部の法人を除き、バブル崩壊後、最近までの延滞債権率は高まっている。

国民生活金融公庫、農林漁業金融公庫及び中小企業金融公庫は、10年度から12年度に多額の貸倒償却を行った。12年度には、農林漁業金融公庫の延滞債権率は低下しているが、国民生活金融公庫及び中小企業金融公庫の延滞債権率は依然上昇している。

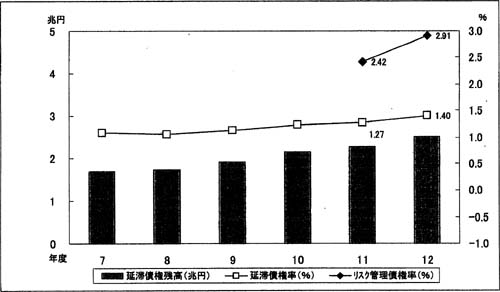

政策金融法人は、バブル崩壊後の経済環境下、国の景気対策の一環として積極的に貸付けを拡大し、景気を下支えしてきた。また、貸し渋り対策として、信用力のぜい弱な貸付先にも重点的に融資してきた。延滞債権率が高まったのは、このような事情が背景にある。しかし、公表されたリスク管理債権についてみると、最近の民間金融機関の貸付金残高に占めるリスク管理債権の比率(以下「リスク管理債権率」という。)に比べて低い。民間の大手18銀行の12年度決算におけるリスク管理債権率の平均が6.14%(金融庁「リスク管理債権の状況(平成13年3月期)」を基にリスク管理債権率を計算)であるのに対し、前記の政策金融法人16法人(11年度は奄美群島振興開発基金を除く。)の12年度決算において公表されたリスク管理債権率の平均は2.91%である。相対的に大口の不良債権は少なく、基本的にリスクが分散されているためと考えられる。

グラフ10 法人別の延滞債権率の推移(5公債2銀行)

グラフ11 延滞債権残高と延滞債権率、リスク管理債権率(16法人)

政策金融法人の貸倒引当金の繰入状況についてみると、商工組合中央金庫では、回収の危険性の程度に応じた引当処理を行っている。また、公営企業金融公庫では、貸付先が地方公共団体等であって貸倒れのおそれがないことから、貸倒引当金は計上していない。

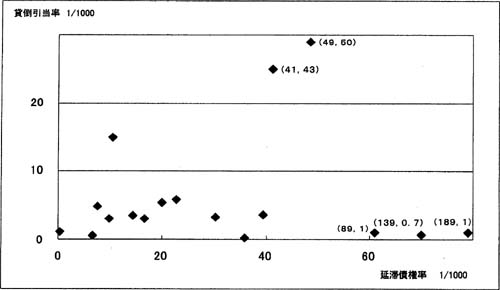

12年度の期末貸付金残高に対する貸倒引当金の比率(以下「貸倒引当率」という。)と延滞債権率の分布状況をみると、グラフ12のとおり、貸倒引当率が高い法人もあるが、ほとんどの法人は、延滞債権率に比して貸倒引当率は低いものとなっている。これは、回収の危険性に応じて貸倒引当金を積み増す必要があるが、貸倒引当金繰入前の収支差額を繰入限度の範囲内で繰り入れたり、貸付金残高の一定率を繰り入れたりする処理が行われているためと考えられる。

グラフ12 貸倒引当率と延滞債権率の分布状況(平成12年度)

(外貨建資産・負債に係る為替リスク)

外貨建資産又は負債を有する場合には、為替変動リスクを抱える。4法人(中小企業金融公庫、公営企業金融公庫、日本政策投資銀行及び国際協力銀行)は、政府保証外債を発行している。また、2法人(日本政策投資銀行及び国際協力銀行)は外貨貸付けを行っていて、1法人(商工組合中央金庫)は、外貨有価証券、外貨預金等の資金又は負債を有している。

円高時、リスクヘッジせずに外貨建債券を発行すると、円安局面で為替差損を生じる場合がある。上記の法人は、最近は、外貨建債券で調達した資金については、通貨スワップによりリスクヘッジしたり、そのまま外貨貸付けに利用したりなどしている。また、円貨で調達した資金を外貨貸付けに利用する場合には、通貨スワップによりリスクヘッジしている。このため、基本的に為替リスクはない。

長期固定金利の貸付けの場合には、貸付時点より市中金利が低下すると、既往の貸付金が期限前解約により返済されることによって損失が発生する。

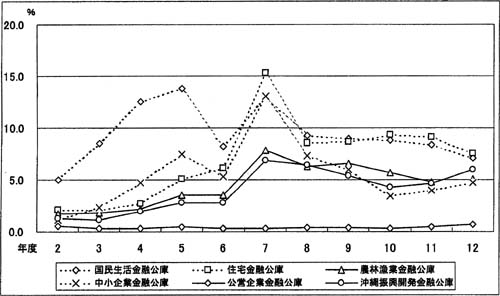

7年から8年にかけて、市中金利が急低下するなか、グラフ13のとおり、政策金融法人では民間資金への借換え等による多額の繰上償還が発生した。政策金融法人の利ざやは縮小し、新規貸付けも減少した。住宅金融公庫、国民生活金融公庫及び中小企業金融公庫における繰上償還は特に多かった。

繰上償還によって、資金の運用期間は短期化し、貸付金の満期までに得られたはずの利息収入が得られなくなる。繰上償還により回収された資金は、低い金利の新規貸付金の財源となるが、既往の借入金の金利は高いままである。この結果、利息収入は減少するのに利払い負担は減少せず、将来にわたって損失が発生することになる。

この損失は、貸付業務に伴って発生する政策コストの一部であって、他に転嫁すべきものではない。また、政策金融法人は、従来、繰上償還によって生じた手元資金を資金運用部に繰上償還することができなかった。しかし、9年度から順次、補償金を支払うことを条件に、このような手持資金の繰上償還が可能となり、11年度には、初めて社会福祉・医療事業団が資金運用部に対して繰上償還した。12年度には、同事業団及び日本政策投資銀行

が繰上償還している。

グラフ13 繰上償還(期首貸付金残高に対する割合)の推移

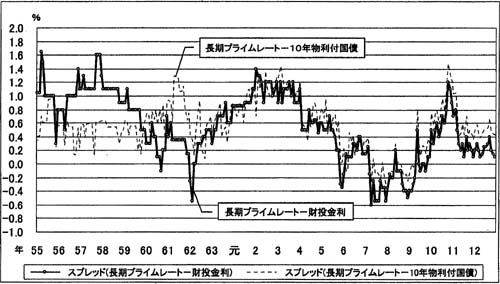

昭和62年以前、財投機関の調達コストと基準金利は政策的に決定され、一部の法人を除いて逆ざやとなることはなかった。しかし、60年前後から進展した金融自由化と市中金利の低下で、グラフ14のとおり、長期プライムレートが基準金利の基となる財投金利を下回り、収支維持が困難になった法人もあった。

62年3月、財投金利は市場金利連動が原則となった。前記のとおり、新発利付国債表面金利に0.2%程度上乗せした預託金利の水準とされ、市場実勢に基づく金利設定となった。しかし、バブル崩壊後の金利低下により、平成7年から8年にかけて再び長期プライムレートが財投金利を下回り、過去の高金利の貸付金の繰上償還で多額の損失を生じるに至った。

グラフ14 長期プライムレートと比較した財投金利、利付国際のスプレッド

13年4月からの財政融資資金特別会計の金利体系では、前記のとおり、財投債を発行して市場調達した資金が財投機関の貸付財源となり、資金調達コストは完全市場連動型となった。債券流通市場で決まる残存期間ごとの国債利回り曲線(イールドカーブ)に基づく金利が適用され、7年以上の場合も同一金利ではなく、貸付期間が長いほど高い金利となった。

その結果、政策金融法人の貸付けは、民間金融より低利とするという条件の下で、コスト面ではより一層民間金融に近づき、一部の法人においては以前ほどの政策金融の優位性を発揮しにくくなっている。資金調達コストは市場連動型となったが、国債金利に釘付けされており、予算の範囲を超えて逆ざやとなる貸出金利の設定はできないため、金利低下局面では再び繰上償還にさらされる可能性もある。これにより、貸付実行時に決まった後年度の財政負担額だけでなく、繰上償還に伴う損失の発生によって財政負担が生じる可能性も残されており、このような繰上償還リスクに対応して資産負債総合管理(ALM)(注)

を徹底するなどの財務基盤の構築が必要となっている。

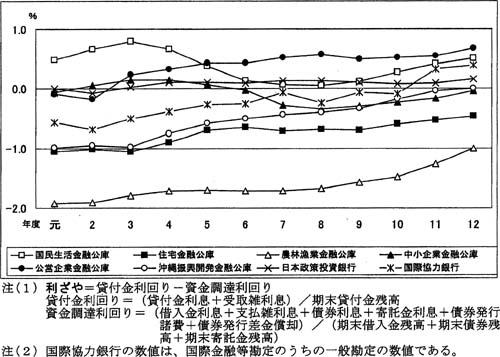

資金調達利回りと貸付金利回りの差をみると、順ざやの法人も逆ざやの法人も、金利変動によって収益が変動し、補給金型では補給金が増加した法人がある。

6公庫2銀行の利ざやの推移をみると、グラフ15のとおり、非補給金型の政策金融法人の収益性は比較的安定している。これに対して、補給金型の一部の公庫では収益は大きく変動している。このような補給金型法人の場合、収益の悪化に伴う収支差は主に補給金により埋められている。

グラフ15 政策金融法人(6公庫2銀行)の利ざやの推移

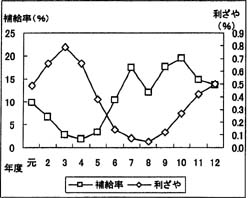

補給金型の国民生活金融公庫の例では、グラフ16のとおり、利ざやは3年度をピークとして8年度まで縮小し、逆に利益(経常収益)に対する補給金の割合(以下「補給率」という。)は4年度に最低となり、その後、8年度を除き上昇している。他の逆ざやの法人では、最近の低金利の環境下で逆ざやは縮小傾向にあるものの繰上償還に伴う逆ざやや貸倒償却による損失もあり、必ずしも補給率が低下していない法人もあって、財政負担は増加傾向にある。

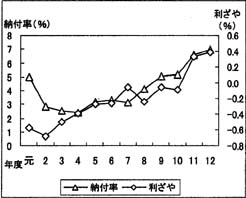

また、非補給金型の国際協力銀行の例では、グラフ17のとおり、収益性が安定していて、利ざやの上昇とともに利益(経常収益)に対する国庫納付金の割合(以下「納付率」という。)も同様に上昇していて、継続的に国庫納付を行っている。

なお、補給金型の住宅金融公庫では、多額の繰上償還等で発生した損失を原因とする特別損失金を計上している。この特別損失金を計上するに当たり、補給金が交付されるまでの間の資金不足に対して、通常の借入れとは別に特別損失金見合いの借入れを行っている。この借入金は、特別損失金に対する交付金を受け入れれば、所期の借入目的を終えることから、その時点で償還する措置が執られている。

| グラフ16 国民生活金融公庫の利ざやと補給率 |

グラフ17 国際協力銀行(国際金融等勘定のうちの一般勘定)の利ざやと納付率 |

|

|

|