消費税は、消費税法(昭和63年法律第108号)に基づき、製造、卸売、小売等の各段階の売上げに課税されて、その税相当額が順次価格に織り込まれ転嫁されて、最終的には消費者が負担することが予定されている。このことから、消費税法は、前段階で課税されている消費税が各段階で二重、三重に累積的に課税されないように、課税売上げに係る消費税額から課税仕入れに係る消費税額を控除する仕組みを採っている。そして、納付消費税額は、原則として、課税売上げに係る消費税額から当該課税売上げに対応する実際の課税仕入れに係る消費税額を控除して算出する(以下、この計算方法を「本則課税」という。)こととなっている。

なお、課税仕入れに係る消費税額が課税売上げに係る消費税額を上回る場合には、還付申告書を提出(以下「還付申告」という。)して還付を受けることができることとなっている。

消費税法では、小規模事業者の事務処理能力等を勘案して、個人事業者では課税期間の前々年、法人では課税期間の前々事業年度(以下、これらを「基準期間」という。)における課税売上高が1000万円以下(基準期間がない場合を含む。以下同じ。)の事業者は、原則として消費税の納税義務が免除される制度が設けられている(以下、この消費税の納税義務が免除される仕組みを「事業者免税点制度」という。)。なお、納税義務が免除されることとなる事業者が「消費税課税事業者選択届出書」を所轄の税務署長に提出した場合には、原則として、その提出があった日の属する課税期間の翌課税期間以後の課税期間から課税事業者となることができることとなっている。

また、本則課税の特例として、中小事業者の事務負担に配慮して、事業者の選択により、基準期間における課税売上高が5000万円以下(基準期間がない場合を含む。以下同じ。)である課税期間について、課税売上げに係る消費税額を基礎として、課税仕入れに係る消費税額をみなし仕入率を用いて簡易な方法により計算できる簡易課税制度が設けられている。そして、事業者が「消費税簡易課税制度選択届出書」を所轄の税務署長に提出した場合には、原則として、その提出があった日の属する課税期間の翌課税期間以後の課税期間から簡易課税制度を適用して申告することができることとなっている。

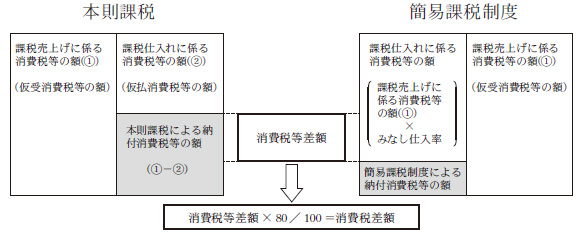

事業者が行う取引に係る消費税及び地方消費税(以下「消費税等」という。)の経理処理には、消費税等の額と当該消費税等に係る取引の対価の額とを区分して経理する税抜経理方式と区分しないで経理する税込経理方式がある。そして、事業者が消費税等の経理処理について税抜経理方式を適用している場合において、簡易課税制度の適用を受けた課税期間に、課税売上げに係る消費税等の額(仮受消費税等の額)から課税仕入れに係る消費税等の額(仮払消費税等の額)を控除した額(本則課税による納付消費税等の額)と簡易課税制度による納付消費税等の額とに差額(以下、この差額を「消費税等差額」といい、当該差額のうち国税である100分の80に相当する額を「消費税差額」という。)が生ずるときは、消費税等差額について、法人の場合は法人税の申告において、その課税期間を含む事業年度の益金又は損金に算入することとなっている(図1参照)。

図1 消費税等差額の概念図(益金に算入する場合)

消費税の納税義務は資産の譲渡等を行った時に成立して、その譲渡の時期は、原則として資産の引渡しを行った日であり、その日の属する課税期間において資産の譲渡等の対価の額を売上げに計上することとなっている。ただし、資産の譲渡等が長期割賦販売等に該当して、法人税法(昭和40年法律第34号)等に規定する延払基準の方法により経理している場合は、消費税法第16条の規定に基づき、資産の譲渡等の対価の額を分割して受領する場合におけるその受領する賦払金の支払期日の属する課税期間において、それぞれ当該賦払金に係る部分について資産の譲渡等を行ったものとみなすことができ、それぞれの期日の属する各課税期間において当該賦払金を売上げに計上することができることとなっている(以下、この資産の譲渡等の時期を繰り延べることを「譲渡時期の特例」という。)。

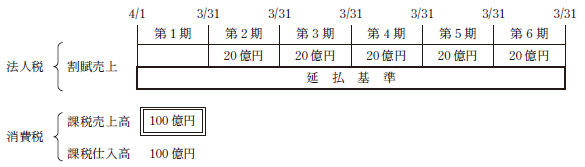

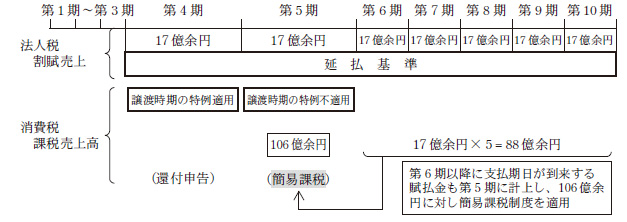

また、事業者が、譲渡時期の特例の適用を受けた課税期間の翌課税期間以後のいずれかの課税期間において、法人税法等に規定する延払基準の適用を継続していても、消費税において譲渡時期の特例の適用を受けないこととした場合には、消費税法施行令(昭和63年政令第360号)第32条第3項の規定に基づき、その譲渡時期の特例の適用を受けないこととした課税期間以後に支払期日が到来する賦払金に係る部分は、当該課税期間において資産の譲渡等を一括して行ったものとみなして、当該賦払金を売上げに計上することができることとなっている(図2参照)。

図2 資産の譲渡等の時期の概念図

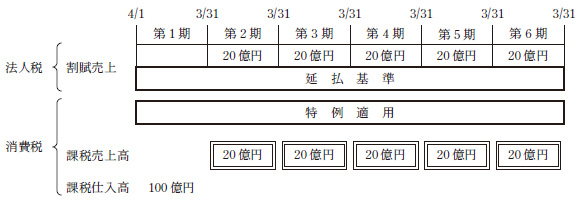

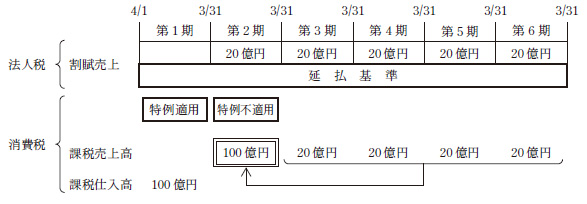

第1期に100億円の建物を取得し、第1期に引き渡して、第2期から支払期日の到来する5回払いの割賦販売を行い、法人税は延払基準の方法により経理している場合

(事業年度及び課税期間は、毎年4月1日から翌年の3月31日まで)

〇譲渡時期の原則(消費税は、第1期の建物引渡時に課税売上高を一括して計上する場合)

〇譲渡時期の特例適用(消費税は、第2期から第6期まで譲渡時期の特例を適用し課税売上高を計上する場合)

〇譲渡時期の特例適用後不適用(消費税は、第2期に譲渡時期の特例の適用を受けないこととして、第2期の課税売上高に賦払金全額を一括して計上する場合)

事業内容が特定されていて、特定の事業を営むことを目的として設立された会社は、一般に特別目的会社と呼ばれている(注1)。

債権や不動産等の資産を保有する者が、特定の資産を保有することを目的とする特別目的会社等を設立して、その資産を当該特別目的会社等に譲渡して、その資産が生み出す収益を原資として資金調達を行う方法を資産の流動化といい、対象資産によって、債権流動化又は不動産流動化等と呼ばれている。そして、当該特別目的会社として、「資産の流動化に関する法律」(平成10年法律第105号。以下「資産流動化法」という。)により設立された特定目的会社、会社法(平成17年法律第86号)により設立された合同会社等が利用されている。

不動産流動化は、特別目的会社等が資産流動化計画等により不動産等を取得して、当該不動産等の賃貸、売却等を行うものであり、比較的高額な不動産等を流動化の対象としている。

民間資金等の活用による公共施設等の整備等に関する事業(以下「PFI事業」という。)は、「民間資金等の活用による公共施設等の整備等の促進に関する法律」(平成11年法律第117号)に基づき、平成11年度以降、国及び地方公共団体等が管理者等となり実施されている。そして、事業を実施するために選定された事業者(以下「選定事業者」という。)は、PFI事業を実施する特別目的会社を新たに設立するのが通例となっていて、公共施設の建設費等が高額であることなどから、完成後の一定事業期間に割賦方式で整備費が支払われる。

消費税の事業者免税点制度及び簡易課税制度においては、基準期間という過去の一定の期間における課税売上高によって納税義務の有無や簡易課税制度の適用の可否を判定することとしている結果、基準期間における課税売上高が1000万円以下又は5000万円以下であれば、課税期間における課税売上高が多額である場合であっても、これらの制度を適用することができることとなっている。

そこで、本院は、消費税に関する国民の関心が高い中で、有効性等の観点から、小規模事業者の事務処理能力等を勘案して設けられた事業者免税点制度及び中小事業者の事務負担に配慮して設けられた簡易課税制度について、事業計画等により高額の不動産等の取得、賃貸、売買等を行う特別目的会社におけるその適用状況はどのようになっているか、また、その創設の趣旨に照らして有効かつ公平に機能しているかに着眼して検査した。

上記236法人の還付申告後の事業者免税点制度及び簡易課税制度の適用状況は、以下のとおりである。

これら236法人のうち事業者免税点制度を適用していた課税期間における推計課税売上高(注4)及び簡易課税制度を適用していた課税期間における課税売上高(以下、これらを合わせて「課税売上高等」という。)の把握が可能な229法人の課税売上高等についてみると、表1のとおりである。

表1 特別目的会社の課税売上高等の分布状況

(1)事業者免税点制度適用課税期間における推計課税売上高の状況

|

推計課税

売上高 \

区分

|

1000万円 以下 |

1000 万円超 1 億円以下 |

1億円超 5億円以下 |

5億円超 10億円以下 |

10億円超 50億円以下 |

50億円超 100億円以下 |

100億円超 | 計 |

|---|---|---|---|---|---|---|---|---|

| 法人数 | — | 2 | 15 | 12 | 7 | — | — | 36 |

| 推計課税売上高の総額 | — | 177,625 | 3,943,548 | 8,687,497 | 12,902,319 | — | — | 25,710,991 |

| 1法人当たりの平均 | — | 88,812 | 262,903 | 723,958 | 1,843,188 | — | — | 714,194 |

(2)簡易課税制度適用課税期間における課税売上高の状況

|

課税売上高

\

区分

|

5000万円 以下 |

5000 万円超 1 億円以下 |

1億円超 5億円以下 |

5億円超 10億円以下 |

10億円超 50億円以下 |

50億円超 100億円以下 |

100億円超 | 計 |

|---|---|---|---|---|---|---|---|---|

| 法人数 | 9 | 10 | 65 | 47 | 73 | 7 | 3 | 214 |

| 課税売上高の総額 | 253,574 | 773,375 | 17,447,467 | 33,691,037 | 158,507,682 | 39,163,571 | 38,728,207 | 288,564,916 |

| 1法人当たりの平均 | 28,174 | 77,337 | 268,422 | 716,830 | 2,171,338 | 5,594,795 | 12,909,402 | 1,348,434 |

36法人の事業者免税点制度を適用していた課税期間における推計課税売上高の1法人当たりの平均は7億1419万余円と多額となっており、このうち10億円超の推計課税売上高を有している法人が7法人見受けられた。また、214法人の簡易課税制度を適用していた課税期間における課税売上高の1法人当たりの平均は13億4843万余円と多額となっており、このうち50億円超の課税売上高を有している法人が10法人見受けられた。

このように、基準期間における課税売上高が1000万円以下又は5000万円以下である課税期間後において多額の課税売上高等が生ずるのは、特別目的会社において、事業計画等により、高額の不動産等を一時期に取得して、その後の課税期間に当該不動産等の賃貸、売却等をするためである。

そこで、これら236法人のうち事業者免税点制度や簡易課税制度を適用していた課税期間の直前の課税期間末における資産の把握が可能な191法人の資産の状況についてみると、表2のとおりである。

表2 特別目的会社の資産の状況

|

資産

\

区分

|

10億円以下 | 10億円超 50億円以下 |

50億円超 100億円以下 |

100億円超 | 計 | |

|---|---|---|---|---|---|---|

| 法人数 | 1 | 45 | 54 | 91 | 191 | |

| 資産の総額 (1法人当たりの平均) |

479,906 (479,906) |

150,623,668 (3,347,192) |

399,532,430 (7,398,748) |

2,259,422,310 (24,828,816) |

2,810,058,315 (14,712,347) |

|

| うち不動産等の総額 (1法人当たりの不動産等の平均) |

468,162 (468,162) |

137,455,130 (3,054,558) |

363,017,664 (6,722,549) |

2,078,828,062 (22,844,264) |

2,579,769,019 (13,506,644) |

|

191法人の資産の額は1法人を除いて全て10億円を超えており、その総額は2兆8100億5831万余円、1法人当たりの平均は147億1234万余円と多額となっていた。

以上のとおり、これら236法人の中には、高額の不動産等を取得して、当該不動産等の賃貸、売却等により課税売上高等が多額であるのに、基準期間における課税売上高が1000万円以下又は5000万円以下であることから、小規模事業者の事務処理能力等を勘案して設けられた事業者免税点制度や中小事業者の事務負担に配慮して設けられた簡易課税制度を適用していた法人が、相当数見受けられた。

そして、これら236法人のうち事業者免税点制度適用課税期間の推計納付消費税額(注5)並びに簡易課税制度適用課税期間の消費税差額及び推計消費税差額(以下、簡易課税制度適用課税期間の消費税差額及び推計消費税差額を合わせて「消費税差額等」という。)の把握が可能な177法人の推計納付消費税額及び消費税差額等についてみると、表3のとおりである。

表3 推計納付消費税額及び消費税差額等の分布状況

(1)事業者免税点制度適用課税期間の推計納付消費税額の状況

|

推計納付

消費税額 \

区分

|

100万円以下 以下 |

100万円超 1000万円以下 |

1000万円超 5000万円以下 |

5000万円超 1億円以下 |

1億円超 | 計 |

|---|---|---|---|---|---|---|

| 法人数 | — | 6 | 12 | 1 | — | 19 |

| 推計納付消費税額の総額 | — | 35,199 | 303,841 | 76,479 | — | 415,520 |

| 1法人当たりの平均 | — | 5,866 | 25,320 | 76,479 | — | 21,869 |

(2)簡易課税制度適用課税期間の消費税差額等の状況

|

消費税差額等

\

区分

|

100万円以下 以下 |

100万円超 1000万円以下 |

1000万円超 5000万円以下 |

5000万円超 1億円以下 |

1億円超 | 計 |

|---|---|---|---|---|---|---|

| 法人数 | 16 | 54 | 66 | 10 | 9 | 155 |

| 推計納付消費税額の総額 | 8,663 | 260,038 | 1,444,948 | 710,741 | 1,718,724 | 4,143,116 |

| 1法人当たりの平均 | 541 | 4,815 | 21,893 | 71,074 | 190,969 | 26,729 |

19法人の事業者免税点制度を適用していた課税期間の推計納付消費税額は4億1552万余円、その1法人当たりの平均は2186万余円と多額となっていた。また、155法人の簡易課税制度を適用していた課税期間の消費税差額等は41億4311万余円、その1法人当たりの平均は2672万余円と多額となっており、このうち1億円超の法人が9法人見受けられた。

このように、多額の課税売上高等を有する課税期間に事業者免税点制度や簡易課税制度を適用することができることとなっていて、多額の推計納付消費税額及び消費税差額等が生じている状況となっていた。

これらの法人について、事例を示すと次のとおりである。

A法人は、平成18年1月に、資産流動化法により設立された特別目的会社である。

A法人の不動産等を仕入れた第1期課税期間(18年1月から18年12月まで)、第2期課税期間(19年1月から19年12月まで)及び第3期課税期間(20年1月から20年12月まで)における課税売上高(不動産賃料収入)は、それぞれ5億7140万余円、7億0480万余円及び7億0480万余円であった。A法人は、不動産等を仕入れた第1期課税期間の18年2月に消費税課税事業者選択届出書、18年12月に消費税簡易課税制度選択届出書を所轄の税務署長に提出していて、第1期課税期間は課税仕入れに係る消費税額の申告を行い3億3475万余円の消費税額の還付を受けていた。そして、第2期課税期間は簡易課税制度を適用して、課税売上高7億0480万余円、納付消費税額1409万余円として申告して、消費税差額として1103万余円を益金に算入していた。

前記236法人のうち12法人は、譲渡時期の特例を適用した上で簡易課税制度を適用しており、全てPFI事業を実施するために選定事業者により設立された特別目的会社であった。そして、12法人が実施したPFI事業において完成した施設の譲渡に係る対価の額は、分割して受領する賦払金であり、法人税法に規定する延払基準の方法により経理されていた。

これら12法人のうち8法人は、完成した施設を国に引き渡した課税期間に譲渡時期の特例を適用して、資産の譲渡等の時期を、原則である施設の引渡しを行った日の属する課税期間ではなく、それぞれの賦払金の支払期日の属する課税期間において、当該賦払金に係る部分について、資産の譲渡等を行ったものとみなして、基準期間における課税売上高が5000万円以下の課税期間において簡易課税制度を適用していた。

また、残りの4法人は、上記の8法人と同様に完成した施設を国に引き渡した課税期間に譲渡時期の特例を適用したが、当該課税期間の翌課税期間において、法人税法に規定する延払基準の適用を継続していたが、消費税においては譲渡時期の特例の適用を受けないこととして、繰り延べられていた賦払金に係る部分を当該翌課税期間において、資産の譲渡等を一括して行ったものとみなして当該賦払金の全額を課税売上高とした上で簡易課税制度を適用していた。

これら12法人が簡易課税制度を適用していた課税期間における課税売上高及び消費税差額等の状況についてみると、表4のとおりである。

表4 譲渡時期の特例を適用していた特別目的会社の課税売上高及び消費税差額等の状況

|

課税売上高

\

区分

|

1億円超 10億円以下 |

10億円超 30億円以下 |

30億円超 50億円以下 |

50億円超 100億円以下 |

100億円超 | 計 | |

|---|---|---|---|---|---|---|---|

| 譲渡時期の特例を継続していた 8法人 |

法人数 | 4 | 4 | — | — | — | 8 |

| 課税売上高 | 1,641,399 | 7,584,003 | — | — | — | 9,225,402 | |

| 1法人当たりの平均 | 410,349 | 1,896,000 | — | — | — | 1,153,175 | |

| 消費税差額等 | 41,011 | 147,349 | — | — | — | 188,361 | |

| 1法人当たりの平均 | 10,252 | 36,837 | — | — | — | 23,545 | |

| 譲渡時期の特例適用後同特例を不適用とした4法人 | 法人数 | — | — | 2 | 1 | 1 | 4 |

| 課税売上高 | — | — | 9,301,490 | 5,664,927 | 10,619,814 | 25,586,232 | |

| 1法人当たりの平均 | — | — | 4,650,745 | 5,664,927 | 10,619,814 | 6,396,558 | |

| 消費税差額等 | — | — | 259,145 | 157,969 | 293,870 | 710,986 | |

| 1法人当たりの平均 | — | — | 129,572 | 157,969 | 293,870 | 177,746 | |

| 計12法人 | 法人数 | 4 | 4 | 2 | 1 | 1 | 12 |

| 課税売上高 | 1,641,399 | 7,584,003 | 9,301,490 | 5,664,927 | 10,619,814 | 34,811,635 | |

| 1法人当たりの平均 | 410,349 | 1,896,000 | 4,650,745 | 5,664,927 | 10,619,814 | 2,900,969 | |

| 消費税差額等 | 41,011 | 147,349 | 259,145 | 157,969 | 293,870 | 899,347 | |

| 1法人当たりの平均 | 10,252 | 36,837 | 129,572 | 157,969 | 293,870 | 74,945 | |

12法人の課税売上高の1法人当たりの平均は29億0096万余円、消費税差額等の合計は8億9934万余円、その1法人当たりの平均は7494万余円と多額となっていた。また、譲渡時期の特例を適用した課税期間の翌課税期間に、譲渡時期の特例の適用を受けないこととした4法人の課税売上高の1法人当たりの平均は63億9655万余円、消費税差額等の合計は7億1098万余円、その1法人当たりの平均は1億7774万余円と多額となっており、4法人とも1億円を超えていた。

これら4法人について、事例を示すと次のとおりである。

B法人は、平成20年3月に、PFI事業を実施するために選定事業者により設立された特別目的会社である。

B法人の第1期課税期間(20年3月18日から同月31日まで)、第2期課税期間(20年4月から21年3月まで)及び第3期課税期間(21年4月から22年3月まで)における課税売上高は、それぞれ0円であり、施設が完成して、国に引き渡した第4期課税期間(22年4月から23年3月まで)に譲渡時期の特例を適用した上で4億1080万余円の還付申告を行い、同課税期間中の23年3月に消費税簡易課税制度選択届出書を提出していた。そして、第5期課税期間(23年4月から24年3月まで)は、法人税法に規定する延払基準の適用を継続していたが、消費税においては譲渡時期の特例の適用を受けないこととして、第5期課税期間以降に支払期日が到来する賦払金全額である106億1981万余円を課税売上高として簡易課税制度を適用して、納付消費税額1億2743万余円として申告して、消費税差額として2億9387万余円を益金に算入していた。

事例2の説明図

消費税の事業者免税点制度及び簡易課税制度においては、基準期間という過去の一定の期間における課税売上高によって納税義務の有無や簡易課税制度の適用の可否を判定することとしている結果、基準期間における課税売上高が1000万円以下又は5000万円以下であれば、課税期間における課税売上高が多額である場合であっても、これらの制度を適用することができることとなっている。

消費税に関する国民の関心が高い中で、本院は、有効性等の観点から、小規模事業者の事務処理能力等を勘案して設けられた事業者免税点制度及び中小事業者の事務負担に配慮して設けられた簡易課税制度について、事業計画等により高額の不動産等の取得、賃貸、売買等を行う特別目的会社におけるその適用状況はどのようになっているか、また、その創設の趣旨に照らして有効かつ公平に機能しているかに着眼して検査したところ、次のような状況となっていた。

上記のとおり、売上高、資産の状況などから判断して、事務処理能力等があり、また、その事務負担に配慮する必要がないと思料される法人が、多額の課税売上高等を有する課税期間に事業者免税点制度や簡易課税制度を適用することができることとなっていて、多額の推計納付消費税額及び消費税差額等が生じている状況となっていた。

本院の検査によって明らかになった状況を踏まえて、今後、財務省において、事業者免税点制度及び簡易課税制度の在り方について、引き続き、様々な視点から有効性及び公平性を高めるよう不断の検討を行っていくことが肝要である。

本院としては、今後とも事業者免税点制度及び簡易課税制度を含む消費税全般について、引き続き注視していくこととする。