| 事態の概要 | ||

| (1)還付消費税の処理について | ||

| 還付消費税の概要 | 独立行政法人が設立の際、国から受けた建物、構築物等の現物出資については、資産の譲渡等に該当するものとして扱われ、それに係る消費税額の大半が控除対象仕入税額となったことから多額の還付消費税が発生したもの | |

| 還付された消費税の総額 | 251億2781万円(平成13、14両年度) | |

| (2)納付消費税の会計処理について | ||

| 納付消費税の会計処理の概要 | 税込経理法人において、納付消費税は費用として認識されることから、納付消費税を運営費交付金で負担する経理を行っていたもの | |

| 運営費交付金で負担されていた消費税額 | 5億4507万円(平成14、15両年度) | |

1 検査の背景

独立行政法人は、国民生活及び社会経済の安定等の公共上の見地から確実に実施されることが必要な事務及び事業であって、国が自ら主体となって直接に実施する必要のないもののうち、民間の主体に委ねた場合には必ずしも実施されないおそれがあるもの又は一の主体に独占して行わせることが必要であるものを効率的かつ効果的に行わせることを目的として設立された。そして、平成13、14両年度内に59の独立行政法人(以下「先行法人」という。)が設立され、15年度以降も、国の現業機関、特殊法人、国立大学等が独立行政法人、国立大学法人等(以下「後発法人」という。)へ順次移行している。

独立行政法人通則法(平成11年法律第103号)において、政府は、独立行政法人の業務を確実に実施させるために必要があると認めるときは、各独立行政法人の名称、目的、業務の範囲等に関する事項を定める法律(以下「個別法」という。)で定めるところにより、各独立行政法人に出資することができるとされている。これにより、先行法人は所定の土地、建物等を国から承継し、その価額の合計額に相当する金額は、国から出資されたものとするとされている。

また、独立行政法人を所管する主務大臣は、3年以上5年以下の期間において独立行政法人が達成すべき業務運営に関する目標(以下「中期目標」という。)を定め、これを当該独立行政法人に指示するとともに、公表しなければならないとされている。そして、独立行政法人は、中期目標の指示を受けたときは、中期目標に基づき、主務省令で定めるところにより、当該中期目標を達成するための計画(以下「中期計画」という。)を作成し、主務大臣の認可を受けなければならないとされている。

独立行政法人は公共的な性格を有し、利益の獲得を目的とせず、原則として独立採算制を前提としない。すなわち、独立行政法人の支出は国の公共的な事務及び事業を確実に実施するためになされるものであり、必ずしもより多くの収入を上げるためになされるものではない。このため、国は、独立行政法人の業務運営のために必要な財源措置を講ずることとしており、独立行政法人に対して運営費交付金や施設整備費補助金等を交付している。

独立行政法人が運営費交付金を受領したときは、「独立行政法人会計基準」及び「独立行政法人会計基準注解」(平成15年3月改訂。独立行政法人会計基準研究会。)に基づき、その相当額を運営費交付金債務(流動負債)として整理し、中期目標の期間中は業務の進行に応じて収益化を行うものとするとされている。そして、業務の進行の度合いを測る基準として、達成度や期間の進行に応じて業務が進行したと考える方法のほか費用の支出をもって業務が進行したと考える方法(以下「費用進行基準」という。)が認められており、独立行政法人の多くは費用進行基準を採用している。

独立行政法人は、独立行政法人通則法の規定に基づき、毎事業年度、損益計算において、〔1〕 利益を生じたときは、前事業年度から繰り越した損失を埋め、なお残余があるときは、原則として、その残余の額は積立金として整理し、〔2〕 損失を生じたときは、積立金を減額して整理し、なお不足があるときは、その不足額は繰越欠損金として整理しなければならないとされている。

また、〔1〕の利益の残余の中に独立行政法人の経営努力によって生じた部分があるときは、主務大臣の承認を受けて、その全部又は一部を中期計画に定めた剰余金の使途に充てることができるとされている。

そして、上記の積立金の処分については個別法で定めるとされ、独立行政法人は個別法により、中期目標期間の最後の事業年度において、積立金の額に相当する金額から次の中期目標期間における業務の財源に充てることについて主務大臣の承認を受けた金額を控除してなお残余があるときは、その残余の額を国庫に納付しなければならないとされている。なお、その納付期限は「独立行政法人の組織、運営及び管理に係る共通的な事項に関する政令」(平成12年政令第316号)により、中期目標期間が終了した翌事業年度の7月10日までとなっている。

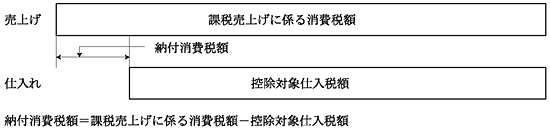

消費税は、消費税法(昭和63年法律第108号)の規定に基づき、金融、医療等の一部の取引を除き、国内での事業として対価を得て行われる資産の譲渡及び貸付け並びに役務の提供(以下「資産の譲渡等」という。)に対して広く課税される。税率は消費税法及び地方税法(昭和25年法律第226号)に基づき、消費税率及び地方消費税率の計5%とされている。事業者が納付すべき消費税(以下「納付消費税」という。)の額は、課税売上げに係る消費税額から課税売上げに対応する課税仕入れに係る消費税額(以下「控除対象仕入税額」という。)を控除して算定される(図1参照) 。

そして、控除対象仕入税額が、課税売上げに係る消費税額を上回る場合には、その差額が還付されることとなる(以下、これを「還付消費税」という。)。

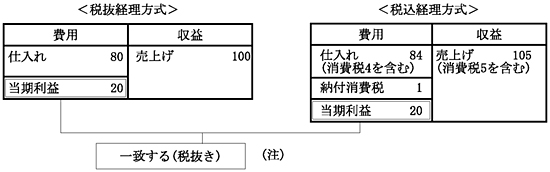

事業者が消費税の会計処理を行うに当たっては、税込経理方式と税抜経理方式の2種類の方式が認められている。税込経理方式とは、仕入れ等に係る消費税額を資産の取得価額又は費用に含め、売上げ等に係る消費税額を収益に含めて処理する方式であり、納付消費税は費用に、還付消費税は収益に計上されることとなる。一方、税抜経理方式とは、仕入れ等に係る消費税額を仮払消費税とし、売上げ等に係る消費税額を仮受消費税として処理する方式であり、その仕入れ、売上げ等に消費税額が含まれていないため、納付消費税及び還付消費税は費用又は収益として認識されないこととなる。そして、いずれの会計処理方式を採用するかは事業者の任意とされている。なお、多くの独立行政法人は税込経理方式を採用している。

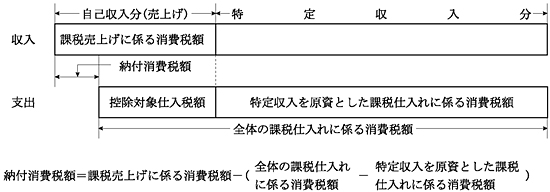

独立行政法人の行う事業は、消費税法の適用を受ける資産の譲渡等に該当するとされている。また、納付消費税額を算定する際の控除対象仕入税額については、全体の課税仕入れに係る消費税額から特定収入(注1) を原資とした課税仕入れに係る消費税額を控除することとされており、その関係は、図2のとおりである。

図2 独立行政法人における納付消費税額の算定

消費税法で定める課税対象となる取引には、資産の譲渡等に類する行為も含むとされており、消費税法施行令(昭和63年政令第360号)において、金銭以外の資産の出資も資産の譲渡等に類する行為に該当するとされている。

そして、先行法人の設立に際して、国から受けた建物、構築物等の出資財産(設立後の追加出資を含む。以下「現物出資」という。)については、消費税法施行令で定める金銭以外の資産の出資に該当し、消費税の課税対象である資産の譲渡等として扱われることから、現物出資の額に含まれている消費税額の大半が控除対象仕入税額となったため、先行法人は多額の還付消費税を受領することになった。

なお、後発法人については、15年4月の消費税法施行令の改正等により、国からの現物出資が消費税の課税対象である資産の譲渡等の範囲から除かれることとなったため、先行法人にみられるような多額の還付消費税は生じないこととなった。

先行法人における還付消費税の取扱いについては、独立行政法人会計基準等には何らの定めがない。そこで、14年12月に総務省の政策評価・独立行政法人評価委員会が示した「平成13年度における独立行政法人の業務の実績に関する評価の結果についての第2次意見」(以下「第2次意見」という。)にその取扱いが示された。これによれば、積立金及び流動資産のうち、現物出資に係る還付消費税を財源とするものについては、経営努力により生じた収入を原資とするものではない。このため、税込経理方式を採用している先行法人(以下「税込経理法人」という。)においては、積立金のうち還付消費税相当額について、中期目標期間終了時の国庫納付を前提に適切な管理が行われることを確保すること、また、税抜経理方式を採用している先行法人(以下「税抜経理法人」という。)においては、流動資産のうち還付消費税相当額について、これを使用する場合には、中期計画に定められた施設整備の財源に充てられることが必要であり、毎年の評価において厳格な事後の点検を行うこととされた。そして、先行法人では、この第2次意見に従って還付消費税を管理している。

2 検査の着眼点及び対象

(1)還付消費税の処理について

多くの先行法人では、設立初年度において多額の還付消費税が発生している。この還付消費税は第2次意見にもあるように、法人の経営努力によって生じた収入ではないことから法人の事業の原資とすることができない。このため、還付消費税は先行法人に保有されたままとなっている事態が予想された。そこで、この還付消費税について、その保有状況を把握するとともに、今後の国庫納付や有効活用を念頭に置きながら、現行の国庫納付制度の下で、還付消費税が適正に国庫に納付されることになるのか、また、消費税の経理方式の違いなどにより、法人間で国庫納付額に不公平が生じないかなどに着眼して検査した。

(2)納付消費税の会計処理について

後発法人を含め多くの独立行政法人で税込経理方式が採用されている。この税込経理方式では、納付消費税は費用として処理されるが、独立行政法人は民間企業と異なり事業の財源の多くを国からの運営費交付金に依拠していることから、運営費交付金の収益化と納付消費税の費用化に係る会計処理が適切に行われているかに着眼して検査した。

検査に当たっては、設立初年度における還付消費税額が1000万円以上の先行法人(13年度設立のもの39法人、14年度設立のもの1法人、計40法人)のうち、15年10月に解散した1法人及び15年度に中期計画の終了した1法人を除く8府省所管に係る38法人を対象に検査した。

3 検査の状況

(1)還付消費税の処理について

ア 還付消費税の保有状況

38法人における経理方式別の13、14両年度の還付消費税の合計額と15年度末現在のその保有額は、表1のとおりである。

| 区分 | 法人数 | 13、14両年度の還付消費税の合計額 | 左のうち、施設整備に充当した額 | 15年度末現在の保有額 | |

| 検査対象法人 | 税込経理方式 | 33 | 19,249,503 | \ | 19,249,503 |

| 税抜経理方式 | 5 | 5,878,316 | 4,154,233 | 1,724,082 | |

| 計 | 38 | 25,127,819 | 4,154,233 | 20,973,586 | |

税込経理法人33法人における還付消費税の合計額192億4950万余円は、中期目標期間の終了後の国庫納付を前提に管理されている。そして、これらの法人の第1期の中期目標期間の終了時期は、16年度末が2法人、17年度末が30法人、18年度末が1法人となっており、還付消費税の大部分は2年以内に国庫納付の時期を迎えることになっている。

また、税抜経理法人5法人における還付消費税58億7831万余円のうち、施設整備に充当した41億5423万余円(15年度末時点でその処理方針が明確となっている額を含む。)については施設整備費補助金と実質的に相殺することにより国庫納付と同等の効果を上げることができると考えられるものの、残る17億2408万余円についての取扱いは確定していない。

イ 国庫納付等の対象とすべき額

現物出資に起因する還付消費税については、第2次意見において、先行法人の経営努力により生じた収入ではないことから、国庫納付又は施設整備の財源(以下「国庫納付等」という。)とする考え方が示されており、これを受けて、先行法人は、実際に受領した還付消費税額を将来の国庫納付等に備えて管理している。

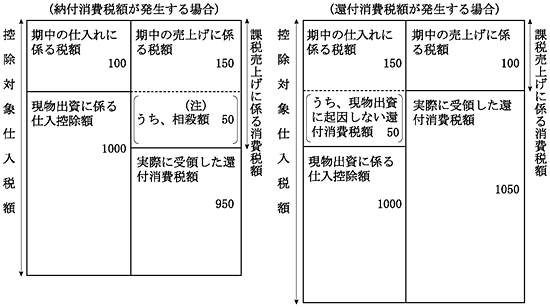

しかし、先行法人が受領した還付消費税額は、図3のとおり、現物出資が資産の譲渡等として扱われたことにより、控除対象仕入税額が増加したため生じたものであり、その際に得た先行法人の利益とは、実際に受領した還付消費税額そのものではなく、現物出資に係る消費税額のうち仕入控除の対象となった額(以下「現物出資に係る仕入控除額」という。)である。

図3 国庫納付等の額の算出の考え方

したがって、国庫納付等の対象とすべき額は、現物出資に係る仕入控除額がないとして算定した場合において、納付消費税額が発生する法人にあってはその納付消費税額を実際に受領した還付消費税額に加算した額とし、また、還付消費税額が発生する法人にあってはその発生した還付消費税額を実際に受領した還付消費税額から控除した額とするのが適切である。

こうした国庫納付等の対象額の変動が及ぼす国庫納付等の額への影響について経理方式別にみると以下のとおりである。

〔1〕 税込経理法人

税込経理方式の場合、現物出資に係る仕入控除額によって相殺された納付消費税額相当分は、費用として計上しないため、当期の利益がその分増加し、還付消費税額とともに翌期の積立金として計上されることになる。仮に、前記のように実際に受領した還付消費税額ではなく、現物出資に係る仕入控除額を国庫納付の対象額としても、対象額の増加分だけ利益が減少するので、積立金の額は変動せず、中期目標期間の終了時における国庫納付額の総額は変わらないことになる。

しかし、この関係が成立するためには、当該税込経理法人において中期目標期間の終了時までに一定水準以上の利益を計上している必要がある。すなわち、中期目標期間の終了時までに一定水準以上の利益を計上できていないということは、現物出資に係る仕入控除額と納付消費税額相当分の相殺により増加したはずの利益の一部又は全部が消失していることを意味し、ひいては国庫納付額が減少することになる。

したがって、現物出資に起因する利益として国庫納付の対象とすべき額は実際に受領した還付消費税額ではなく、現物出資に係る仕入控除額であることに留意する要があると認められる。

〔2〕 税抜経理法人

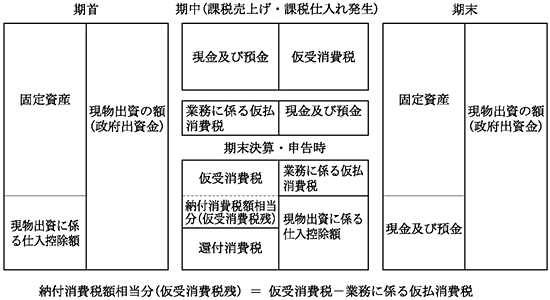

税抜経理方式にあっては、図4のとおり、設立時の現物出資の額は固定資産(出資財産)と現物出資に係る仕入控除額とから構成される。この現物出資に係る仕入控除額は初めに仮受消費税と相殺され、相殺しきれなかった部分が還付消費税となる。

図4 税抜経理法人の概念図

したがって、税抜経理方式の場合でも、施設整備の財源として管理すべき額は、現物出資に係る仕入控除額がないとした場合に納付消費税が発生する法人にあっては、実際に受領した還付消費税額に当該納付消費税額相当分も加算した額になると認められる。また、現物出資に係る仕入控除額がなくても還付消費税が発生する法人にあっては、当該還付消費税額は実際に支払った仮払金が戻ってきただけで、本来は制約を加える要はなく法人が自由に使用できる額であるから、施設整備の財源として管理すべき額は、実際に受領した還付消費税額から当該還付消費税額を控除した額になると認められる。

今回検査した38法人において、上記の考え方に基づき国庫納付等の対象とすべき額を試算すると、表2のとおり、実際に受領した還付消費税額に加算すべき現物出資に係る仕入控除額によって相殺された納付消費税額相当分は8億3198万余円となり、また、実際に受領した還付消費税額から控除すべき還付消費税額は1億4476万余円となる。

| 経理方式 | 法人数 | 還付消費税額〔1〕 | 現物出資に係る仕入控除額を除く消費税額 〔2〕 | 国庫納付等の対象となる額 〔1〕+〔2〕 | |

| 納付消費税の発生する法人 | 税込経理方式 | 27 | 15,086,159 | 412,481 | 15,498,640 |

| 税抜経理方式 | 4 | 4,990,378 | 419,502 | 5,409,880 | |

| 小計 | 31 | 20,076,537 | 831,983 | 20,908,521 | |

| 還付消費税の発生する法人 | 税込経理方式 | 6 | 4,163,344 | △73,581 | 4,089,762 |

| 税抜経理方式 | 2 | 887,937 | △71,186 | 816,750 | |

| 小計 | 8 | 5,051,281 | △144,768 | 4,906,513 | |

| 合計 | (注)

39 |

25,127,819 | 831,983 △144,768 |

25,815,034 | |

(2)税込経理法人における納付消費税の会計処理について

消費税の会計処理に当たり、税込経理方式と税抜経理方式とのいずれを選択するかは、前記のとおり、事業者の任意とされている。そして、税込経理方式では、収益及び費用も税込金額で計上されるため、利益(損失)も税込みで算出されるが、納付(還付)消費税を費用(収益)計上することにより、利益(損失)から消費税が除外される仕組みとなっている。その結果、民間企業においては、図5のとおり、会計処理の方式は違っていても当期利益は一致することになる。

図5 民間企業における消費税の経理方式別の当期利益

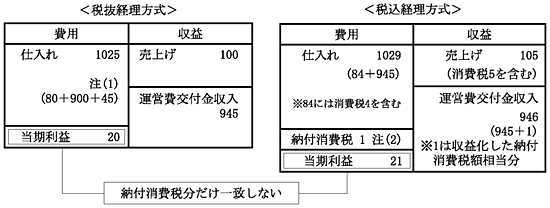

一方、独立行政法人の場合、事業の財源の多くは国からの運営費交付金であり、事業経費は自己収入からの充当額と運営費交付金で負担しており、運営費交付金については使用額相当分を収益化している。そして、費用進行基準を採用している法人にあっては、納付消費税も費用として扱われることから、運営費交付金の収益化に当たり、この納付消費税を通常の費用と同様に運営費交付金の事業経費として扱った場合、図6<税込経理方式>のとおり、納付消費税分だけ運営費交付金の使用額が増加することになる。その結果、運営費交付金収入も納付消費税分が増加し、利益は税込みのまま算出されてしまう。これに対し、税抜経理方式では、図6<税抜経理方式>のとおり利益は税抜きとなっている。また、税込経理法人であっても、納付消費税を自己収入から負担するような会計処理を行っている法人にあっては利益は税抜きで表示されている。

図6 独立行政法人における消費税の経理方式別の当期利益

| 注(1) | 「80」は自己収入で負担した仕入れ分、「900」は運営費交付金で負担した仕入れ分、「45」は運営費交付金で負担した仕入れ分900に係る消費税額で控除対象仕入税額とはならず、費用に計上されるものである。 |

| 注(2) | 納付消費税の「1」は売上げ100に係る消費税額5から自己収入で負担した仕入れ分80に係る消費税額4を控除した額である。 |

そして、納付消費税を通常の事業経費として扱う会計処理は、結果として、運営費交付金債務を納付消費税分だけ余計に取り崩して当期利益を増加させることになり、納付消費税分の運営費交付金を事業の用に供さないまま利益として計上していることになる。

今回、前記検査の対象とした先行法人のうち、税込経理法人で費用進行基準を採用している8府省所管に係る34法人(注2)

について、運営費交付金収益と納付消費税の関係について検査したところ、表3のとおり、6府省所管に係る18法人の納付消費税の合計額は14年度3億6229万余円、15年度3億7468万余円、計7億3698万余円となっており、このうち14年度2億6226万余円、15年度2億8281万余円、計5億4507万余円については運営費交付金の収益化が行われた結果となっていた。

| 年度 | 該当法人数 | 納付消費税額 | ||

| うち、自己収入負担 | うち、運営費交付金負担 | |||

| 14 | 12 | 362,297 | 100,035 | 262,261 |

| 15 | 13 | 374,684 | 91,869 | 282,815 |

| 計 | (注)

18(実数) |

736,982 | 191,905 | 545,076 |

したがって、利益が税込みとなり、経理方式や納付消費税の費用処理の方法の違いによって当期利益が一致しないという事態を避けるためには、納付消費税を費用計上する際、原則として納付消費税を運営費交付金の収益化の対象となる事業経費には含めないという会計処理を行う必要があり、これにより運営費交付金はすべて事業の用に供され有効に使用されることとなると認められる。

4 本院の所見

(1)還付消費税の処理について

多くの先行法人において、多額の還付消費税が保有されている事態が見受けられるが、ほとんどの先行法人は2年以内に中期目標期間の終了を迎えることになっている。その際、税込経理法人が保有している還付消費税は国庫に納付されることが見込まれている。一方、税抜経理法人において還付消費税を施設整備の財源に充てるということは、還付消費税の額と施設整備費補助金とを実質的に相殺することになり、還付消費税を国庫に納付したことと同等の効果を持っていると考えられる。しかし、還付消費税のうち15年度末時点において取扱いが確定していないものについてはそうした効果の発現が期待できないため、保有期間の長期化を避けるための措置を検討することが求められる。

また、還付消費税の国庫納付額及び施設整備の財源とする額の算定に当たっては、現物出資に係る仕入控除額と相殺された納付消費税額相当分や現物出資に係る仕入控除額がなくても発生したはずの還付消費税額の取扱い等に留意する必要がある。

現行制度の下では、積立金として整理した還付消費税については、中期目標期間が終了した翌事業年度の7月10日までに納付することとされている。先行法人及び主務省においては、国庫納付を円滑に行うため、前記のような納付消費税額、還付消費税額の取扱いについて関係機関の間で早急に検討を行い、統一的な運用方針を定めることが肝要である。

(2)納付消費税の会計処理について

納付消費税を通常の費用と同様に運営費交付金の収益化の対象となる事業経費に含めた結果、利益が税込みとなっている法人が見受けられた。そもそも、納付消費税とは課税売上げに含まれている仮受消費税から、課税仕入れに含まれている仮払消費税を控除したものであり、税込経理方式の下では便宜的に費用として扱われるにすぎず、通常の費用とは性格を異にするものである。そこで、納付消費税の会計処理に当たっては、前記のとおり、納付消費税を運営費交付金の収益化の対象となる事業経費に含めないこととすれば、当期利益は税抜きで算定されることとなる。これにより、独立行政法人間で利益計上の整合性が図られることとなるとともに、運営費交付金はすべて事業の用に供され、有効に使用されることとなる。このことは先行法人のみならず、後発法人や今後設立が予定される独立行政法人においても同様である。

本院としては、現物出資に係る還付消費税の国庫納付等の対象額が適正に算定され、国庫納付額の決定又は施設整備の財源とするなどの処理方針の策定が適切に行われるか、また、費用進行基準を採用している税込経理法人における納付消費税について望ましい会計処理となっているかなどについて、今後とも注視していくこととする。