| 会計名及び科目 | 一般会計 | 国税収納金整理資金 | (款)歳入組入資金受入 (項)各税受入金 |

| 部局等の名称 | 麹町税務署ほか164税務署 | ||

| 納税者 | 428人 | ||

| 徴収過不足額 | 徴収不足額 | 1,385,436,715円 |

| 徴収過大額 | 5,425,100円 |

1 租税の概要

源泉所得税、申告所得税、法人税等の国税については、法律により、納税者の定義、納税義務の成立の時期、課税する所得の範囲、税額の計算方法、納付の方法などが定められている。

平成2年度国税収納金整理資金の各税受入金の徴収決定済額は66兆4939億余円に上っている。このうち源泉所得税は19兆8014億余円、申告所得税は7兆5606億余円、法人税は19兆2291億余円となっていて、これら各税の合計額は46兆5911億余円となり、全体の70.0%を占めている。

2 検査の結果

上記各税の課税内容に重点をおいて検査したところ、麹町税務署ほか164税務署において、納税者428人から租税を徴収するに当たり、徴収額が不足していたものが425事項1,385,436,715円、徴収額が過大になっていたものが3事項5,425,100円あった。

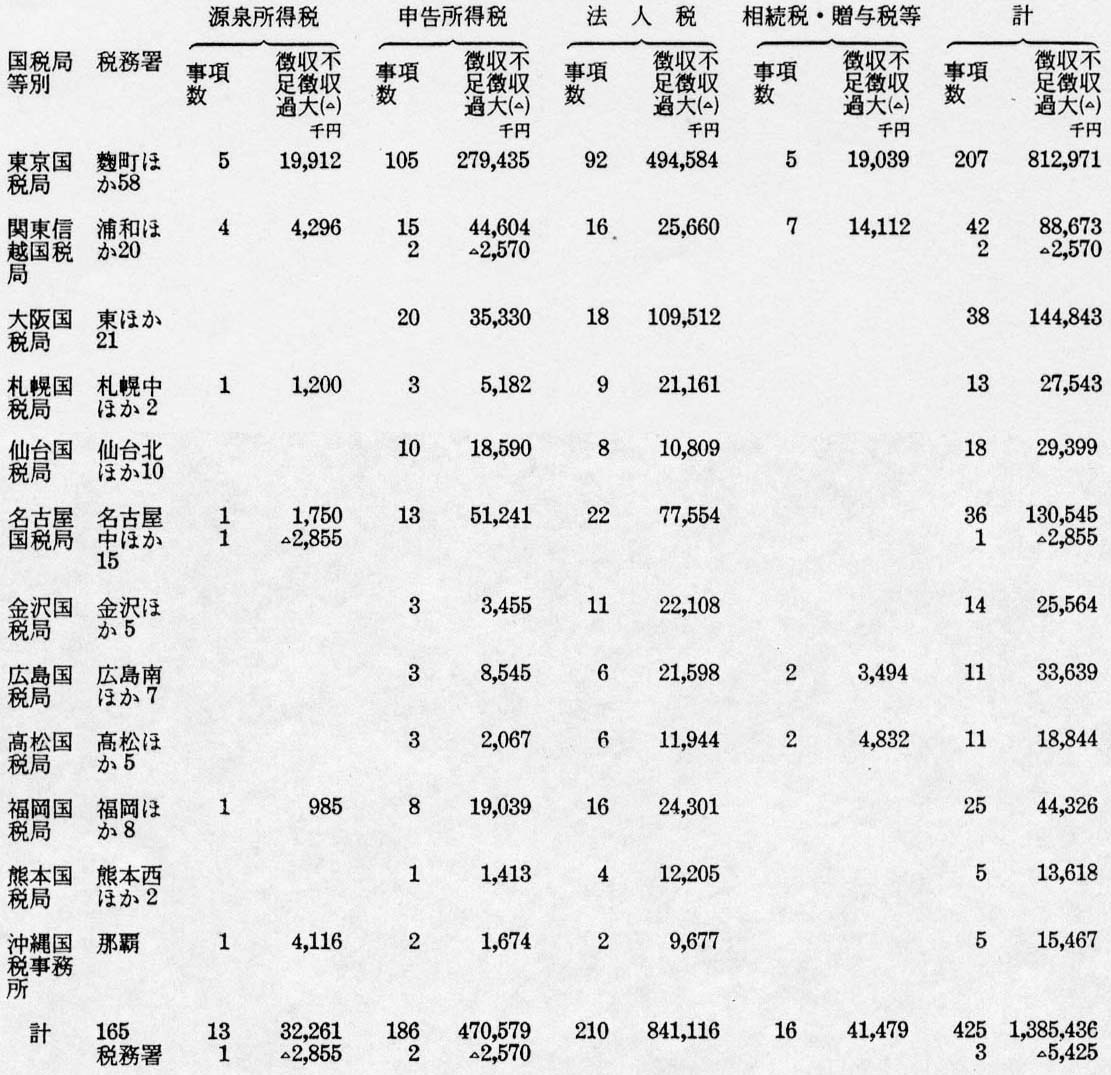

これを、税目別にみると次表のとおりである。

| 税目 | 徴収不足の事項数 徴収過大の事項数 |

徴収不足額 徴収過大額(△) |

源泉所得税 |

13 |

円 32,261,115 |

| 1 | △2,855,000 | |

| 申告所得税 | 186 | 470,579,300 |

| 2 | △2,570,100 | |

| 法人税 | 210 | 841,116,600 |

| − | − | |

| 相続税・贈与税等 | 16 | 41,479,700 |

| − | − | |

| 計 | 425 | 1,385,436,715 |

| 3 | △5,425,100 |

なお、これらの徴収不足額及び徴収過大額については、本院の指摘により、すべて徴収決定又は支払決定の処置が執られた。

上記の165税務署において、徴収不足又は徴収過大の事態を生じた原因は、納税者が申告書等において所得金額や税額等を誤っているのに、課税資料の収集・活用が的確でなかったり、法令等の適用の検討が十分でなかったり、これを見過ごしたりして、誤ったままにしていたことなどによるものである。

この428事項のうち、源泉所得税、申告所得税及び法人税に関するものについて、その態様を示すと次のとおりである。

(1) 源泉所得税に関するもの

源泉所得税では徴収不足又は徴収過大となっていたものが14事項あった。この内訳は、配当に関するもの10事項、その他に関するもの4事項である。

ア 配当に関するもの

配当の支払者は、支払の際に、所定の方法により計算した源泉所得税を徴収し、これを徴収の日の属する月の翌月10日までに国に納付しなければならないこととなっている。また、支払が確定した日から1年を経過した日において未払となっている配当については、その日に支払があったものとみなし、支払者が配当に対する税額を徴収してその翌月10日までにこれを国に納付しなければならないこととなっている。そして、この法定納期限までに納付がない場合には、支払者に対して、納税の告知をしなければならないこととなっている。

この配当に関し、徴収不足となっている事態が10事項あった。 その主な内容は、法定納期限を経過した後、長期間にわたって源泉所得税が納付されていないのに、これに係る課税資料の収集・活用が的確でなかったため、納税の告知をしていなかったものである。 (事例1 参照)

イ その他に関するもの

上記アのほか、退職手当等に関し、徴収不足又は徴収過大となっている事態が4事項あった。

源泉所得税に関する徴収不足の事例を示すと次のとおりである。

<事例1> 配当に関する源泉所得税について納税の告知をしていなかったもの

A会社は、昭和63年5月決算期において利益の配当が62,000,000円あったのに、これに対する源泉所得税を納付していなかった。

しかし、上記の配当は、同会社から提出された62年6月から平成2年5月までの3事業年度分の法人税の申告書等によれば、昭和63年7月25日に支払が確定し、その日から未払のまま1年を経過しているので、平成元年7月26日に支払があったものとみなされる。したがって、同年8月10日までに同配当に対する源泉所得税が納付されていなければならないのに、上記の申告書等からこの事実を把握していなかったため、長期間にわたって納税の告知をしておらず、源泉所得税額12,400,000円が徴収不足になっていた。

(2) 申告所得税に関するもの

申告所得税では徴収不足又は徴収過大となっていたものが188事項あった。この内訳は、不動産所得に関するもの46事項、譲渡所得に関するもの38事項、配当所得に関するもの32事項、雑所得に関するもの24事項、損益通算に関するもの23事項及びその他に関するもの25事項である。

ア 不動産所得に関するもの

不動産を貸し付けた場合には、その総収入金額から必要経費を差し引いた金額を不動産所得として、他の各種所得と総合して課税することとなっている。

この不動産所得に関し、徴収不足となっている事態が46事項あった。その主な内容は次のとおりである。

(ア) 申告書等で貸し付けた不動産の取得費や翌年以降の経費などが必要経費に含まれているのに、これを見過ごしたため、不動産所得の金額を過小のままとしていた。

(イ) 申告書で税額の計算に誤りがあるのに、法令等の適用の検討が十分でなかったり、これを見過ごしたりしたため、税額を過小のままとしていた。

イ 譲渡所得に関するもの

資産を譲渡した場合には、その総収入金額から譲渡した資産の取得費や譲渡に要した費用の額などを差し引いた金額を譲渡所得として、他の各種所得と総合して課税することとなっている。ただし、土地建物等の譲渡による所得については、他の所得と分離して課税することとなっていて、その所有期間に応じて長期譲渡所得(注1)

と短期譲渡所得(注2)

とに分けてそれぞれ特別な計算方法により税額を算出している。また、特定の事業用資産を買い換えた場合の譲渡所得は、譲渡した資産の譲渡価額から新たに取得した資産の取得価額を差し引くなど所定の方式により計算する特例があり、この特例は、その買換えをした者と生計を一にする親族が譲渡した資産又は取得した資産を事業に使用している場合にも適用できることとなっている。

この譲渡所得に関し、徴収不足又は徴収過大となっている事態が38事項あった。その主な内容は次のとおりである。

(ア) 申告書等で、取得した資産の取得価額、譲渡した資産の取得費、譲渡に要した費用の額などに誤りがあり、譲渡所得の金額が少なく記載されているのに、法令等の適用の検討が十分でなかったり、これを見過ごしたりしたため、譲渡所得の金額を過小のままとしていた。 (事例2 参照)

(イ) 申告書で譲渡所得に対する税額の計算に誤りがあるのに、これを見過ごしたため、税額を過小のままとしていた。

(注1) 長期譲渡所得 譲渡した年の1月1日において土地建物等の所有期間が10年(昭和62年10月1日から平成9年3月31日までの間の土地等の譲渡又は2年1月1日から9年3月31日までの間の建物等の譲渡については5年)を超えるものの譲渡による所得をいう。

(注2) 短期譲渡所得 土地建物等の譲渡による所得のうち長期譲渡所得以外のものをいう。

ウ 配当所得に関するもの

法人から利益の配当などを受けた場合には、源泉分離選択課税(注) の適用を受けた配当などを除いて、配当所得として、他の各種所得と総合して課税することとなっている。

この配当所得に関し、徴収不足となっている事態が32事項あった。その主な内容は、納税者に法人から受けた配当による所得があるのに、これに係る課税資料の収集・活用が的確でなかったため、この所得を他の所得と総合して課税していなかったものである。

(注) 源泉分離選択課税 配当について、その支払を受ける者が法人の発行済株式の総数(又は出資金額)の100分の5以上を有する場合又は法人から支払を受ける配当の金額が1回25万円(年間50万円)以上の場合を除いて、その者の選択により他の所得と分離し100分の35の税率を適用して源泉所得税を課すことをいう。

エ 雑所得に関するもの

貸付金の利子(事業所得に該当するものを除く。)などを受けた場合には、その総収入金額から必要経費を差し引いた金額を雑所得として、他の各種所得と総合して課税することとなっている。

この雑所得に関し、徴収不足となっている事態が24事項あった。その主な内容は、納税者に貸付金の利子などによる所得があるのに、これに係る課税資料の収集・活用が的確でなかったため、この所得を他の所得と総合して課税していなかったものである。 (事例3 参照)

オ 損益通算に関するもの

総所得金額を計算する場合において、不動産所得や事業所得等の金額に損失額が生じた場合には、所定の順序により、これを他の各種所得の金額から差し引く損益通算を行うこととなっている。そして、この後においても、総合して課税される長期譲渡所得又は一時所得の金額が残る場合は、この残額に2分の1を乗じるなどして、課税される総所得金額を計算することとなっている。

この損益通算に関し、徴収不足となっている事態が23事項あった。その主な内容は、申告書で総合長期譲渡所得又は一時所得の金額に2分の1を乗じた後の金額から損失額が差し引かれているのに、法令等の適用の検討が十分でなかったり、これを見過ごしたりしたため、この所得の金額を過小のままとしていたものである。

カ その他に関するもの

上記のアからオのほか、給与所得、事業所得、一時所得等に関し、徴収不足となっている事態が25事項あった。

申告所得税に関する徴収不足の事例を示すと次のとおりである。

<事例2> 譲渡所得について特定の事業用資産の買換えの特例の適用を誤っていたもの

納税者Bは、昭和62年に、事業に使用していた土地などを譲渡し、新たに事業用の土地及び建物各3件を取得していた。そして、その申告に当たっては、特定の事業用資産の買換えの特例を適用して、譲渡した土地の譲渡価額から新たに取得した土地及び建物の取得価額396,012,331円を差し引くなどして、分離長期譲渡所得の金額を304,519,429円としていた。

しかし、同人の申告書等によれば、上記の取得資産のうち、土地及び建物各1件は同人と住所地を異にし生計を一にしていない同人の父が事業に使用していることから、この特例は適用できないものである。したがって、これに係る取得価額67,358,366円は差し引くことができないのに、これを見過ごしたため、申告所得税額18,244,800円が徴収不足になっていた。

<事例3> 貸付金の利子から生じた雑所得について課税していなかったもの

納税者Cは、昭和63年分、平成元年分の申告に当たり、雑所得はないとしていた。

しかし、D会社及びE会社の昭和62年9月から平成元年8月までの2事業年度分の法人税の申告書等によれば、これらの会社は同人からの借入金に対する利子として昭和63年8月に5,200,000円を、平成元年8月に7,311,660円を支払うこととしていた。したがって、同人には昭和63年分及び平成元年分の貸付金の利子から生じた同額の雑所得があるのに、上記の申告書等からこの事実を把握していなかったため、申告所得税額昭和63年分2,600,000円、平成元年分3,656,000円、計6,256,000円が徴収不足になっていた。

(3) 法人税に関するもの

法人税では徴収不足となっていたものが210事項あった。この内訳は、土地等の譲渡等に係る譲渡利益に関するもの63事項、同族会社の留保金に関するもの41事項、退職給与引当金に関するもの18事項、法人税額の特別控除に関するもの17事項及びその他に関するもの71事項である。

ア 土地等の譲渡等に係る譲渡利益に関するもの

法人の短期所有土地等(注1)

、超短期所有土地等(注2)

の譲渡等について、それぞれ区分し、収益の額から原価と経費の額を差し引いて譲渡利益金額が算出される場合には、通常の法人税のほか、それぞれの譲渡利益金額に対し特別税率(短期所有土地等は100分の20、超短期所有土地等は100分の30)の法人税を課すこととなっている。

この土地等の譲渡等に係る譲渡利益に関し、徴収不足となっている事態が63事項あった。その主な内容は次のとおりである。

(ア) 申告書等で短期所有土地等、超短期所有土地等の譲渡等による収益の額が記載されているのに、これを見過ごしたため、特別税率の法人税を課していなかった。 (事例4 参照)

(イ) 申告書等で、短期所有土地等の譲渡利益金額と超短期所有土地等の譲渡損失金額が合算されるなどし、譲渡利益金額が算出されなかったり、少なく算出されたりしていた。しかし、法令等の適用の検討が十分でなかったり、これを見過ごしたりしたため、特別税率の法人税を課していなかったり、譲渡利益金額を過小のままとしたりしていた。

(ウ) 申告書等で収益、原価又は経費の額に誤りがあり、譲渡利益金額が少なく記載されているのに、法令等の適用の検討が十分でなかったり、これを見過ごしたりしたため、譲渡利益金額を過小のままとしていた。

(注1) 短期所有土地等 譲渡した年の1月1日までに所有していた期間が10年(昭和62年10月1日から平成4年3月31日までの譲渡では5年)以下である土地等をいう。ただし、超短期所有土地等に該当するものを除く。

(注2) 超短期所有土地等 昭和62年10月1日から平成4年3月31日までに譲渡した土地等のうち、譲渡した年の1月1日までに所有していた期間が2年以下である土地等をいう。

イ 同族会社の留保金に関するもの

特定の同族会社(注)

については、通常の法人税のほか、利益を社内に留保した金額が一定の金額を超える場合には、その超える部分の金額(以下「課税留保金額」という。)に対し特別税率の法人税を課すこととなっている。

この同族会社の留保金に関し、徴収不足となっている事態が41事項あった。

その内容は次のとおりである。

(ア) 申告書等で課税留保金額が算出されるのに、これを見過ごしたため、特別税率の法人税を課していなかった。

(イ) 申告書等で課税留保金額や税額の計算に誤りがあり、特別税率の法人税額が少なく記載されているのに、これを見過ごしたため、特別税率の法人税額を過小のままとしていた。

(注) 特定の同族会社 発行済株式の総数(又は出資金額)の100分の50以上が、3人以下の株主等(株主等に同族会社でない法人がある場合はその法人を除く。)及びこれらと特殊の関係にある個人・法人によって所有されている会社をいう。

ウ 退職給与引当金に関するもの

退職給与規程を定めている法人は、その使用人の退職の際に支給する退職給与に充てるための金額を退職給与引当金勘定に繰り入れることができる。そして、この繰り入れた金額については、次の金額のうちいずれか少ない金額を限度として、損金に算入できることとなっている。

〔1〕 期末退職給与の要支給額(注) から前期末退職給与の要支給額を差し引いた金額(又は給与総額の100分の6に相当する金額)

〔2〕 期末退職給与の要支給額の100分の40に相当する金額から、前期から繰り越された退職給与引当金勘定の期末における金額を差し引いた金額

また、使用人が退職した場合には、退職給与引当金勘定の金額から、退職者の前期末退職給与の要支給額に相当する金額を取り崩して益金に算入することとなっている。

この退職給与引当金に関し、徴収不足となっている事態が18事項あった。その主な内容は次のとおりである。

(ア) 申告書等で期末や前期末の退職給与の要支給額に誤りがあり、限度額を超えて繰り入れた金額が損金に算入されているのに、これを見過ごしたため、繰入額を過大のままとしていた。

(イ) 申告書等で使用人に対する退職給与の支払額が記載されていながら、退職者の前期末退職給与の要支給額に相当する金額が、退職給与引当金勘定の金額から取り崩され益金に算入されていないのに、これを見過ごしたため、この要支給額に相当する金額を益金に算入しないままとしていた。

(注) 期末退職給与の要支給額 期末において在職する使用人の全員が自己の都合で退職するものと仮定した場合に、各使用人について退職給与規程により計算される退職給与の合計額をいう。

エ 法人税額の特別控除に関するもの

青色申告書を提出する法人がエネルギー基盤強化設備等を取得した場合や、同法人のうち中小企業者等(発行済株式の総数の2分の1以上が同一の大規模法人の所有に属しているなどの法人を除く。)が、電子機器利用設備等を取得し又は賃借した場合には、それらの設備等を事業に使用した事業年度において、次の金額のうちいずれか少ない金額を限度として法人税額から控除する特例を適用できることとなっている。ただし、この特例は、特別償却等をした設備等については適用できないこととなっている。

〔1〕 取得価額又は賃借に要する費用の総額に一定の割合を乗じて得た金額

〔2〕 確定申告書の法人税額の100分の20に相当する金額

この法人税額の特別控除(以下「税額控除」という。)に関し、徴収不足となっている事態が17事項あった。その主な内容は次のとおりである。

(ア) 申告書等で、同一の設備について特別償却をしている法人や特例が適用できる中小企業者に該当しない法人が税額控除をしているのに、これを見過ごしたため、法人税額を過小のままとしていた。(事例5 参照)

(イ) 申告書等で税額控除の計算に誤りがあり、限度額を超えた金額が法人税額から控除されているのに、これを見過ごしたため、法人税額を過小のままとしていた。

オ その他に関するもの

上記のアからエのほか、受取配当等の益金不算入(注) 、特定の資産の買換えの特例、役員賞与等に関し、徴収不足となっている事態が71事項あった。

(注) 受取配当等の益金不算入 法人が内国法人から受ける次の金額について、所定の方式で計算した金額を所得の金額の計算上、益金の額に算入しないことをいう。

〔1〕 利益の配当又は剰余金の分配の額

〔2〕 公社債投資信託以外の証券投資信託の収益の分配の額のうち特定のものを除き2分の1に相当する金額(事例6 参照)

法人税に関する徴収不足の事例を示すと次のとおりである。

<事例4> 土地等の譲渡等に係る譲渡利益金額に対し特別税率の法人税を課していなかったもの

F会社は、昭和62年9月21日から63年9月20日までの事業年度分の申告に当たり、特別税率の法人税が課される土地等の譲渡利益金額はないとしていた。

しかし、申告書等によれば、短期所有土地等の譲渡等に係る収益の額190,162,308円の記載があるので、この収益の額から原価と経費の額144,686,187円を差し引くと45,476,121円となる。したがって、この額が土地等の譲渡利益金額となるのに、これを見過ごしたため、特別税率の法人税額9,095,200円が徴収不足になっていた。

<事例5> 法人税額の特別控除の特例の適用を誤っていたもの

G会社は、昭和62年12月から63年5月までの事業年度分の申告に当たり、63年1月に取得したエネルギー基盤高度化設備について、法人税額の特別控除の特例を適用して6,028,330円を当期の法人税額から控除していた。

しかし、申告書等によれば、上記の設備について中小企業者の機械等の特別償却の特例を適用していて、法人税額の特別控除の特例は適用できないのに、これを見過ごしたため、法人税額6,028,400円が徴収不足になっていた。

<事例6> 受取配当等の益金不算入の計算を誤っていたもの

H会社は、昭和62年8月から63年7月までの事業年度分の申告に当たり、公社債投資信託以外の証券投資信託の収益の分配の額の全額279,196,891円と利益の配当の額2,004,183円との合計額から負債の利子の額を差し引いた金額230,908,406円を益金に算入しない額としていた。

しかし、益金に算入しない額は、上記の証券投資信託の収益の分配の額の2分の1に相当する金額と利益の配当の額との合計額141,602,629円から負債の利子の額を差し引いた金額91,309,961円となる。したがって、益金に算入しない額が139,598,445円過大となっているのに、これを見過ごしたため、法人税額35,772,200円が徴収不足になっていた。

これらの徴収不足額及び徴収過大額を国税局等別に示すと次のとおりである。