(一般会計)

昭和43年度一般会計の歳入歳出決算額は、収納済歳入額5兆8306億6561万余円、支出済歳出額4259億4710万余円である。

収納済歳入額のうちおもなものは、租税4兆7764億6114万余円、公債金4620億5100万円、日本専売公社納付金2500億4514万余円、前年度剰余金受入1860億0406万余円、納付金931億8317万余円、国有財産処分収入184億3291万余円、印紙収入178億2166万余円、諸収入119億0756万余円である。

支出済歳出額のうちおもなものは、国債費1927億6355万余円、税務官署719億9179万余円、産業投資特別会計へ繰入596億円、特殊対外債務等処理費333億6543万余円、政府出資金185億円である。

(国税収納金整理資金について)

昭和43年度の国税収納金整理資金への受入金の収納済額は5兆0506億5390万余円で、同資金からの還付金等の支払命令済額は976億5206万余円、歳入への組入額は、一般会計へ4兆7943億3050万余円、交付税及び譲与税配付金特別会計へ798億2947万余円、石炭対策特別会計へ682億5451万余円になっている。収納済額のうちおもなものは、法人税1兆6171億9782万余円、源泉所得税1兆2013億2969万余円、酒税5079億2236万余円、申告所得税4725億0098万余円、揮発油税及地方道路税4483億8006万余円、関税3476億4835万余円、物品税2460億6385万余円である。

検査の結果、別項記載のとおり、租税の徴収にあたり徴収額に過不足があったもの

がある。

租税

| 会計名および科目 | 一般会計 国税収納金整理資金 | (款)歳入組入資金受入 (項)各税受入金 |

| 部局等の名称 | 横浜税関、麹町ほか281税務署 | |

| 納税義務者または源泉徴収義務者 | 1,675人 | |

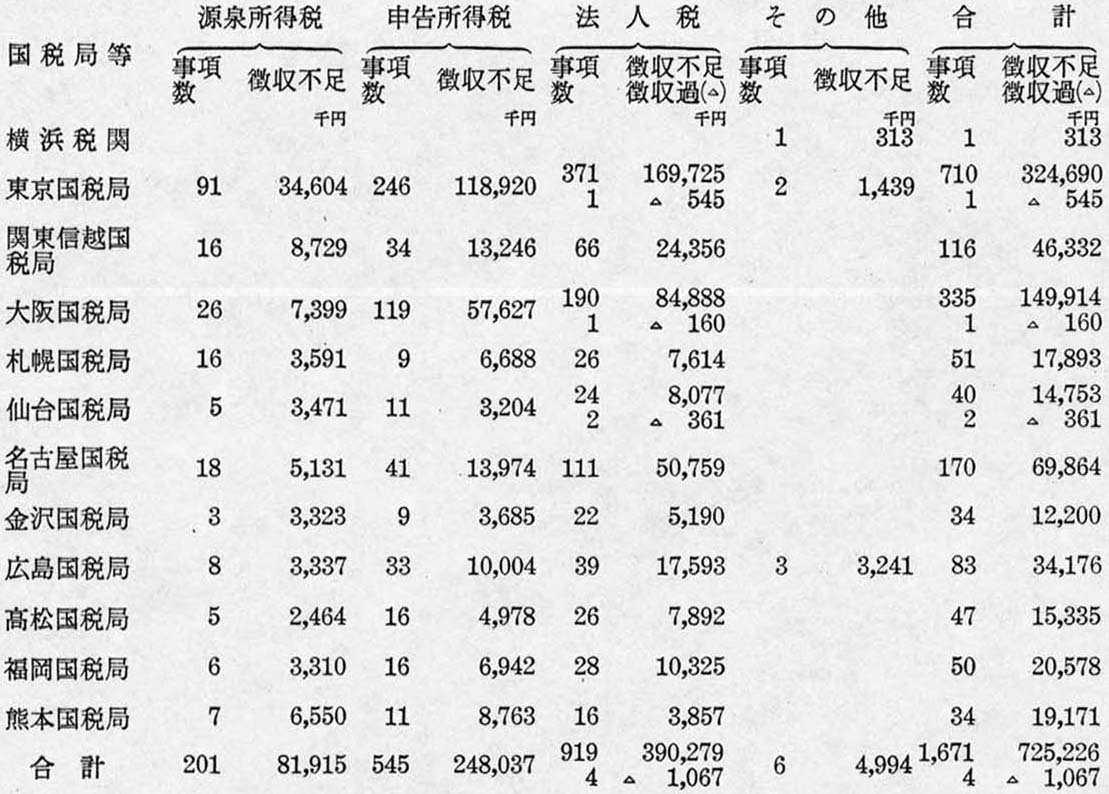

上記の1,675人から租税を徴収するにあたって、調査が十分でなかったなどのため、徴収額が不足していたものが1,671事項725,226,031円、徴収額が過大になっていたものが4事項1,067,400円あった。これらは、本院の注意により、すべて徴収決定等の処置がとられた。

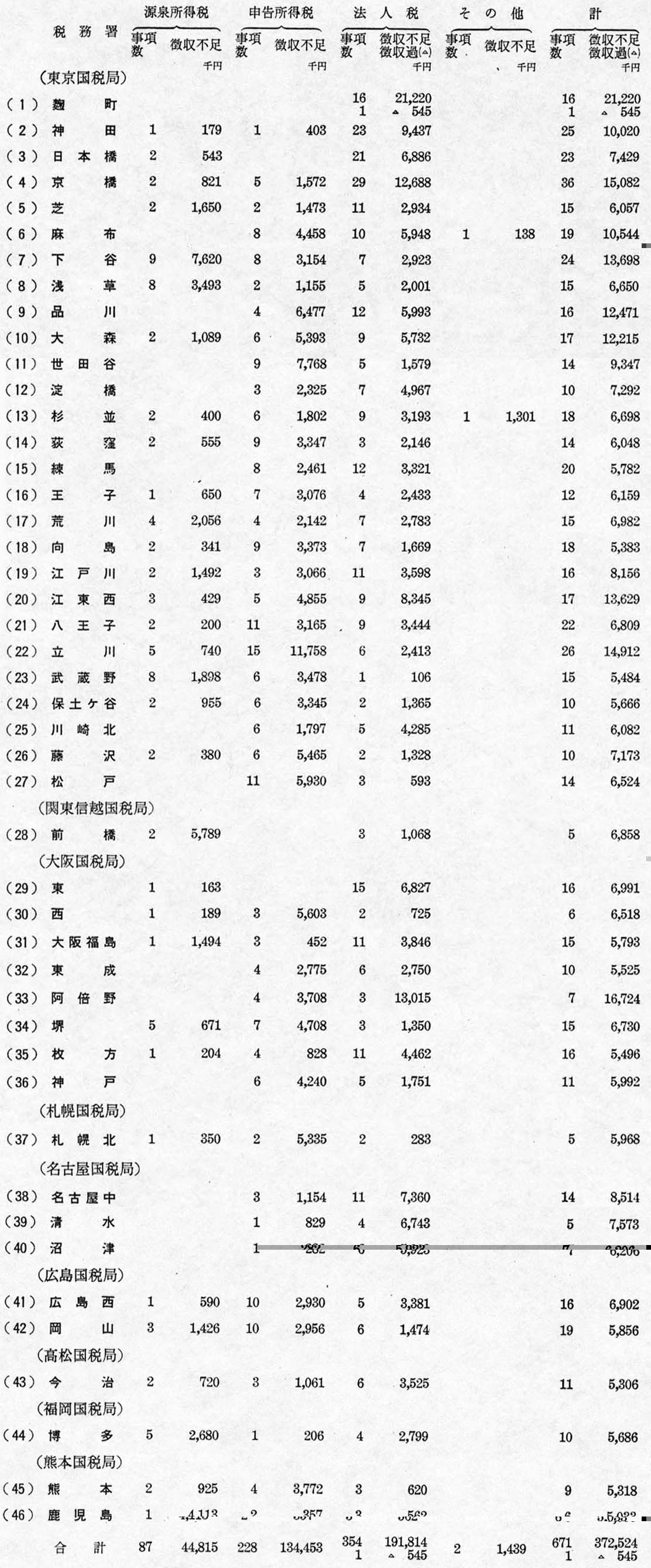

これを国税局等別、税目別に掲げると、別表1のとおりである。徴収過不足になっていたもののうち税額の合計額が1税務署当り500万円以上のものを掲げると、別表2のとおり46件で、徴収不足になっていたもの671事項372,524,009円、徴収過になっていたもの1事項545,200円である。

(説明)

これらの徴収過不足の事態は、納税者が申告書等において所得金額、税額の計算等を誤っていたのに当局の調査が十分でなかったこと、当局が法令の適用、税額の計算等を誤っていたこと、課税資料の収集、活用を適確にしていなかったことによって生じたもので、そのおもな態様を示すと、次のとおりである。

1 源泉所得税に関するもの

配当(121事項)および賞与(37事項)

これらは、調査が十分でなかったため、源泉徴収をして納付すべき期限が到来していたのに、納税の告知をしていなかったものである。

2 申告所得税に関するもの

(1) 譲渡所得(143事項)

居住用財産の買換えの場合等の課税の特例の適用を誤ったり、部内の連絡が適切でなかったりしたため、土地、建物等の譲渡に対して課税処理をしていなかったものである。

(2) 不動産所得(107事項)

買換えにより取得した事業用資産の減価償却額を過大に計算したなどのため、不動産賃貸料に対する課税処理を誤っていたものである。

(3) 資産所得の合算(65事項)

生計を一にする所定の世帯員が配当所得または不動産所得を有する場合には、これらの資産所得を主たる所得者の所得に合算して税額を計算することになっているのに、世帯員の資産所得を合算していなかったものである。

(4) 雑所得(64事項)および給与所得(51事項)

課税資料の収集、活用が適確でなかったなどのため、貸付金の利子および賞与の性質を有する給与に対する課税処理をしていなかったものである。

(5) 配当控除(35事項)

配当所得がある場合には、その配当所得の金額に所定の率を乗じて計算した金額を所得税額から控除することになっているが、この控除する金額の計算を誤っていたものである。

3 法人税に関するもの

(1) 固定資産の減価償却(278事項)

固定資産の減価償却額は、所定の限度額の範囲内で、所得の金額の計算上、損金に算入することができ、また、特定の固定資産については、割増償却の特例が認められているが、中小企業者の機械等の割増償却、新築貸家住宅の割増償却等の特例計算を誤って、償却額を過大に計算していたものである。

(2) 同族会社の留保金額(155事項)

同族会社の留保金額のうち所定の金額をこえる部分の金額に対しては、特別税率による法人税を課税することになっているのに、この金額の計算を誤ったり、同金額に対する課税をしていなかったりしていたものである。

(3) 退職給与引当金(137事項)

退職給与引当金への繰入額は、所定の限度額の範囲内で、所得の金額の計算上、損金に算入することができ、また、使用人が退職した場合には、同引当金のうち所定の金額を取りくずして益金に算入することになっているが、繰入額を過大に計算したり、取りくずし額を過小に計算したりしていたものである。

(4) 役員賞与(85事項)

役員に対して支給する賞与の額は、所得の金額の計算上、損金に算入しないことになっているのに、これを損金に算入していたものである。

(5) 交際費等(67事項)

交際費等の額のうち所定の金額をこえる部分の金額は、所得の金額の計算上、損金に算入しないことになっているのに、これを損金に算入していたものである。

(6) 繰越欠損金(31事項)

青色申告書を提出していた事業年度の欠損金額は、所定の範囲内で、その後の事業年度の所得の金額の計算上、損金に算入することになっているが、青色申告書を提出していなかった事業年度の繰越欠損金を損金に算入していたり、繰越欠損金の計算を誤ったりしていたものである。

別表1

別表2