| 会計名及び科目 | 一般会計 国税収納金整理資金 (款)歳入組入資金受入 (項)各税受入金 |

| 部局等の名称 | 函館税関ほか3税関等 |

| 麹町税務署ほか182税務署 | |

| 納税義務者又は源泉徴収義務者 | 575人 |

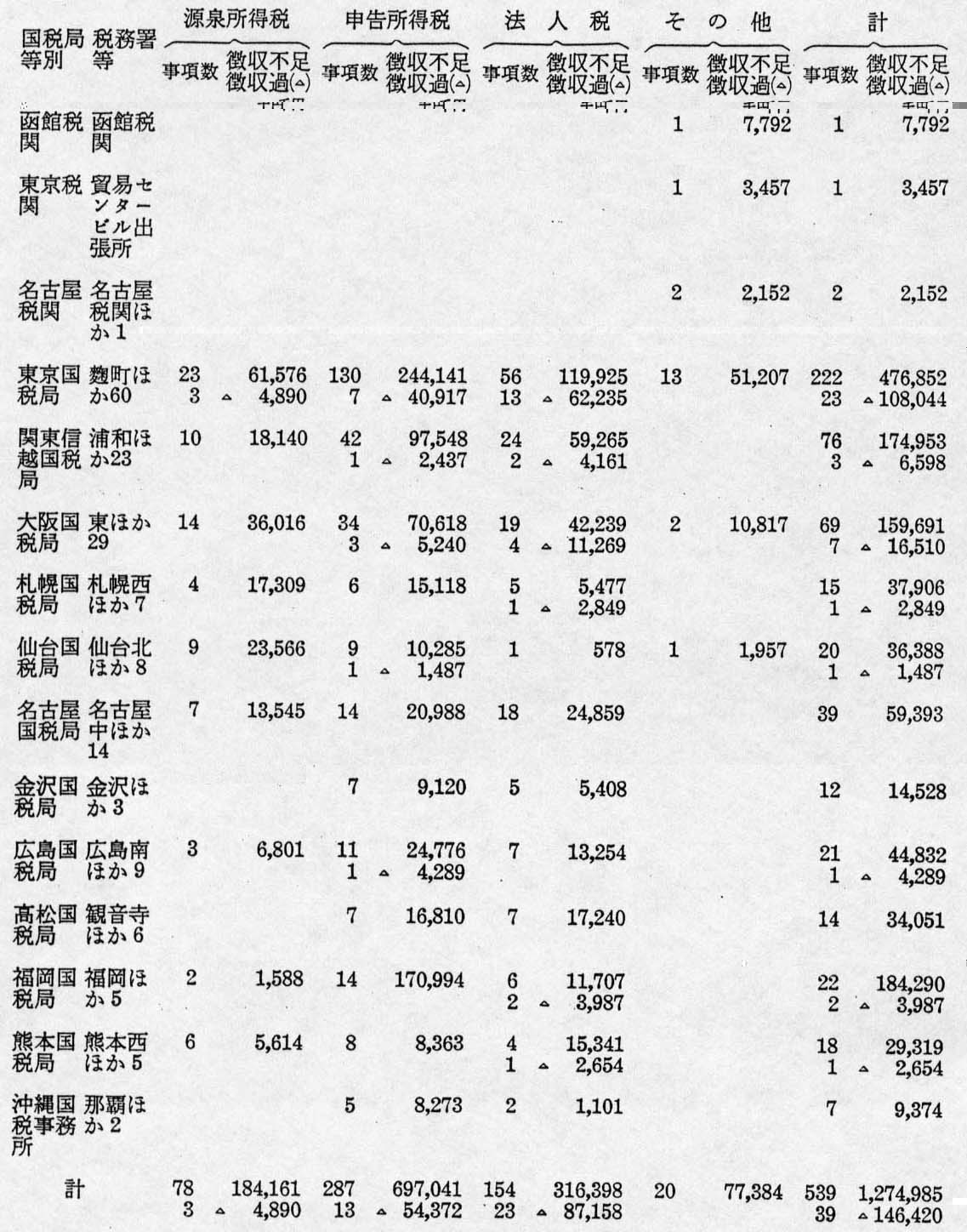

上記の函館税関ほか3税関等及び183税務署において納税義務者等575人から租税を徴収するに当たって、調査が十分でなかったため、徴収額が不足していたものが539事項1,274,985,554円、徴収額が過大になっていたものが39事項146,420,914円あった。これらについては、本院の注意により、すべて徴収決定又は支払決定の処置が執られた。これを各税関及び国税局ごとに集計して税目別に掲げると別表 のとおりである。

(説明)

昭和57年度国税収納金整理資金の各税受入金は、徴収決定済額31兆9944億余円で、このうち源泉所得税、申告所得税及び法人税の3税が72.7%を占めている。

しかして、本院が、主として上記3税の課税内容について検査したところ、課税資料の収集、活用が的確でなかったため収入金等を把握していなかったり、法令適用の検討が十分でなかったため税額計算等を誤っていたり、申告内容の調査が十分でなかったため経費等の額を誤って所得を計算していたり、納税者が申告書等において所得金額、税額の計算を誤っているのにそのままこれを見過ごしていたりなどして、徴収額に過不足を生じているものが認められた。

これを、源泉所得税、申告所得税、法人税、関税に分けてその主な態様を示すと次のとおりである。

1 源泉所得税に関するもの

給与等(30事項)、配当(30事項)、退職手当(20事項)

給与等、配当及び退職手当については、その支払の際に支払者が源泉徴収義務者となって、所定の方法により各受給者に対する税額を計算してこれを徴収し、原則として徴収の日の属する月の翌月10日までに国に納付しなければならないことになっている。また、未払となっている配当については、支払が確定した日から1年を経過した日において支払があったものとみなされ、源泉徴収義務者はその翌月10日までにこれに対する税額を国に納付しなければならないことになっている。そして源泉徴収義務者が法定納期限までに納付していなかったり、税額の計算を誤っていたりしたときは納税の告知をしなければならないことになっている。

しかし、源泉徴収義務者が法定納期限を過ぎても長期にわたって納付していなかったり、税額の計算を誤っていたりしているものについて、法人税等の申告に当たって提出された決算書等に計上されている当該給与等、配当及び退職手当を調査すれば判明したのに、調査が十分でなかったため納税の告知をしていなかったものなどである。

・源泉所得税の徴収不足に関する1例(退職手当)を示すと次のとおりである。

某会社は、昭和57年10月25日支払った退職手当64,000,000円に対する源泉所得税の計算に当たり、同金額から退職所得控除額を控除した金額48,500,000に2分の1を乗じた24,250,000円によって「退職所得の源泉徴収税額表」を適用し、源泉所得税額を3,437,500円としていた。

しかし、退職手当の税額は、退職手当から退職所得控除額を控除した金額の2分の1に相当する金額を基にして計算することとされているが、上記の「退職所得の源泉徴収税額表」は、退職手当から退職所得控除額を控除した金額に対応して税額が示されているのであるから、本表を適用する場合は、上記48,500,000円に対応した税額を求めるべきであり、これによれば源泉所得税額は9,597,500円となるのに、調査が十分でなかったため、過少となっている源泉所得税額6,160,000円について納税の告知をしていなかった。

2 申告所得税に関するもの

(1) 譲渡所得(81事項)

資産の譲渡益については譲渡所得として課税することになっている。譲渡所得のうち、土地建物等の譲渡に係る所得は他の所得と区分して課税することになっており、譲渡した土地建物等の取得の日が、昭和44年1月1日前のものは長期譲渡所得、同日以後のものは短期譲渡所得として、それぞれ特別な税額計算の方法が執られている(57年分以降の譲渡については、所有期間が10年を超えるものは長期譲渡所得、10年以下のものは短期譲渡所得と改正された。)。また、保証債務を履行するために資産を譲渡した場合において、その履行に伴う求償権を行使することができないこととなったときは、行使できないこととなった金額について収入がなかったものとみなされることや、自己が所有する固定資産を他の者が所有する固定資産と交換した場合には、資産の譲渡がなかったものとするなどの特例措置が執られている。

しかし、譲渡所得が発生しているのに課税資料の収集、活用を的確に行わなかったため課税していなかったり、申告内容の調査が十分でなかったため譲渡資産の取得費等の計算を誤っていたり、法令の適用を誤ったことや申告書の誤りを見過ごしたことのため、長期譲渡所得、短期譲渡所得についての税額計算を誤っていたり、特例適用についての調査が十分でなかったため保証債務や、固定資産の交換等に該当しないのにこれを適用したりしていたものなどである。

(2) 資産所得の合算(78事項)

生計を一にする一定範囲の親族の資産所得(利子所得、配当所得及び不動産所得)は、これを主たる所得者(注)

の所得に合算しこの合計額が所定の金額を超えるときには、この合計額に対する税額を計算した後、その税額を各人の所得に応じてあん分し、それぞれの税額を計算することになっている。

しかし、これらの資産所得があるのにこれを見過ごしたため、合算して税額を計算していなかったものなどである。

(注) 主たる所得者 総所得金額のうち資産所得以外の所得金額が最も大きい者。資産所得以外の所得を有しない場合は資産所得の金額が最も大きい者

(3) 雑所得(36事項)

貸付金の利子等で他の所得に該当しないものについては雑所得として課税することになっている。

しかし、貸付金の利子等による雑所得があるのに課税資料の収集、活用が的確でなかったため課税していなかったものなどである。

(4) 事業所得(24事項)

小売業、サービス業等事業から生ずる所得は、事業所得として課税することになっていて、所得金額は、収入金額から必要経費を控除して計算することになっている。また、青色申告書を提出している事業所得者が事業に専従する親族に対し給与の支払をしたときは税務署長に提出した届出書の金額の範囲内で、労務の対価として相当と認められる金額を必要経費に計上できるなどの特例が認められている。

しかし、所得金額の計算に当たって、申告内容の調査が十分でなかったため計算を誤っていたり、必要経費の額を過大に計上していたり、青色事業専従者に支払った給与の金額が届出書の金額を超えていたり、労務の対価として相当と認められない高額な専従者給与を計上していたりしていたものなどである。

・申告所得税の徴収不足に関する1例(譲渡所得)を示すと次のとおりである。

某納税者は、昭和54年分譲渡所得の計算に当たり、同人所有の土地と某会社所有の土地とを等価で交換し、両土地はともに固定資産の交換の場合の譲渡所得の特例の規定に該当する固定資産であるとしてこの特例を適用し、譲渡所得は生じないとしていた。

しかし、同会社の決算書等について調査を行えば、同会社が交換渡しした土地は販売を目的として所有していたたな卸資産であり、上記特例の規定は適用されないから同人が交換渡しした土地について譲渡所得の課税を要することが判明したのに、調査が十分でなかったため、そのまま認めていたものであり、申告所得税額148,621,500円が徴収不足となっていた。

3 法人税に関するもの

(1) 同族会社の留保金額(51事項)

同族会社(注)

に対する法人税の課税は、通常の法人税のほか、利益を社内に留保した金額が所定の金額を超える場合、その超える部分の金額に対し特別税率による法人税が課税されることになっている。

しかし、法令の適用を誤ったことや申告書の同族会社に関する記載事項についてその誤りを見過ごしたことのため、同族会社であるのに同族会社でないと判定して課税していなかったり、留保金額が所定の金額を超えていて課税の要があるのに課税していなかったり、留保金額に含めることになっている欠損金の繰戻しによる還付法人税額等を含めないで留保金額の計算をしたりしていたものなどである。

(注) 同族会社 特別税率の規定が適用される同族会社とは、株主等(株主等に同族会社でない法人がある場合はその法人を除く。)の3人以下並びにこれらと特殊の関係にある個人及び法人が有する株式の総数又は出資金額の合計額が、その会社の発行済株式の総数又は出資金額の100分の50以上となる会社をいう。

(2) 退職給与引当金(38事項)

退職給与規程を定めている法人は、その使用人の退職により支給する退職給与に充てるための退職給与引当金への繰入額について、期末退職給与の要支給額から前期末退職給与の要支給額を控除した金額(又は給与総額の100分の6相当額)と、期末退職給与の要支給額の100分の40相当額(法人税法施行令の一部を改正する政令(昭和55年政令第41号)による経過措置として、55年4月1日以後終了する事業年度からは、期末退職給与の要支給額の100分の40相当額が改正直前の期末退職給与引当金勘定の金額を超えることになるまで前期末の退職給与引当金勘定の金額を限度額とすることになっている。)から期末における前期から繰り越された退職給与引当金を控除した金額のうち、いずれか少ない金額の範囲内で、これを損金に算入することが認められている。また、使用人が退職した場合は、退職給与引当金のうち退職者の前期末退職給与の要支給額に相当する金額を取りくずして益金に算入することになっている。

しかし、法令の適用を誤ったことや申告書の記載事項について誤りがあるのに調査が十分でなかったことのため、繰入額の計算に当たって、期末又は前期末退職給与の要支給額を誤っていたり、期末退職給与引当金が当期末退職給与の要支給額の100分の40相当額を超えることとなるのにその超える額を損金に算入していたり、上記経過措置による改正直前期末の退職給与引当金勘定の金額の計算を誤っていたり、また、取りくずしに当たって、退職者の前期末退職給与の要支給額に相当する金額を取りくずしていなかったり、その取くずし額が過少となっていたりしていたものなどである。

・法人税の徴収不足に関する1例(同族会社の留保金額)を示すと次のとおりである。

某同族会社は、昭和55年7月から57年6月までの2事業年度分法人税の申告に当たり、所得金額のうち留保した金額に対し特別税率による税額計算をしていなかった。

しかし、留保金額、留保控除額について調査を行えば、留保金額が留保控除額を超えることが判明したのに調査が十分でなかったため、両事業年度の課税留保金額81,024,000円及び18,709,000円に対する特別税率による法人税額10,653,500円及び1,870,800円計12,524,300円が徴収不足となっていた。

4 関税に関するもの

関税の減税額(4事項)

輸入貨物に対する関税の課税標準となる価格の計算に当たって、外国通貨により表示された価格の本邦通貨への換算は、当該輸入貨物に係る輸入申告の日における税関長公示の外国為替相場によることになっている。また、外国の船舶によって採捕された水産物を本邦の船舶内で加工し、その製品を輸入する場合は、製品の関税の額と加工前の水産物がそのまま輸入されるものとした場合の関税の額との差額以内において、その関税を軽減することができることになっている。

しかして、某会社は、昭和57年2月から4月までの間において外国船舶から洋上買付けした水産物を船内加工し、その製品を輸入しているが、その製品に対する関税を函館税関ほか3税関等に申告するに当たり、外国通貨により表示された加工前の水産物の価格について、外国と買入れ契約を締結した57年1月20日における税関長公示の外国為替相場1ドル219円54によって本邦通貨に換算して加工前の水産物の関税額を計算し、これを製品の関税額から控除して減税額を計28,972,476円と計算していた。

しかし、外国通貨によって表示されている価格の本邦通貨への換算は、当該輸入貨物に係る輸入申告の日における税関長公示の外国為替相場によることになっているから、上記減税額の計算に当たり、外国通貨により表示された加工前の水産物の本邦通貨への換算は、当該製品の輸入申告(57年2月から4月まで)のそれぞれの日における税関長公示の外国為替相場1ドル233円84から247円82によって換算して加工前の水産物の関税額を計算し、これにより減税額を計15,570,251円と計算すべきであり、関税額計13,402,100円が徴収不足となっていた。