財投改革においては、財政効率化の観点のみならず金融自由化の進展に対応した見直しが行われ、財投機関もその信用力を背景に市場から資金を調達することになった。これにより、財投機関債の資金調達は債券市場の格付けと評価の影響を受けることになる。

財投機関債は、政府保証のない点で従来の縁故債と同種のものである。政保債の場合、資金の出し手からみれば、従来は財投計画の運用先の一部にすぎず、発行条件も、一部の法人が最近中期年限の政保債を発行する例はあるが、基本的に一律であって、法人の財務内容の違いが問題となることはなかった。しかし、財投機関債は、事業実施に対する国の関与の程度が基本になるにしても、縁故債と同様に債券の発行目的が明確になり、他の投資機会と比べて有利・確実な運用先か、資金使途は何か、発行主体の事業採算性及び財務基盤の状況はどうかが発行条件の重要な要素となる。

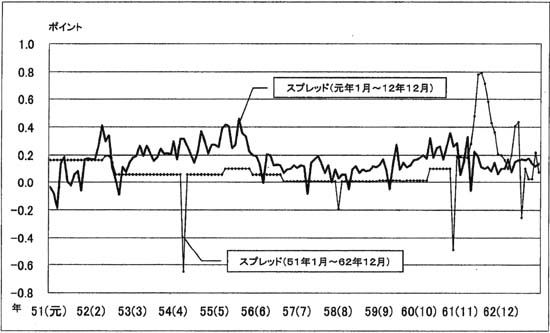

政保債を含む国債、地方債、金融債、事業債等の債券の利回りは、発行主体の信用度に応じた金利上乗せ(リスク・プレミアム)を要求される。金利設定の指標となる国債と比較し、政保債は期間一律10年(中小企業金融公庫及び国民生活金融公庫は、近年、中期年限債を発行するようになった。)で発行ロットも少なく、債券の流動性と信用格差を反映して国債金利を上回る場合がほとんどであった。国債金利と比較した利回り格差(スプレッド)はグラフ19のとおり、バブル前の昭和51年1月から59年12月までの9年間で平均0.054ポイント(政保債平均利回り7.667%)と、変動もほとんどない安定した発行環境が続いた。しかし、バブル期の61年から62年の一時期、国債利回りを0.8ポイント上回り、以後、乱高下を繰り返すようになった。平成元年1月以降12年7月までの平均スプレッドは、国債より0.16ポイント(政保債平均利回り4.049%)も高く、バブル前に比べてスプレッドは3倍弱に拡大した。

このように、政保債の発行を取り巻く最近の市場環境は、金融環境の変化等を背景として、バブル前に比べて様変わりしている。

このような中で、財投機関債は、政府資金の減少を民間資金でカバーするという位置付けの下、政府保証のない債券として民間資金を活用すべく導入された。したがって、財投機関は、経営努力を通じて着実に市場の信認を獲得し、債券市場の中でのシェアを高めていくことが必要となっている。

グラフ19 政保債と国債の利回り格差(スプレッド)の期間別比較

13年度財投計画の総額は32兆5472億円であり、地方公共団体分を除く財投機関分は24兆7272億円(公営企業金融公庫分を含む。)となっている。このうち、財投機関債の発行対象となる33法人中、13年度に財投機関債の発行を予定しているものは、表17のとおり20法人(発行予定額1兆1058億円)となっている。

財投機関債の発行を予定している法人は、格付会社による格付けを求められることから、法人又は債券の格付けを順次取得している。既に発行された債券のうちには資産担保証券もある。住宅金融公庫は、12年度の500億円に続き、13年度においても資産担保証券の一種である住宅ローン担保証券(RMBS)を1000億円発行している。資産担保証券の場合、将来の償還能力を担保するものは事業資産であることなどから、現在のところ低コストの資金調達が可能となっている。

13年10月末現在の発行状況をみると、発行済みの法人は5法人、発行額は2950億円となっている。既に格付会社による格付けを取得して、13年度内に財投機関債を発行する予定の法人は10法人、格付けの取得の準備を進めている法人は5法人となっている。

| 表17 財投機関債の発行状況 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||