| 会計名及び科目 | 一般会計 国税収納金整理資金 | (款)歳入組入資金受入 |

| (項)各税受入金 |

| 部局等の名称 | 札幌中税務署ほか148税務署 |

| 納税者 | 292人 |

| 徴収過不足額 | 徴収不足額 | 1,230,833,658円 | (平成10年度〜14年度) |

| 徴収過大額 | 15,607,600円 | (平成12年度〜14年度) |

1 租税の概要

源泉所得税、申告所得税、法人税、相続税・贈与税、消費税等の国税については、法律により、納税者の定義、納税義務の成立の時期、課税する所得の範囲、税額の計算方法、申告・納付の手続などが定められている。

平成14年度国税収納金整理資金の各税受入金の徴収決定済額は54兆1120億余円となっている。このうち源泉所得税は14兆0288億余円、申告所得税は2兆8762億余円、法人税は10兆7613億余円、相続税・贈与税は1兆6807億余円、消費税及地方消費税は15兆0816億余円となっていて、これら各税の合計額は44兆4288億余円となり、全体の82.1%を占めている。

2 検査の結果

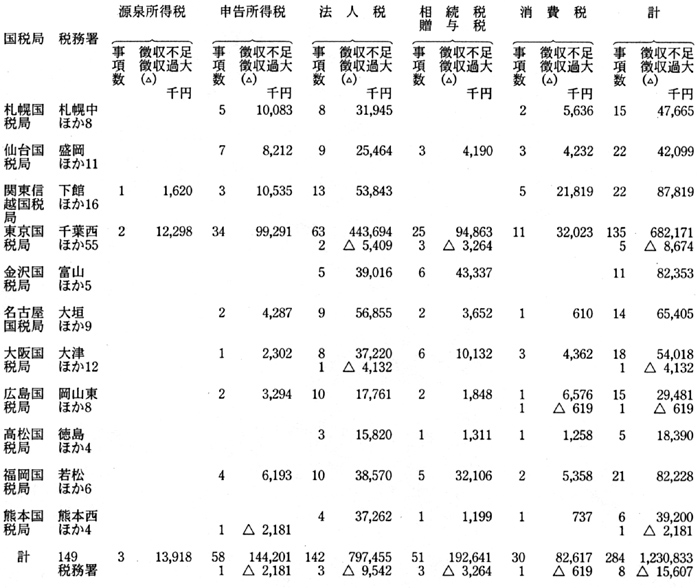

上記の各税に重点をおいて、課税が法令等に基づき適正に行われているかなどに着眼して、札幌中税務署ほか201税務署を検査したところ、札幌中税務署ほか148税務署において、納税者292人から租税を徴収するに当たり、徴収額が不足していたものが284事項1,230,833,658円(10年度〜14年度)、徴収額が過大になっていたものが8事項15,607,600円(12年度〜14年度)あった。

これを、税目別にみると次表のとおりである。

| 税目 | 徴収不足の事項数 徴収過大の事項数 |

徴収不足額 徴収過大額(△) |

源泉所得税 申告所得税 法人税 相続税・贈与税 消費税 |

3 − 58 1 142 3 51 3 30 1 |

円 13,918,558 − 144,201,400 △2,181,200 797,455,300 △9,542,700 192,641,400 △3,264,400 82,617,000 △619,300 |

| 計 | 284 8 |

1,230,833,658 △15,607,600 |

なお、これらの徴収不足額及び徴収過大額については、本院の指摘により、すべて徴収決定又は支払決定の処置が執られた。

このような事態が生じていたのは、前記の149税務署において、納税者が申告書等において所得金額や税額等を誤るなどしているのに、課税資料の収集・活用が的確でなかったり、法令等の適用の検討が十分でなかったり、これを見過ごしたりしたため、誤ったままにしていたことなどによるものである。

この292事項について、源泉所得税、申告所得税、法人税、相続税・贈与税及び消費税の別に、その主な態様を示すと次のとおりである。

(1)源泉所得税に関するもの

源泉所得税では徴収不足になっていたものが3事項あった。これらは、報酬、退職手当及び配当に関するものである。

報酬、退職手当及び配当の支払者は、支払の際に、所定の方法により計算した源泉所得税を徴収し、徴収の日の属する月の翌月10日までに国に納付しなければならないこととなっている。そして、この法定納期限までに納付がない場合には、支払者に対して、納税の告知をしなければならないこととなっている。

この報酬、退職手当及び配当に関し、徴収不足になっている事態が3事項13,918,558円あった。その内容は、法定納期限を経過した後も長期間にわたって源泉所得税が納付されていないのに、課税資料の収集・活用が的確でなかったり、これを見過ごしたりしたため、納税の告知をしていなかったものである。

源泉所得税に関する徴収不足の事例を示すと次のとおりである。

<事例1>

退職手当に関する源泉所得税について納税の告知をしていなかったもの

A会社は、平成12年には退職手当に関する源泉所得税を納付していなかった。

しかし、同会社から提出された11年10月から12年9月までの事業年度分の法人税の申告書等によれば、退職手当55,200,000円が12年9月に支払われていた。したがって、法定納期限の同年10月10日までにこの退職手当に対する源泉所得税が納付されていなければならないのに、上記の申告書等からこの事実を把握していなかったため、納税の告知をしておらず、源泉所得税額5,853,500円が徴収不足になっていた。

(2)申告所得税に関するもの

申告所得税では徴収不足又は徴収過大になっていたものが59事項あった。この内訳は、不動産所得に関するもの28事項、譲渡所得に関するもの17事項及びその他に関するもの14事項である。

ア 不動産所得に関するもの

個人が不動産を貸し付けた場合には、その総収入金額から必要経費を差し引いた金額を不動産所得として、他の各種所得と総合して課税することとなっている。そして、不動産の貸付けについて、収入、経費の各項目の金額に消費税及び地方消費税(以下「消費税等」という。)を含めて経理している場合には、経費に係る消費税等の額が収入に係る消費税等の額を超えるときに生じる消費税等の還付金は、不動産所得の計算上、総収入金額に算入することとなっている。

この不動産所得に関し、徴収不足になっている事態が28事項61,266,100円あった。その主な内容は次のとおりである。

(ア)収入及び経費に消費税等を含めて経理している場合の消費税等の還付金が総収入金額に算入されていないのに、これを見過ごしたため、不動産所得の金額を過小のままとしていた。

(イ)総収入金額から差し引く減価償却費等の必要経費の額を誤って過大としているのに、これを見過ごしたため、不動産所得の金額を過小のままとしていた。

イ 譲渡所得に関するもの

個人が資産を譲渡した場合には、その総収入金額から譲渡した資産の取得費や譲渡に要した費用の額などを差し引いた金額を譲渡所得として、他の各種所得と総合して課税することとなっている。ただし、土地建物等の譲渡による所得については、他の所得と分離して課税することとなっている。

そして、相続又は遺贈により取得した資産を一定の期間内に譲渡したものがある場合には、相続税額のうち所定の方法により計算した金額を、当該譲渡した資産に係る譲渡利益金額を超えない範囲で取得費に加算する特例を適用できることとなっている。また、居住の用に供している家屋又は当該家屋とその敷地の用に供されている土地等(以下「居住用財産」という。)を譲渡した場合には、譲渡所得の計算上、3000万円と当該譲渡した資産に係る譲渡利益金額とのいずれか低い金額を特別控除額として譲渡利益金額から控除できることとなっている。さらに、所有期間が10年を超える居住用財産に係る譲渡所得に対しては、軽減された税率を適用することとなっている。

この譲渡所得に関し、徴収不足になっている事態が16事項54,995,300円、徴収過大になっている事態が1事項2,181,200円あった。その主な内容は次のとおりである。

(ア)取得費に加算した相続税額に誤りがあるのに、これを見過ごしたため、譲渡所得の金額を過小のままとしていた。

(イ)居住の用に供していないのに、居住用財産の譲渡であるとして特別控除額の控除をしていたり、軽減税率を適用していたりして、所得の金額や税額の計算に誤りがあるのに、これを見過ごしたため、譲渡所得の金額や税額を過小のままとしていた。

ウ その他に関するもの

上記ア、イのほか、事業所得、雑所得、配当所得、給与所得等に関し、徴収不足になっている事態が14事項27,940,000円あった。

申告所得税に関する徴収不足の事例を示すと次のとおりである。

<事例2>

不動産所得の総収入金額を過小としていたもの

納税者Bは、平成13年分の申告に当たり、不動産所得の総収入金額を63,000,000円とし、この金額のうちに消費税等の還付金はないとしていた。そして、この金額から必要経費等を差し引き不動産所得の金額を14,614,649円としていた。

しかし、同人は不動産の貸付けに係る収入及び経費にそれぞれ消費税等を含めて経理しており、また、13年4月に同人に対して消費税等の還付金19,021,263円が支払われている。したがって、消費税等の還付金を不動産所得の総収入金額に算入するなどすると、不動産所得の金額は33,569,312円となるのに、これを見過ごしたため、申告所得税額6,885,800円が徴収不足になっていた。

<事例3>

居住用財産の譲渡所得の特別控除等の規定の適用を誤っていたもの

納税者Cは、平成12年分の申告に当たり、譲渡した建物及び借地権が自己の居住の用に供していたものであるとして、居住用財産の譲渡所得の特別控除の規定を適用し、譲渡利益金額43,170,000円から特別控除額30,000,000円を控除して譲渡所得の金額を13,170,000円としていた。また、同金額に対する税額については、所有期間が10年を超える居住用財産に係る譲渡所得に適用される軽減税率により税額を計算し、1,317,000円としていた。

しかし、同人の申告書に添付された書類等によれば、上記の建物は事務所等として使用されていて、居住の用には供されていないため、譲渡利益金額から特別控除額30,000,000円を控除することはできず、また、軽減税率を適用することもできない。したがって、譲渡所得の金額は、42,170,000円となり、同金額に対する税額は8,434,000円となるのに、これを見過ごしたため、申告所得税額7,117,000円が徴収不足になっていた。

(3)法人税に関するもの

法人税では徴収不足又は徴収過大になっていたものが145事項あった。この内訳は、退職給与引当金に関するもの42事項、同族会社の留保金に関するもの13事項、受取配当等の益金不算入に関するもの9事項、減価償却費の計算に関するもの9事項及びその他に関するもの72事項である。

ア 退職給与引当金に関するもの

退職給与規程を定めている法人が、使用人の退職給与に充てるために退職給与引当金勘定に繰り入れた金額については、原則として次のうちいずれか少ない金額を限度として損金に算入できることとなっている。

〔1〕 期末退職給与の要支給額(注1)

から当期末在職者の前期末退職給与の要支給額を差し引いた金額

〔2〕 期末退職給与の要支給額の所定の割合に相当する金額から、前期から繰り越された退職給与引当金勘定の期末における金額を差し引いた金額

また、使用人が退職した場合には、退職給与引当金勘定の金額から、当該使用人に係る前期末退職給与の要支給額に相当する金額を取り崩して益金に算入することとなっている。

そして、当期退職者に係る前期末退職給与の要支給額に相当する金額又は退職給与引当金勘定の金額を超えて取り崩して益金に算入したときには、その超える部分の金額を前期までに所得金額に加算された退職給与引当金繰入限度超過額からの取崩しとして所得金額から減算できることとなっている。(注2)

この退職給与引当金に関し、徴収不足になっている事態が39事項340,716,800円、徴収過大になっている事態が3事項9,542,700円あった。その主な内容は次のとおりである。

(ア)繰入限度額の計算に誤りがあり、限度額を超えて繰り入れた金額が損金に算入されているのに、これを見過ごしたため、損金に算入する金額を過大のままとしていた。

(イ)退職した使用人に係る前期末退職給与の要支給額に相当する金額が、退職給与引当金勘定の金額から取り崩されず益金に算入されていないのに、これを見過ごしたため、益金に算入する金額を過小のままとしていた。

(ウ)使用人の退職により退職給与引当金勘定の金額から取り崩して益金に算入した金額を、前期までに所得金額に加算された退職給与引当金繰入限度超過額から取り崩したものとして所得金額から減算しているのに、これを見過ごしたため、所得金額を過小のままとしていた。

| (注1) | 期末退職給与の要支給額 期末において在職する使用人の全員が自己の都合で退職するものと仮定した場合に、各使用人について退職給与規程により計算される退職給与の合計額をいう。 |

| (注2) | 平成14年度税制改正により、退職給与引当金制度は廃止されているが、15年3月31日以後最初に終了する事業年度において退職給与引当金勘定の金額を有する場合には、所定の期間で取り崩すこととなっている。 |

イ 同族会社の留保金に関するもの

発行済株式の総数又は出資金額の100分の50(注3)

以上を3人以下の株主等(株主等に同族会社でない法人がある場合はその法人を除く。)並びにこれらと特殊の関係にある個人及び法人が所有している同族会社(以下「特定の同族会社」という。)については、通常の法人税のほか、利益のうち社内に留保した金額が一定の金額を超える場合には、その超える部分の金額(以下「課税留保金額」という。)に対し特別税率(注4)

の法人税を課することとなっている。

この同族会社の留保金に関し、徴収不足になっている事態が13事項93,792,100円あった。その内容は、特定の同族会社に該当し課税留保金額が算出されるのに、法令等の適用の検討が十分でなかったり、これを見過ごしたりしたため、特別税率の法人税を課していなかったものである。

| (注3) | 100分の50以上 平成15年4月1日以後開始事業年度分については、100分の50超 |

| (注4) | 特別税率 課税留保金額が年3000万円以下の部分については100分の10、年3000万円を超え1億円以下の部分については100分の15、年1億円を超える部分については100分の20 |

ウ 受取配当等の益金不算入に関するもの

法人が内国法人から受ける利益の配当等の金額、公社債投資信託以外の証券投資信託の収益の分配金のうち内国法人から受ける利益の配当等から成る部分の金額などについては、所定の方法により計算した金額を所得の金額の計算上、益金の額に算入しないこととなっている。

この受取配当等の益金不算入に関し、徴収不足になっている事態が9事項33,553,800円あった。その主な内容は、益金不算入の対象にならない公社債投資信託等の収益の分配金を益金不算入の対象となる額に含めているのに、これを見過ごしたため、益金不算入額を過大のままとしていたものである。

エ 減価償却費の計算に関するもの

法人がその有する減価償却資産につき償却費として損金経理をした金額のうち、その法人が選定した償却の方法に基づき当該資産の耐用年数等に応じて計算した金額に達するまでの金額は、所得の金額の計算上、損金の額に算入されることとなっている。また、一定の要件に該当する場合には、割増償却等の特例が認められている。

この減価償却費の計算に関し、徴収不足になっている事態が9事項52,372,400円あった。その主な内容は、割増償却の計算において償却の対象とならない資産を含めて償却費を計算しているのに、法令等の適用の検討が十分でなかったり、これを見過ごしたりしたため、損金算入額を過大のままとしていたものである。

オ その他に関するもの

上記アからエのほか、特定の資産の買換えの特例、役員賞与の損金不算入、有価証券評価損等に関し、徴収不足になっている事態が72事項277,020,200円あった。

法人税に関する徴収不足の事例を示すと次のとおりである。

<事例4>

公社債投資信託の収益の分配金を利益の配当等に含めたため、受取配当等の益金不算入額を過大としていたもの

D農業協同組合は、平成11年4月から14年3月までの3事業年度分の申告に当たり、公社債投資信託の収益の分配金の2分の1相当額14,606,750円、19,972,343円及び23,155,670円を受取配当等の金額に含めて受取配当等の益金不算入額を134,089,818円、267,199,874円及び82,478,853円としていた。

しかし、公社債投資信託の収益の分配金は受取配当等の益金不算入の対象とはならない。したがって、公社債投資信託の収益の分配金を含めずに計算すると、受取配当等の益金不算入額は122,404,418円、251,222,000円及び63,954,317円となるのに、これを見過ごしたため、法人税額2,570,900円、3,515,200円及び4,075,500円、計10,161,600円が徴収不足になっていた。

<事例5>

特定の資産の買換えの特例における圧縮限度額の計算を誤っていたもの

法人が、一定の要件の下で、その所有する固定資産を譲渡し、新たに固定資産を取得する場合には、特例として、譲渡した資産(以下「譲渡資産」という。)の対価の額と新たに取得した資産(以下「買換資産」という。)の取得価額とのうちいずれか少ない金額に譲渡資産の対価の額に占める譲渡利益金額の割合等を乗じた金額(以下「圧縮限度額」という。)以内の金額を買換資産の帳簿価額から減額するなどして、これを損金に算入できることとされている。そして、買換資産とする土地等の面積が譲渡資産とする土地等の面積の5倍を超える場合には、その超える部分の面積に対応する金額は買換資産とすることはできないことなどとされている。

E会社は、平成11年4月から12年3月までの事業年度分の申告に当たり、同事業年度中に行った432m2

の借地権の譲渡及び4,397m2

の土地の取得について特定の資産の買換えの特例を適用して、74,160,000円が圧縮限度額であるとして、同金額を買換資産である土地の帳簿価額から減額して、損金に算入していた。

しかし、前記のとおり、買換資産として取得した土地の面積4,397m2

のうち譲渡した借地権の面積432m2

の5倍に相当する面積2,160m2

を超える部分2,237m2

については買換資産とすることはできない。したがって、譲渡資産の5倍に相当する面積2,160m2

を買換資産として計算をすると、圧縮限度額は36,430,657円となり、損金に算入した額が37,729,343円過大となっているのに、これを見過ごしたため、法人税額11,318,700円が徴収不足になっていた。

(4)相続税・贈与税に関するもの

相続税・贈与税では徴収不足又は徴収過大になっていたものが54事項あった。この内訳は、相続税については土地建物等の価額に関するもの29事項、有価証券の価額に関するもの11事項及びその他に関するもの6事項、贈与税については有価証券の価額に関するものなど8事項である。

ア 相続税に関するもの

(ア)土地建物等の価額に関するもの

個人が相続又は遺贈により財産を取得した場合には、その取得した財産に対し相続税を課することとなっている。そして、取得した財産の価額は、相続又は遺贈により取得したときの時価とされていて、土地建物等の価額については、路線価、固定資産税評価額等を基にして計算することとなっている。ただし、被相続人又は被相続人と生計を一にしていた親族が事業又は居住の用に供していた宅地等のうち一定の面積までの部分については、小規模宅地等として、次に掲げる区分に応じ、土地等の価額にその割合を乗じた額を減額できることとなっている。

| 〔1〕 特定同族会社事業用宅地等(注5) などに該当するもの | 100分の80 |

| 〔2〕 上記以外のもの | 100分の50 |

この土地建物等の価額に関し、徴収不足になっている事態が29事項101,781,400円あった。その主な内容は、土地等の価額の計算において、特定同族会社事業用宅地等などに該当しない小規模宅地等について、減額割合を誤って100分の80としているのに、法令等の適用の検討が十分でなかったり、これを見過ごしたりしたため、土地等の価額を過小のままとしていたものである。

(イ)有価証券の価額に関するもの

個人が相続又は遺贈により取得した有価証券のうち取引相場のない株式又は出資の価額については、株式を発行した会社等の各資産の価額の合計額から各負債の金額の合計額を差し引いた純資産価額等を基にして計算することとなっている。

この有価証券の価額に関し、徴収不足になっている事態が11事項46,058,800円あった。その内容は、取引相場のない同族会社の株式の価額の計算を誤っているのに、これを見過ごしたため、株式の価額を過小のままとしていたものである。

(ウ)その他に関するもの

上記(ア)、(イ)のほか、相続税額の加算等に関し、徴収不足になっている事態が6事項37,310,100円あった。

イ 贈与税に関するもの

個人が贈与により財産を取得した場合には、その取得した財産に対し贈与税を課することとなっている。そして、取得した財産の価額は、贈与により取得したときの時価とされている。

この贈与税に関し、徴収不足になっている事態が5事項7,491,100円、徴収過大になっている事態が3事項3,264,400円あった。その主な内容は、取引相場のない同族会社の株式の価額の計算を誤っているのに、これを見過ごしたため、株式の価額を過大又は過小のままとしていたものである。

相続税・贈与税に関する徴収不足の事例を示すと次のとおりである。

<事例6>

相続税額の加算をしていなかったもの

相続又は遺贈により財産を取得した者が被相続人の一親等の血族及び配偶者以外の者である場合には、所定の方法により算出した金額にその100分の20に相当する金額を加算した金額をその者の相続税額とすることとなっている。

納税者Fは、平成11年9月相続分の申告に当たり、上記の加算をすることなく被相続人から相続した財産に係る相続税額を153,452,000円としていた。

しかし、申告書等によれば、Fは被相続人の甥であり、一親等の血族及び配偶者以外の者であることから、その相続税額は、所定の方法により算出した金額にその100分の20に相当する金額を加算した金額となるのに、これを見過ごしたため、相続税額30,690,400円が徴収不足になっていた。

(5)消費税に関するもの

消費税では徴収不足又は徴収過大になっていたものが31事項あった。この内訳は、課税仕入れに係る消費税額の控除に関するもの14事項、簡易課税制度の適用に関するもの9事項及びその他に関するもの8事項である。

ア 課税仕入れに係る消費税額の控除に関するもの

事業者は、課税期間(納付する消費税額の計算の基礎となる期間で、個人事業者は暦年、法人は事業年度)における課税売上高に対する消費税額から課税仕入れに係る消費税額(注6)

を控除した額を消費税として納付することとなっている。この課税仕入れに係る消費税額の控除額は、課税期間における課税売上割合(課税売上高を総売上高で除した割合をいう。)が100分の95以上のときは、課税仕入れに係る消費税額の全額、100分の95未満のときは、一括比例配分方式(注7)

などにより計算した課税売上高に対応する部分の金額となっている。

そして、国や地方公共団体の特別会計等における消費税額の計算において、特定収入(注8)

を総売上高に特定収入を加えた額で除した割合が100分の5を超える場合には、課税仕入れに係る消費税額から特定収入によって賄われる課税仕入れに係る消費税額を控除することとなっている。

この課税仕入れに係る消費税額の控除に関し、徴収不足になっている事態が14事項48,463,300円あった。その主な内容は次のとおりである。

(ア)課税売上割合の計算を誤り、同割合が100分の95未満であるにもかかわらず、建物の取得等に係る消費税額の全額を課税仕入れに係る消費税額としたり、課税売上高に対応する課税仕入れに係る消費税額の金額を誤って過大に計算したりしているのに、これを見過ごしたため、消費税額を過小のままとしていた。

(イ)地方公共団体の特別会計等において、特定収入の額の算出を誤るなどして、特定収入によって賄われる課税仕入れに係る消費税額を過小とし、課税仕入れに係る消費税額を過大のままとしているのに、これを見過ごしたため、消費税額を過小のまま

| (注6) | 課税仕入れに係る消費税額 課税仕入れに係る支払対価の額(税込み)は、消費税額(税率100分の4)と地方消費税額(消費税額の100分の25。消費税率換算で100分の1)に相当する額を含んだ額とすることとされているので、課税仕入れに係る消費税額は、課税仕入れに係る支払対価の額(税込み)に105分の4を乗じることとなる。 |

| (注7) | 一括比例配分方式 課税期間中の課税仕入れに係る消費税額を課税売上割合で按分して、控除すべき額を算出する方法をいう。 |

| (注8) | 特定収入 消費税の対象となる資産の譲渡等の対価に該当しない補助金、他会計からの繰入金等の収入のうち給料、賃金等の支払など課税仕入れ以外の支出に使途が特定されたものなどを除いた収入をいう。 |

としていた。

イ 簡易課税制度の適用に関するもの

事業者は、課税期間の基準期間(個人事業者については前々年、法人については前々事業年度)における課税売上高が2億円以下であるときは、課税売上高に対する消費税額に事業の種類ごとに定められている次の率を乗じて得られる金額を課税仕入れに係る消費税額とみなして納付税額を計算する簡易課税制度を適用することができることとなっている。

| 第一種事業(卸売業) | 100分の90 |

| 第二種事業(小売業) | 100分の80 |

| 第三種事業(製造業等) | 100分の70 |

| 第四種事業(他の種の事業以外の事業) | 100分の60 |

| 第五種事業(飲食店業を除くサービス業等) | 100分の50 |

この簡易課税制度の適用に関し、徴収不足になっている事態が8事項19,796,200円、徴収過大になっている事態が1事項619,300円あった。その主な内容は次のとおりである。

(ア)事業の種類の判定を誤って第五種事業に該当する事業を第四種事業に該当するなどとし、課税仕入れに係る消費税額とみなされる金額を過大に計算しているのに、これを見過ごしたため、消費税額を過小のままとしていた。

(イ)基準期間における課税売上高が2億円以下で、消費税簡易課税制度選択届出書を提出している事業者が、簡易課税制度を適用していなかったため、課税仕入れに係る消費税額を過大又は過小に計算しているのに、これを見過ごしたため、消費税額を過小又は過大のままとしていた。

ウ その他に関するもの

上記ア、イのほか、納税義務の免除規定の適用、課税売上高の計上等に関し、徴収不足となっている事態が8事項14,357,500円あった。

消費税に関する徴収不足の事例を示すと次のとおりである。

<事例7>

課税仕入れに係る消費税額の計算を誤っていたもの

納税者Gは、平成12年1月から12月までの課税期間分の申告に当たり、一括比例配分方式を適用したとして、課税仕入れに係る支払対価の額(税込み)を181,301,169円とし、これに105分の4を乗じた金額6,906,711円が課税仕入れに係る消費税額であるとし、その全額を控除していた。そして、課税売上高190,476円に係る消費税額7,600円があることから、差引6,899,111円の還付を受けていた。

しかし、同人の申告書に添付された書類等によれば、課税仕入れに係る支払対価の額(税込み)は181,624,341円であり、これに係る消費税額は6,919,022円となる。また、課税売上高となる貸店舗の賃貸料が190,476円、非課税売上高となる貸家(居住用)の賃貸料が1,380,000円であるので課税売上割合は12.12%となる。したがって、課税仕入れに係る消費税額の控除額は、一括比例配分方式により、上記消費税額6,919,022円を課税売上割合12.12%で按分した838,585円となるのに、これを見過ごしたため、消費税額6,068,100円が過大に還付されていた。

これらの徴収不足額及び徴収過大額を国税局別に示すと次のとおりである。