| 会計名及び科目 | 一般会計 国税収納金整理資金 | (款)歳入組入資金受入 |

| (項)各税受入金 | ||

| 部局等の名称 | 札幌南税務署ほか89税務署 | |

| 納税者 | 163人 |

| 徴収過不足額 | 徴収不足額 | 813,291,152円 | (平成10年度〜15年度) |

| 徴収過大額 | 35,728,700円 | (平成13年度〜15年度) |

1 租税の概要

源泉所得税、申告所得税、法人税、相続税・贈与税、消費税等の国税については、法律により、納税者の定義、納税義務の成立の時期、課税する所得の範囲、税額の計算方法、申告・納付の手続などが定められている。

平成15年度国税収納金整理資金の各税受入金の徴収決定済額は53兆5714億余円となっている。このうち源泉所得税は13兆0629億余円、申告所得税は2兆8421億余円、法人税は11兆2243億余円、相続税・贈与税は1兆6245億余円、消費税及地方消費税は15兆0552億余円となっていて、これら各税の合計額は43兆8093億余円となり、全体の81.7%を占めている。

2 検査の結果

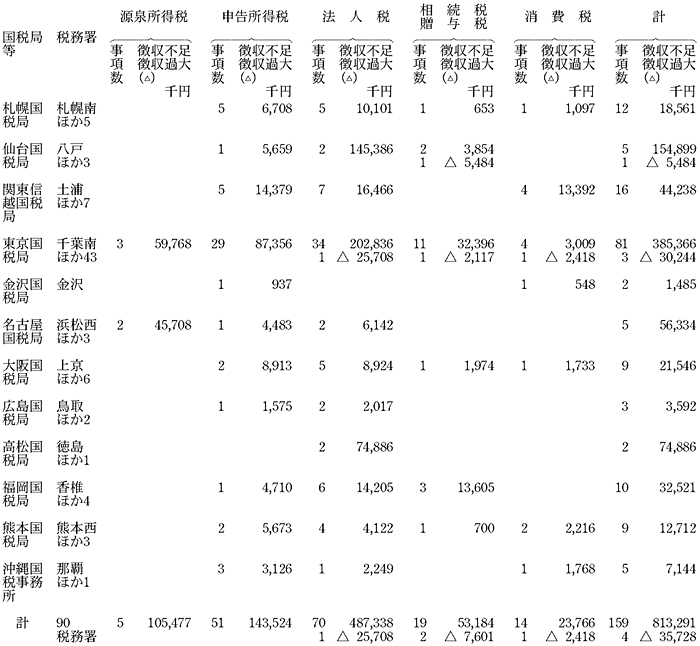

上記の各税に重点をおいて、課税が法令等に基づき適正に行われているかなどに着眼して、札幌北税務署ほか137税務署を検査したところ、札幌南税務署ほか89税務署において、納税者163人から租税を徴収するに当たり、徴収額が不足していたものが159事項813,291,152円(10年度〜15年度)、徴収額が過大になっていたものが4事項35,728,700円(13年度〜15年度)あった。

これを、税目別にみると次表のとおりである。

| 税目 | 徴収不足の事項数 徴収過大の事項数 |

徴収不足額 徴収過大額(△) |

源泉所得税 申告所得税 法人税 相続税・贈与税 消費税 |

5 − 51 − 70 1 19 2 14 1 |

円 105,477,106 − 143,524,046 − 487,338,300 △25,708,500 53,184,900 △7,601,300 23,766,800 △2,418,900 |

| 計 | 159 4 |

813,291,152 △35,728,700 |

なお、これらの徴収不足額及び徴収過大額については、本院の指摘により、すべて徴収決定又は支払決定の処置が執られた。

このような事態が生じていたのは、前記の90税務署において、納税者が申告書等において所得金額や税額等を誤るなどしているのに、課税資料の収集・活用が的確でなかったり、法令等の適用の検討が十分でなかったり、これを見過ごしたりしたため、誤ったままにしていたことなどによるものである。

この163事項について、源泉所得税、申告所得税、法人税、相続税・贈与税及び消費税の別に、その主な態様を示すと次のとおりである。

(1)源泉所得税に関するもの

源泉所得税では徴収不足になっていたものが5事項あった。これらは、給与等(給料、賃金、賞与等をいう。以下同じ。)、報酬及び配当に関するものである。

給与等、報酬及び配当の支払者は、支払の際に、所定の方法により計算した源泉所得税を徴収し、徴収の日の属する月の翌月10日(給与等の支払を受ける者が常時10人未満で、所轄税務署長の承認を受けた場合には、1月から6月まで及び7月から12月までの各期間に支払った給与等については、当該各期間の最終月の翌月10日)までに国に納付しなければならないこととなっている。そして、この法定納期限までに納付がない場合には、支払者に対して、納税の告知をしなければならないこととなっている。

この給与等、報酬及び配当に関し、徴収不足になっている事態が5事項105,477,106円あった。その内容は、法定納期限を経過した後も長期間にわたって源泉所得税が納付されていなかったり、税額の計算に誤りがあり税額が過小のままとなっていたりしているのに、課税資料の収集・活用が的確でなかったり、これを見過ごしたりしたため、納税の告知をしていなかったものである。

源泉所得税に関する徴収不足の事例を示すと次のとおりである。

<事例1>

給与等に関する源泉所得税について納税の告知をしていなかったもの

A会社は、平成10年7月から12月まで及び13年7月から12月までの両期間に支払った給与等を95,109,040円及び39,144,580円とし、これに対する源泉所得税額30,132,323円及び6,668,220円を納付していた。

しかし、同会社から提出された法人税の申告書等によれば、両期間に上記の給与等以外に30,000,000円及び80,000,000円の給与等が支払われており、同給与等に対する源泉所得税が納付されていなければならないのに、この事実を把握していなかったため、源泉所得税額37,244,837円について納税の告知をしていなかった。

また、同会社は10年1月から6月まで、12年1月から6月まで及び同年7月から12月までの各期間に支払った給与等計367,292,960円に対する源泉所得税額を計87,845,697円と算出し、納付していた。

しかし、同給与等に対する源泉所得税額の計算に誤りがあり、正しく計算すると同税額は計104,539,000円と算出されるのに、これを見過ごしたため、納付税額との差額16,693,303円について納税の告知をしていなかった。

これらの結果、源泉所得税額53,938,140円が徴収不足になっていた。

(2)申告所得税に関するもの

申告所得税では徴収不足になっていたものが51事項あった。この内訳は、不動産所得に関するもの18事項、譲渡所得に関するもの12事項、事業所得に関するもの11事項及びその他に関するもの10事項である。

ア 不動産所得に関するもの

個人が不動産を貸し付けた場合には、その総収入金額から必要経費を差し引いた金額を不動産所得として、他の各種所得と総合して課税することとなっている。

そして、個人が有する減価償却資産につきその償却費として不動産所得の金額の計算上必要経費に算入する金額は、その者が当該資産について定められた償却の方法に基づいて計算した金額とすることとなっている。さらに、個人が、新築された一定の貸家住宅を取得し、又は一定の貸家住宅を新築して、これを貸家の用に供した場合には、その貸家の用に供した日以後5年以内でその用に供している期間に限り、当該個人の不動産所得の金額の計算上、当該貸家住宅の償却費として必要経費に算入する金額は、上記の償却費の額に所定の割合を乗じて計算した金額とする割増償却ができることとなっている(注1)

。また、不動産の貸付けについて、収入、経費の各項目の金額に消費税及び地方消費税(以下「消費税等」という。)を含めて経理している場合には、経費に係る消費税等の額が収入に係る消費税等の額を超えるときに生じる消費税等の還付金は、不動産所得の計算上、総収入金額に算入することとなっている。

この不動産所得に関し、徴収不足になっている事態が18事項64,291,300円あった。その主な内容は次のとおりである。

(ア)総収入金額から差し引く減価償却費等の必要経費の額を誤って過大としているのに、これを見過ごしたため、不動産所得の金額を過小のままとしていた。

(イ)収入及び経費に消費税等を含めて経理している場合の消費税等の還付金が総収入金額に算入されていないのに、これを見過ごしたため、不動産所得の金額を過小のままとしていた。

イ 譲渡所得に関するもの

個人が資産を譲渡した場合には、その総収入金額から譲渡した資産の取得費や譲渡に要した費用の額などを差し引いた金額を譲渡所得として、他の各種所得と総合して課税することとなっている。ただし、土地建物等の譲渡による所得については、他の所得と分離して課税することとなっている。

そして、相続又は遺贈により取得した資産を一定の期間内に譲渡したものがある場合には、相続税額のうち所定の方法により計算した金額を、当該譲渡した資産に係る譲渡利益金額を超えない範囲で取得費に加算する特例を適用できることとなっている。また、居住の用に供している家屋又は当該家屋とその敷地の用に供されている土地等を譲渡した場合には、譲渡所得の計算上、3000万円と当該譲渡した資産に係る譲渡利益金額とのいずれか低い金額を特別控除額として譲渡利益金額から控除できることとなっている。

この譲渡所得に関し、徴収不足になっている事態が12事項28,666,300円あった。その主な内容は、取得費に加算した相続税額に誤りがあるなど取得費の額を過大としていたり、居住の用に供していない部分について居住の用に供していたとして特別控除額の控除をしていたりしているのに、法令等の適用の検討が十分でなかったり、これを見過ごしたりしたため、譲渡所得の金額を過小のままとしていたものである。

ウ 事業所得に関するもの

個人が事業を営む場合には、その総収入金額から必要経費を差し引いた金額を事業所得として、他の各種所得と総合して課税することとなっている。そして、事業所得の計算上、修理、改良その他いずれの名義をもってするかを問わず、その業務の用に供する固定資産について支出する金額で、その資産の使用可能期間を延長させたり、その支出の時における当該資産の価額を増加させたりする部分に対応する金額(以下「資本的支出」という。)に該当するものは、必要経費に算入しないこととなっている。

この事業所得に関し、徴収不足になっている事態が11事項29,699,646円あった。その主な内容は、必要経費に算入していた修繕費には資本的支出に該当するものが含まれているなど総収入金額から差し引く必要経費の額を過大としているのに、これを見過ごしたため、事業所得の金額を過小のままとしていたものである。

エ その他に関するもの

上記アからウのほか、雑所得等に関し、徴収不足になっている事態が10事項20,866,800円あった。申告所得税に関する徴収不足の事例を示すと次のとおりである。

<事例2>

新築貸家住宅等の割増償却の規定の適用を誤っていたもの

納税者Bは、平成12年分から14年分までの3年分の申告に当たり、不動産所得の計算において、新築貸家住宅等の割増償却の規定を適用して計算した割増償却費各年分15,040,760円を含む減価償却費39,898,873円、39,940,057円及び40,393,083円を必要経費に算入し、各年分の総収入金額からこれら減価償却費を含めた必要経費等を差し引き、不動産所得の金額をそれぞれ37,573,939円、34,781,049円及び33,502,765円としていた。

しかし、同人の青色申告決算書等によれば、貸家の用に供したのは6年4月からであり、12年分から14年分においては、既に5年を経過していることから、上記割増償却の規定を適用できない。したがって、このことなどにより計算すると、不動産所得の金額は52,614,699円、50,470,240円及び49,555,359円となるのに、これを見過ごしたなどのため、申告所得税額5,598,100円、5,804,900円及び5,939,200円、計17,342,200円が徴収不足になっていた。

<事例3>

事業所得の必要経費を過大としていたもの

納税者Cは、平成13年分の申告に当たり、事業所得の計算において、修繕費36,573,804円を必要経費に算入し、必要経費等の額を1,276,379,151円としていた。そして、総収入金額からこの必要経費等の額を差し引き、事業所得の金額を330,760,110円としていた。

しかし、上記の修繕費には、給湯設備の修理工事としてボイラーの更新などに要した費用28,177,779円が含まれており、この費用は、その支出の時における当該給湯設備の価額を増加させる部分に対応する金額で資本的支出に該当するものであるから、必要経費に算入することはできない。したがって、このことなどにより計算すると、事業所得の金額は365,781,492円となるのに、これを見過ごしたため、申告所得税額12,958,100円が徴収不足になっていた。

(3)法人税に関するもの

法人税では徴収不足又は徴収過大になっていたものが71事項あった。この内訳は、同族会社の留保金に関するもの9事項、減価償却費の計算に関するもの8事項及びその他に関するもの54事項である。

ア 同族会社の留保金に関するもの

3人以下の株主等(株主等に同族会社でない法人がある場合はその法人を除く。)並びにこれらと特殊の関係にある個人及び法人が発行済株式の総数又は出資金額の100分の50を超える株式の数又は出資の金額(注2)

を有している同族会社(以下「特定の同族会社」という。)については、通常の法人税のほか、利益のうち社内に留保した金額が一定の金額を超える場合には、その超える部分の金額(以下「課税留保金額」という。)に対し特別税率(注3)

の法人税を課することとなっている。

この同族会社の留保金に関し、徴収不足になっている事態が9事項56,742,900円あった。その内容は、特定の同族会社に該当し課税留保金額が算出されるのに、法令等の適用の検討が十分でなかったり、これを見過ごしたりしたため、特別税率の法人税を課していなかったものである。

| (注2) | 100分の50を超える株式の数又は出資の金額 平成15年4月1日前開始事業年度分については、100分の50以上の株式の数又は出資の金額 |

| (注3) | 特別税率 課税留保金額が年3000万円以下の部分については100分の10、年3000万円を超え1億円以下の部分については100分の15、年1億円を超える部分については100分の20 |

イ 減価償却費の計算に関するもの

法人がその有する減価償却資産につき償却費として損金経理をした金額のうち、その法人が当該資産について定められた償却の方法に基づき当該資産の耐用年数等に応じて計算した金額に達するまでの金額は、所得の金額の計算上、損金の額に算入されることとなっている。また、中小企業近代化促進法(昭和38年法律第64号)に規定する中小企業者であって、同法に基づく承認を受けた中小企業構造改善計画を実施する商工組合等の構成員であり、その構造改善計画に係る事業を主として営む場合には、減価償却資産のうち機械、装置及び工場用の建物等について、普通償却限度額の一定割合に相当する金額の割増償却を行うことができる。そして、2回目以降の中小企業構造改善計画の承認を受けた場合については、その計画承認の日以後に取得等したものについて割増償却を行うことができることとなっている(注4)

。

この減価償却費の計算に関し、徴収不足になっている事態が8事項158,449,300円あった。その主な内容は次のとおりである。

(ア)償却の方法を誤り、償却費を過大に計上しているのに、これを見過ごしたため、損金算入額を過大のままとしていた。

(イ)割増償却の計算において、償却の対象とならない資産を含めて償却費を計算しているのに、これを見過ごしたため、損金算入額を過大のままとしていた。

ウ その他に関するもの

上記ア、イのほか、資産の評価損、受取配当等の益金不算入等に関し、徴収不足になっている事態が53事項272,146,100円、徴収過大になっている事態が1事項25,708,500円あった。

法人税に関する徴収不足の事例を示すと次のとおりである。

<事例4>

同族会社の課税留保金額に対して特別税率の法人税を課していなかったもの

D会社は、平成12年4月から13年3月までの事業年度分の申告に当たり、上位2人の株主及びこれらの親族が発行済株式の総数の100分の49.5を所有し、第3順位の株主は同族会社でない法人であることから、特定の同族会社には該当しないとして、利益のうち社内に留保した金額に対し特別税率の規定による税額計算をしていなかった。

しかし、申告書等によれば、同会社は同族会社でない法人を除いた上位3人の株主及びこれらの親族が発行済株式の総数の100分の50.2を所有する特定の同族会社である。そして、所定の計算をすれば、課税留保金額213,109,000円が算出されるのに、法令等の適用の検討が十分でなかったため、特別税率の法人税を課しておらず、法人税額36,121,800円が徴収不足になっていた。

<事例5>

中小企業構造改善計画を実施する商工組合等の構成員の機械等の割増償却の規定の適用を誤っていたもの

E会社は、平成11年11月から13年10月までの2事業年度分の申告に当たり、事業の用に供している減価償却資産について、中小企業構造改善計画を実施する商工組合等の構成員の機械等の割増償却の規定を適用して計算した割増償却額458,374,956円及び477,673,574円を損金に算入していた。

しかし、申告書等によれば、割増償却の対象とならない仮設用建物、車両運搬具及び器具備品や2回目以降の中小企業構造改善計画の承認の日前に取得した機械等について割増償却の対象としていた。したがって、これらを除くなどして計算すると割増償却額は236,006,377円及び306,825,277円となり、損金に算入した額が222,368,579円及び170,848,297円過大となっているのに、これを見過ごしたなどのため、法人税額98,412,000円及び46,464,300円、計144,876,300円が徴収不足になっていた。

(4)相続税・贈与税に関するもの

相続税・贈与税では徴収不足又は徴収過大になっていたものが21事項あった。この内訳は、相続税については有価証券の価額に関するもの8事項、土地建物等の価額に関するもの7事項及びその他に関するもの5事項、贈与税については有価証券の価額に関するもの1事項である。

ア 相続税に関するもの

(ア)有価証券の価額に関するもの

個人が相続又は遺贈により財産を取得した場合には、その取得した財産に対し相続税を課することとなっている。そして、取得した財産の価額は、相続又は遺贈により取得したときの時価とされていて、有価証券のうち取引相場のない株式又は出資の価額については、株式を発行した会社等の各資産の価額の合計額から各負債の金額の合計額を差し引いた純資産価額等を基にして計算することとなっている。

この有価証券の価額に関し、徴収不足になっている事態が7事項17,548,800円、徴収過大になっている事態が1事項5,484,000円あった。その内容は、取引相場のない株式の価額の計算を誤っているのに、これを見過ごしたため、株式の価額を過小又は過大のままとしていたものである。

(イ)土地建物等の価額に関するもの

個人が相続又は遺贈により取得した土地建物等の価額については、路線価、固定資産税評価額等を基にして計算することとなっている。ただし、被相続人又は被相続人と生計を一にしていた親族が事業又は居住の用に供していた宅地等のうち用途区分に応じて最大400m2 までの部分については、小規模宅地等として、次に掲げる区分に応じ、土地等の価額にその割合を乗じた額を減額できることとなっている。

| 〔1〕 特定事業用宅地等(注5) などに該当するもの | 100分の80 |

| 〔2〕 上記以外のもの | 100分の50 |

この土地建物等の価額に関し、徴収不足になっている事態が7事項15,141,400円あった。その主な内容は、土地等の価額の計算において、特定事業用宅地等などに該当しない小規模宅地等について、減額割合を誤って100分の80としているのに、これを見過ごしたため、土地等の価額を過小のままとしていたものである。

(ウ)その他に関するもの

上記(ア)、(イ)のほか、相次相続控除等に関し、徴収不足になっている事態が5事項20,494,700円あった。

イ 贈与税に関するもの

個人が贈与により財産を取得した場合には、その取得した財産に対し贈与税を課することとなっている。そして、取得した財産の価額は、贈与により取得したときの時価とされている。

この贈与税に関し、徴収過大になっている事態が1事項2,117,300円あった。その内容は、取引相場のない同族会社の株式の価額の計算を誤っているのに、これを見過ごしたため、株式の価額を過大のままとしていたものである。

相続税・贈与税に関する徴収不足の事例を示すと次のとおりである。

<事例6>

相次相続控除額の計算を誤っていたもの

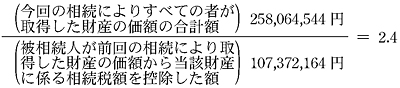

個人が相続により財産を取得した場合において、被相続人が今回の相続の開始前10年以内に開始した相続により財産を取得していたときは、前回の相続に係る相続税額に所定の割合を乗じて算出された金額を相次相続控除額として、今回の相続の相続税額から差し引くこととなっている。

納税者Fは、平成13年1月相続分の申告に当たり、被相続人の前回の相続に係る相続税額に次式により算出された割合の2.4などを乗じて、相次相続控除額を11,403,200円としていた。

しかし、相次相続控除額は、前回の相続税額を限度としていることから、上記の算式により算出される割合が、1を超える場合には1として計算することとなっている。したがって、これにより計算すると、相次相続控除額は4,846,520円となるのに、これを見過ごしたなどのため、相続税額6,165,500円が徴収不足になっていた。

(5)消費税に関するもの

消費税では徴収不足又は徴収過大になっていたものが15事項あった。この内訳は、課税仕入れに係る消費税額の控除に関するもの9事項及びその他に関するもの6事項である。

ア 課税仕入れに係る消費税額の控除に関するもの

事業者は、課税期間(納付する消費税額の計算の基礎となる期間で、個人事業者は暦年、法人は事業年度)における課税売上高に対する消費税額から課税仕入れに係る消費税額(注6) を控除した額を消費税として納付することとなっている。この課税仕入れに係る消費税額の控除額は、課税期間における課税売上割合(課税売上高を総売上高で除した割合をいう。)が100分の95以上のときは、課税仕入れに係る消費税額の全額、100分の95未満のときは課税売上高に対応する部分の金額となっている。

この課税仕入れに係る消費税額の控除に関し、徴収不足になっている事態が9事項18,170,100円あった。その主な内容は、課税売上割合の計算を誤り、同割合が100分の95未満であるにもかかわらず、建物の取得等に係る消費税額の全額を控除額としたり、課税売上高に対応する課税仕入れに係る消費税額の金額を過大に計算して控除額としたりしているのに、これを見過ごしたため、消費税額を過小のままとしていたものである。

イ その他に関するもの

上記アのほか、課税売上高の計上等に関し、徴収不足になっている事態が5事項5,596,700円、徴収過大になっている事態が1事項2,418,900円あった。

消費税に関する徴収不足の事例を示すと次のとおりである。

<事例7>

課税仕入れに係る消費税額の計算を誤っていたもの

納税者Gは、平成13年1月から12月までの課税期間分の申告に当たり、課税売上高を10,924,683円とし、これに対する消費税額を436,960円としていた。そして、当該課税期間の非課税売上高はなく課税売上割合は100%であるとして、課税仕入れに係る支払対価の額である建物(アパート)の取得価額等135,052,547円(税込み)に105分の4を乗じた金額5,144,858円の全額を課税仕入れに係る消費税額の控除額とし、上記の課税売上高に対する消費税額との差額4,707,898円の還付を受けていた。

しかし、同人の申告所得税の申告書に添付された書類等によれば、上記の課税売上高としていた10,924,683円は土地及び住宅(居住用)の貸付けに係る収入金額であり、全額が非課税売上高となる。したがって、課税売上高に対する消費税額は生じず、また、課税売上割合は、これにより0%となり、課税仕入れに係る消費税額の控除額はないこととなるのに、これを見過ごしたため、消費税額4,707,800円が過大に還付されていた。

これらの徴収不足額及び徴収過大額を国税局等別に示すと次のとおりである。