| 検査対象 | 経済産業省(平成13年1月5日以前は通商産業省)(中小企業庁) |

| 国民生活金融公庫(平成11年9月30日以前は国民金融公庫) | |

| 科目 | 貸付金 |

| 部局等の名称 | 国民生活金融公庫本店ほか25支店 |

| 融資制度の概要 | 商工会議所等の推薦を受けて、小企業者等に対し、無担保・無保証人で低利の貸付けを行うもの |

| 平成15年度末貸付金残高 | 6449億余円 |

| 平成15年度末延滞債権額 | 480億円 |

| 平成14年度貸付金償却額 | 142億円 |

| 平成15年度貸付金償却額 | 134億円 |

1 制度の概要

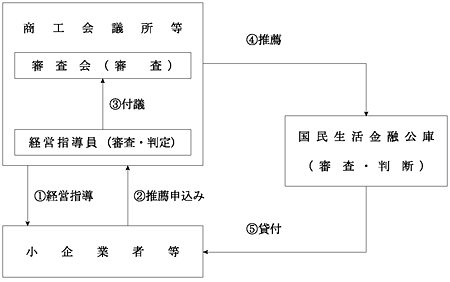

国民生活金融公庫(平成11年9月30日以前は国民金融公庫、以下「公庫」という。)では、図1のとおり、全国で3,300団体に及ぶ商工会議所、商工会及び都道府県商工会連合会(以下、これらを「推薦団体」という。)が実施している小規模企業経営改善普及事業(以下「経営改善普及事業」という。)における経営指導員による経営指導を金融面から補完し、その経営改善普及事業の実効性を確保するため、中小企業庁制定の「小企業等経営改善資金融資制度要綱」(昭和48年48企庁第1154号。以下「制度要綱」という。)等に基づき、昭和48年から小企業等経営改善資金の貸付け(以下「経営改善貸付」という。)を行っている。

図1 制度の仕組み

この経営改善貸付の対象は、小企業者(常時使用する従業員が商業・サービス業にあっては2人以下、製造業その他にあっては5人以下の企業)及びこれに準ずる者(常時使用する従業員が商業・サービス業にあっては5人以下、製造業その他にあっては20人以下の企業)(以下、これらを「小企業者等」という。)とされており、小企業者等が経営改善を行うに当たって、推薦団体の推薦に基づき、公庫が無担保・無保証人で低利の貸付けを行うことにより、経営基盤が脆弱であり、資金調達など経営資源の確保において極めて困難な立場にある小企業者等の経営改善を促進することを目的としている。

また、貸付条件については、〔1〕貸付限度額は550万円(平成9年12月以降は別枠として450万円を加算)、〔2〕貸付金利は長期プライムレートから0.3%を減じた利率、〔3〕貸付期間は設備資金6年以内、運転資金4年以内(平成10年5月以降は、それぞれ7年以内及び5年以内)、〔4〕償還方法は据置期間6箇月以内、元金均等月賦償還、〔5〕無担保・無保証人となっている。

国は、公庫の実施する経営改善貸付が、安定的かつ持続可能な制度として運営されるように、返済期限を定めない無利子の貸付金を昭和48年度から毎年30億円から235億円の規模で一般会計から公庫に対し貸し付けている。この無利子貸付金は平成14年度以降廃止されたが、13年度までの累計額は3283億円となっている。

また、国は、昭和49年度からは無利子貸付金に加え、一般会計から経営改善貸付に係る収支差補給金を公庫に交付している。補給金の額は平成13年度は10億8700万円であったが、14年度からは補給金の算定方法を変更し、14年度は40億7900万円、15年度は40億円で、昭和49年度以降の累計額は520億6760万円となっている。

制度要綱においては、公庫に対する推薦団体の推薦手続を次のように定めている。

(1)経営改善貸付を受けようとする小企業者等は、その事業所のある地区の推薦団体に対し、融資の推薦の申込みを行う。

(2)経営指導員は、この申込みの受付に際して、申込者が従前から推薦団体の経営指導を受けており、所得税、法人税等について、納期限の到来している義務納税額をすべて完納している者であることなどを確認する。

(3)申込案件について、経営指導員は次の要件等に照らして審査を行う。

〔1〕 原則として、6箇月以前から経営指導員による経営指導を受けている者であって、経営指導に基づく設備又は技術の改善等のために必要な資金の融資に係るものであること

〔2〕 推薦団体がその経理内容を確実に把握できるものであること

(4)経営指導員は、審査を行うに当たり、現地調査を行うものとする。

(5)経営指導員は、審査の結果等について意見を付して、推薦団体に設置されている審査会に案件を付議する。

(6)審査会は、経営指導員の判定を審査して推薦案件を決定し、推薦団体はこの案件を公庫に推薦する。

そして、経営改善貸付に係る審査は公庫の責任において行うものとされているが、推薦団体の推薦手続と重複することのないよう迅速に進めるよう努めるものとされている。

審査会は、経営指導員の判定を審査し、推薦案件を決定する重要な役割を担っており、その審査内容については、中小企業庁長官通達「小企業経営改善資金融資制度の運用について」(昭和50年50企庁第1556号)では、「審査会においては、推薦案件ごとに、推薦依頼書、推薦付属書、調査チェック表及びこれらの付属資料等に基づき、経営指導員の判定を審査し、推薦の可否を決定する。この場合において必要と認められる時には、経営指導員に再調査を行わせるほか、関係先に照会を行う等当該企業の実態の確認に努めるものとする。」となっている。

公庫が実施している一般貸付、新規開業貸付等の特別貸付及び経営改善貸付(以下、これらを併せて「普通貸付」という。)の平成15年度末現在の貸付状況は、表1のとおり、件数159万余件、貸付金残高7兆9930億余円である。このうち、経営改善貸付は、件数31万余件、貸付金残高6449億余円となっており、金額では全体の8.0%を占めている。

表1 普通貸付、経営改善貸付の貸付金残高及び比率の推移

(単位:件、百万円)

| 年度 | 普通貸付 | 左のうち経営改善貸付分 | 経営改善貸付の比率 | |||

| 件数(a) | 貸付金残高(b) | 件数(c) | 貸付金残高(d) | (c)/(a) | (d)/(b) | |

| 11 | 1,737,026 | 8,850,259 | 377,611 | 810,574 | 21.7% | 9.1% |

| 12 | 1,705,946 | 8,715,753 | 367,498 | 768,469 | 21.5% | 8.8% |

| 13 | 1,672,789 | 8,537,453 | 347,539 | 735,492 | 20.7% | 8.6% |

| 14 | 1,632,258 | 8,216,467 | 332,635 | 683,098 | 20.3% | 8.3% |

| 15 | 1,595,236 | 7,993,050 | 313,784 | 644,902 | 19.6% | 8.0% |

普通貸付のうち、弁済期限を3箇月以上経過している債権(以下「延滞債権」という。)は表2のとおりとなっている。このうち経営改善貸付の延滞債権の件数、金額は近年減少傾向にあるが、15年度末の延滞債権は25,414件、480億余円となっている。

表2 普通貸付、経営改善貸付の延滞債権の推移

(単位:件、百万円)

| 年度 | 普通貸付(経営改善貸付分を除く。) | 経営改善貸付分 | ||||||

| 件数 | 延滞率 | 金額 | 延滞率 | 件数 | 延滞率 | 金額 | 延滞率 | |

| 11 | 59,485 | 4.3% | 225,883 | 2.8% | 24,792 | 6.5% | 46,759 | 5.7% |

| 12 | 62,700 | 4.6% | 239,793 | 3.0% | 25,564 | 6.9% | 49,500 | 6.4% |

| 13 | 66,896 | 5.0% | 253,851 | 3.2% | 26,231 | 7.5% | 51,393 | 6.9% |

| 14 | 68,945 | 5.3% | 261,336 | 3.4% | 25,862 | 7.7% | 50,230 | 7.3% |

| 15 | 70,543 | 5.5% | 265,642 | 3.6% | 25,414 | 8.0% | 48,096 | 7.4% |

経営改善貸付は、無担保・無保証人であることから、延滞債権の回収は経営改善貸付を除く普通貸付よりも困難となっている。このため、15年度末の経営改善貸付残高は、表1のとおり普通貸付残高の8.0%であり、償却額については、表3のとおり普通貸付の償却額438億余円のうちの134億余円で30.7%を占めている。

表3 普通貸付及び経営改善貸付の償却額の推移

(単位:件、百万円)

| 年度 | 普通貸付 | 左のうち経営改善貸付分 | 経営改善貸付の比率 | |||

| 件数(a) | 償却額(b) | 件数(c) | 償却額(d) | (c)/(a) | (d)/(b) | |

| 11 | 11,218 | 27,688 | 4,781 | 8,913 | 42.6% | 32.1% |

| 12 | 11,868 | 32,159 | 5,212 | 10,075 | 43.9% | 31.3% |

| 13 | 12,832 | 37,117 | 5,916 | 12,064 | 46.1% | 32.5% |

| 14 | 15,298 | 43,888 | 6,800 | 14,292 | 44.4% | 32.5% |

| 15 | 14,938 | 43,811 | 6,477 | 13,453 | 43.3% | 30.7% |

公庫では、経営改善貸付を除く普通貸付の審査に当たっては、貸付けを希望する申込者から最近2期分の決算書・試算表、法人登記簿謄本等の提出を受け、資金使途、営業状況等を聴取の上、店舗や工場等を実地に訪問して貸付けの実行の可否を判断している。15年度の貸付実行率は、申込件数410,286件に対し貸付件数は302,528件で73.7%、金額では申込額3兆7128億余円に対し貸付額は2兆4296億余円で65.4%となっている。

経営改善貸付については、公庫は、直接申込者から決算書等の提出を受けずに、推薦団体から提出された推薦書等の内容を審査し、必要と思われる書類については推薦団体を通じて申込者から追加資料を徴するなどして貸付けの可否を判断している。15年度の貸付実行率は、申込件数74,416件に対し貸付件数は72,316件で97.1%、金額でも申込額2629億余円に対し貸付額2511億余円で95.5%となっている。

2 検査の結果

経営改善貸付は、担保及び信用力が乏しい小企業者等に対し、推薦団体の推薦に基づき、無担保・無保証人かつ低利で貸し付けるものであり、推薦団体が行う経営改善普及事業を金融面から補完するための重要な施策である。

しかし、経営改善貸付は、その政策目的から貸付金利が長期プライムレートから0.3%を減じた利率で公庫の一般貸付(基準金利は長期プライムレートと同率)よりも低利であるほか、債権管理面においても、無担保・無保証人であるため、公庫にとっては一般貸付よりも負担を要するものとなっている。そして、近年、延滞債権の金額は減少傾向にあるものの延滞率は上昇しており、償却額も14年度142億余円、15年度134億余円となっている。

このため、公庫が経営改善貸付の審査を行うために推薦団体から提出を受けている推薦書等の内容は事実に基づき正確に記載されているか、これに対する公庫の審査は適切かなどに着眼して検査を実施した。

公庫152支店のうち旭川支店ほか24支店(注) (15年度末の経営改善貸付計60,539件、貸付金残高計1258億2435万余円)において、〔1〕 貸付先から3箇月以上入金がないなどのため、債権管理を開始した延滞案件のうち、13年度から15年度までの間に貸し付けたもの及び15年度末時点で貸付金残高が300万円以上のものの計1,879件、貸付額計81億0925万円、貸付金残高計60億9080万余円、並びに〔2〕 14、15両年度に償却した3,265件、償却額70億7209万余円を対象として検査した。

(1)延滞案件の状況

検査対象の延滞案件1,879件の延滞発生までの期間、貸付先の状況等は次のとおりとなっていた。

ア 延滞案件になるまでの期間

延滞案件1,879件については、借用証書において定められた平均貸付期間は4年10箇月となっている。貸付後、延滞案件となるまでの期間をみると、表4のとおり、1年未満で延滞案件となっているものが409件で21.7%を占め、この中には1回も返済していないものが42件見受けられた。また、延滞案件の67.0%が貸付後2年未満に延滞案件となっている。

| 期間 | 貸付後1年未満 | 1年以上 2年未満 |

2年以上 | 計 | 平均貸付期間 | |

| 返済なし | ||||||

| 件数 | 42 (2.2%) |

409 (21.7%) |

851 (45.2%) |

619 (32.9%) |

1,879 (100.0%) |

4年10箇月 |

| 注(1) | 下段の( )内は構成比 |

| 注(2) | 構成比は、小数点第2位以下を切り捨てているため、各項目を合計しても100にならない場合がある(以下、表5から表10において同じ。)。 |

イ 延滞案件となった貸付先の状況

延滞案件となった貸付先の検査時点における状況については、表5のとおりである。このうち、事業閉鎖したもの486件と破産したもの663件の2つで計1,149件と61.1%を占めるほか、それ以外にも回収困難と目されるものもあり、比較的回収の可能性が高いと考えられる営業中のものは272件、14.4%となっている。

| 区分 | 事業閉鎖 | 破産 | 民事再生 | 死亡 | 行方不明 | 生活困窮 | 営業中 | 休業 | その他 | 計 |

| 件数 | 486 | 663 | 59 (3.1%) |

44 (2.3%) |

117 (6.2%) |

124 (6.5%) |

272 (14.4%) |

20 (1.0%) |

94 (5.0%) |

1,879 (100.0%) |

| 1,148(61.1%) | ||||||||||

ウ 延滞案件の管理区分

公庫では、延滞案件について、次の5つに区分して管理している。

〔1〕 新規口:新たに延滞案件となった債権であって、実態調査が必要なもの

〔2〕 早期口:早期に完済又は延滞案件からの除外が見込まれるもの及び遅滞なく債権保全措置を講ずる必要があると見込まれるもの

〔3〕 継続口:早期の完済又は延滞案件からの除外は見込まれないが、保全回収を図るため継続して管理を行う必要があるもの

〔4〕 長期口:管理効果が乏しい債権であって、債務者等の状況の好転を見守る必要があるもの

〔5〕 特別口:将来にわたって回収困難と認められるもの

25支店が実施している普通貸付を含めた全種別の貸付けと経営改善貸付の延滞案件の管理区分をそれぞれ対比すると、表6のとおり、経営改善貸付1,879件分については、貸付金の回収が見込まれる新規口、早期口及び継続口の割合は38.2%であり、回収の可能性が比較的低い長期口及び特別口の割合が61.7%を占めている。

| 管理区分 | 25支店全種別貸付 | 左のうち経営改善貸付の延滞案件1,879件分 | ||||

| 金額(千円) | 構成比 | 金額(千円) | 構成比 | |||

| 新規口 | 2,876,696 | 3.5% | 59.6% | 93,937 | 1.5% | 38.2% |

| 早期口 | 8,871,220 | 10.9% | 182,522 | 2.9% | ||

| 継続口 | 36,587,288 | 45.1% | 2,052,829 | 33.7% | ||

| 長期口 | 17,018,885 | 21.0% | 40.3% | 1,738,622 | 28.5% | 61.7% |

| 特別口 | 15,619,448 | 19.2% | 2,022,899 | 33.2% | ||

| 合計 | 80,973,582 | 100.0% | 100.0% | 6,090,809 | 100.0% | 100.0% |

(2)延滞案件の債権回収

公庫は、返済が遅延したり、管理が必要であると判断できる情報を入手した貸付先については、債権回収のため、督促、訴訟、不動産差押え等の各種手段を講じている。しかし、貸付先が弁護士等に破産手続等を委任し、弁護士等から受任通知が送付された場合や裁判所に破産の申立てが行われた場合には、公庫は他の貸付けと同様に貸付先と直接交渉できず、弁護士等からの連絡や裁判所の決定を待つこととなる。

ア 貸付けから破産申立てまでの期間

延滞案件1,879件のうち、貸付先が破産手続を執ったものは表7のとおり663件となっている。これらについて、貸付日から貸付先が破産手続を委任した弁護士等が公庫あての受任通知書を作成した日、又は裁判所が破産申立書を受理した日(以下、これらを「破産申立日等」という。)までの経過期間をみると、貸付後1年未満のものが167件で25.1%、貸付後2年未満のものが465件で70.1%を占めている。

| 期間 | 1箇月未満 | 1箇月以上 4箇月未満 |

4箇月以上 7箇月未満 |

7箇月以上 1年未満 |

1年以上 2年未満 |

2年以上 | 計 |

| 件数 | 2 | 29 | 47 | 89 | 298 (44.9%) |

198 (29.8%) |

663 (100.0%) |

| 167 (25.1%) | |||||||

イ 延滞編入日と破産申立日等の状況

延滞案件となった延滞編入日と破産申立日等との関係をみると、表8のとおりとなっている。破産申立案件のうち、延滞発生後に公庫が貸付先と接触し、貸付金の使途、資産の状況等を把握するなど独自の債権回収を行う余地があったものは147件の22.1%となっている。これに対し、公庫が延滞案件として管理を始める前に弁護士等から受任通知等が送付されてきたものは516件で77.8%を占めている。

このように、破産申立案件の大部分は、公庫が貸付先と直接接触することのないまま、いきなり破産手続に移行したものであるが、これらの案件については、破産申立等を行うに至った理由、貸付金の使途、推薦書等の記載内容及び貸付先の経営内容等について、貸付先から直接聴取する機会が限定され債権回収を行う余地は限られたものとなっている。

| 期間 | 延滞編 入日前 |

延滞編入日以後 | 合計 | ||||

| 4箇月未満 | 4箇月以上 7箇月未満 |

7箇月以上 1年未満 |

1年以上 2年未満 |

2年以上 | |||

| 件数 | 516 (77.8%) |

87 (13.1%) |

15 (2.2%) |

15 (2.2%) |

15 (2.2%) |

15 (2.2%) |

663 (100.0%) |

| 147 (22.1%) | |||||||

(3)法人貸付けの延滞及び償却の状況

経営改善貸付の対象となる事業者には、個人事業者と株式会社・有限会社等の法人がある。このうち法人に対する貸付けについては、貸付先である法人のみでなく代表者個人の債務の状況や、貸付後条件変更を行う際等に代表者個人が法人の連帯保証人となるかどうかが債権保全面に影響する。

法人に対する貸付けは、表9のとおり、検査対象の延滞案件1,879件のうちの854件で45.4%(延滞額ベース49.4%)、償却案件3,265件のうちの1,402件で42.9%(償却額ベース48.4%)となっている。

| 区分 | 件数 | 金額(千円) | ||||

| 法人 | 個人 | 計 | 法人 | 個人 | 計 | |

| 延滞案件 | 854 (45.4%) |

1,025 (54.5%) |

1,879 (100.0%) |

3,011,381 (49.4%) |

3,079,428 (50.5%) |

6,090,809 (100.0%) |

| 償却案件 | 1,402 (42.9%) |

1,863 (57.0%) |

3,265 (100.0%) |

3,428,902 (48.4%) |

3,643,193 (51.5%) |

7,072,095 (100.0%) |

| 注(1) | 延滞案件の金額欄は延滞額、償却案件の金額欄は償却額である。 |

| 注(2) | 下段の( )内は構成比 |

償却案件3,265件について、個人事業者と法人の別に公庫が債権償却した理由をみると、表10のとおり、個人事業者の場合、破産、生活困窮等を理由として償却している。一方、法人の場合、事業閉鎖を理由とするものが72.4%、破産を理由とするものが27.5%となっている。

表10 個人事業者、法人別の償却理由

(単位:件)

| 区分 | 事業閉鎖 | 破産 | 生活困窮 | 行方不明 | 死亡 | その他 | 計 | |

| 個人 | 1,086 (58.2%) |

505 (27.1%) |

160 (8.5%) |

105 (5.6%) |

7 (0.3%) |

1,863 (100.0%) |

3,265 | |

| 法人 | 1,016 (72.4%) |

386 (27.5%) |

− | 1,402 (100.0%) |

||||

一般的に、個人事業者の場合、事業閉鎖しても、裁判所から破産による免責決定を受けた場合等でない限り、その債務は免除されない。一方、法人の場合、事業閉鎖した法人に残余財産がなければ債権回収の手段はなく、しかも条件変更を行った際等に代表者個人が連帯保証人になっていない限りは弁済を求めることはできない。

(4)延滞案件及び償却案件の事例

延滞案件のうちには、経営指導員が虚偽の内容を記載した推薦書等を作成していたものが見受けられた。

また、貸付後1回も約定どおり返済することなく延滞案件となったもの(貸付件数71件、延滞額1億7262万余円、償却額1億3190万余円)、貸付後6箇月未満で弁護士等からの受任通知等が送付されていたりしたもの(貸付件数104件、延滞額1億9864万余円、償却額1億9551万余円)については、推薦時に予期せぬ経営環境の急変等が原因となって、貸付後短期間のうちに延滞案件となっているもののほか、事実関係からみて、推薦時の審査が十分でなかった可能性のあるものも見受けられた。

これらの個々の延滞原因等の詳細は不明であるが、主な事例を示すと、次のとおりである。

<事例1> 経営指導員が虚偽の内容を記載した推薦書等を作成していたもの

A支店は、建築業等を営む個人事業者23事業者に対し、平成11年10月から14年2月にかけて推薦団体の推薦に基づき、車両の購入資金等として23件、計1億2650万円を貸し付けている。

しかし、推薦に当たって提出された推薦書等は、推薦団体の経営指導員Bが、第三者であるCと共謀し、借入申込者の経営実態があるかのように装い、推薦団体の審査委員の印を偽造したり、推薦団体の長の印を使用したりなどして作成された虚偽のものであった。

本件については、16年3月末現在、23件、1億0463万円が未回収となっている。

なお、公庫は、経営指導員B等を詐欺罪等の罪で告訴し、経営指導員B等は有罪が確定している。

<事例2> 貸付後1回も約定どおり返済することなく延滞案件となったもの

D支店は、建築業を営む有限会社に対し、平成14年9月の推薦団体の推薦に基づき、建設中の建物の完成までのつなぎ資金として350万円を10月に貸し付けている。しかし、同社は1回も返済することなく、12月に倒産している。推薦団体の推薦書等では、同社の7月末時点の借入金額は943万円となっていたが、倒産後に公庫職員が同社の代表者から借入状況を聴取したところ、これ以外の借入れが1000万円以上あったことが判明した。なお、代表者は同社の債務を引き受けず、その後は公庫との接触を避けている。

<事例3> 貸付後6箇月未満で弁護士等からの受任通知等が送付されてきたもの

E支店は、小売業を営む個人事業者に対し、平成13年10月の推薦団体の推薦に基づき、商品仕入代等の運転資金として300万円を同月に貸し付けているが、貸し付けた翌月の11月に弁護士から破産申立受任通知が送付されてきた。この結果、公庫は事業者と直接接触することができなくなったが、事業者は14年7月に裁判所から破産宣告を受けた。公庫は、その後29万円を破産配当として受けたが、残り271万円は回収の目途が立っていない。

(5)貸付事故の防止等のための中小企業庁通達とその実施状況

ア 13年2月に通達を発するまでの経緯及びその通達の内容

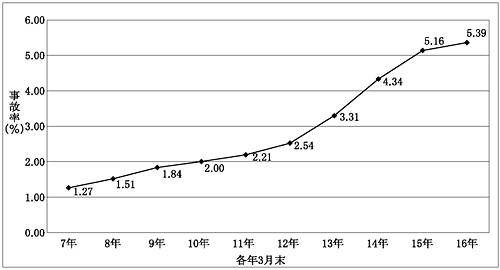

中小企業庁では、経営改善貸付制度の実施に当たり、推薦団体の推薦手続が適正に行われるよう、昭和50年以降、数次にわたって通達を発している。また、各推薦団体の一定期間における延滞案件の発生割合を把握するため、経営改善貸付独自の指標として、事故率(過去3年間の延滞案件発生額の累計を過去3年間の貸付額の累計で除したもの)を定めている。

この事故率が、図2のとおり、金融システム不安を契機とした中小企業の倒産、廃業件数の増加が起こる中で上昇してきたことから、中小企業庁は、平成13年2月に、全国団体である日本商工会議所及び全国商工会連合会に対し通達を発し、経営改善貸付の延滞案件の発生(以下「貸付事故」という。)の防止について、次のような措置を執らせることとした。

図2 経営改善貸付の事故率の推移

(ア)事故率の開示

推薦団体がそれぞれの貸付事故の状況を的確に把握できるよう、公庫が作成した推薦団体ごとの事故率を全国団体を通じて年4回推薦団体に周知させることとした。

(イ)既存通達の遵守徹底

推薦団体の経営改善貸付制度の推薦手続の整備を図るため、昭和56年6月及び60年1月に全国団体に発した通達に定めている以下のような事項の厳守を再度徹底するよう指示した。

〔1〕 事後指導の徹底として、公庫から、貸付金の償還が未入金となっているもの及び延滞案件として管理している案件の通知(以下「未入金口・事故口状況表」という。)を受けた推薦団体は、当該案件の貸付先を極力実地訪問の上、事後指導状況を公庫に報告する。

〔2〕 毎年1回3月末の延滞案件の状況についての通知(以下「事故口の現況等表」という。また、「未入金口・事故口状況表」と併せて「事故口調書」という。)を受けた推薦団体は、当該案件の事後指導の実施状況を公庫に報告する。

〔3〕 その際、極力これらの案件について公庫支店の担当者と帯同して実地訪問を行う。

〔4〕 初回利用者については、きめ細かな事前指導、慎重な推薦審査を行う。

(ウ)高事故率団体に対する事故改善措置

年2回の事故率集計の結果、推薦団体のうち事故率が2.85%以上かつ事故件数10件以上の高事故率団体については、事故原因及び事故防止のための改善策の実施状況についての報告書(以下「改善報告書」という。)の提出及び推薦時の調査の強化等や審査委員の見直しを行うこととした。これらに加えて事故件数が20件以上の団体については、経営指導員に対する研修も実施することとした。

さらに、高事故率団体において、改善措置実施後も事故状況が改善しない場合又は改善措置が適切に実施されていない場合、中小企業庁は、推薦の一定期間停止等の措置を執ることとした。

イ 平成13年2月の通達の実施状況

前記ア(イ)に基づき公庫が推薦団体へ送付した事故口調書について、検査対象の公庫25支店に対する回答状況をみると、14、15両年度に575の推薦団体に送付した計9,652通の未入金口・事故口状況表のうち、回答を受領したのは4,849通(回答率50.2%)となっている。また、年に1回送付する事故口の現況等表は、14、15両年度に477の推薦団体に計880通送付しているが、回答を受領したのは430通(同48.8%)となっている。

これらについては、公庫25支店においても、未提出の推薦団体に積極的な督促はしておらず、また、経営指導員と公庫職員が帯同して延滞先を実地訪問した事例はほとんどなかった。

また、通達が発せられて以降の事故率の推移は、図2のとおり、14年3月末4.34%、15年3月末5.16%、16年3月末5.39%と上昇しており、全国の推薦団体3,300団体のうち高事故率団体の数も表11のとおりとなっている。

| 区分 | 14年9月末 | 15年3月末 | 15年9月末 | 16年3月末 | 左のうち4期 連続して該当 |

| 事故件数10件以上 | 399 | 411 | 431 | 447 | 328 |

| 事故件数20件以上 | 196 | 202 | 210 | 207 | 163 |

中小企業庁は、上記高事故率団体から改善報告書の提出を受けているが、報告書に記載されている具体的な改善策等の内容は公庫に伝えることとなっていない。

また、今回検査した25支店において、14、15両年度に4期連続して高事故率団体となっている91団体の事故口調書の回答の提出状況についてみると、表12のとおり、公庫に事故口調書の回答を提出していない団体が半数近くを占めていた。

| 区分 | 未入金口・事故口状況表 | 事故口の現況等表 | ||||

| 14年9月 | 15年3月 | 15年9月 | 16年3月 | 14年度 | 15年度 | |

| 事故口調書の回答の提出件数(a) | 50 | 47 | 45 | 47 | 41 | 38 |

| 回答率(a)/91団体 | 54.9% | 51.6% | 49.4% | 51.6% | 45.0% | 41.7% |

ウ 14年7月に通達を発するまでの経緯及びその通達の内容

前記A支店において、経営指導員が、審査会を通さず無断で、営業実態のない者について経営指導を受けているかのように装って推薦書等を作成し、融資を受けさせた不正貸付事故は、14年5月に中小企業庁に報告された。

中小企業庁は、このA支店における不正貸付事故の報告を受けて、14年7月に、全国団体に対し通達を発し、推薦時に推薦案件の事業主が営業していることが確認できる書類を公庫に提出することなどとした。

エ 14年7月の通達の実施状況

今回検査した25支店では、上記の貸付先の実在確認に関する資料はおおむね提出されており、14年7月の通達以降に推薦された案件の中には架空の貸付先は見受けられなかった。

(6)公庫財務への影響

経営改善貸付は、公庫が申込窓口である推薦団体を通じて提出された推薦書等の内容を基本に融資の判断を行っている。また、国は、小企業者等の経営改善を支援するため、無担保・無保証人で低利な貸付金利とし、これまでに累計3283億円の無利子の貸付金を投入し、14年度以降は毎年40億円近い補給金を交付している。

公庫では、経営改善貸付についての区分経理は行っていないが、公庫の経費率等に基づき一定の前提をおいて経営改善貸付分の収支を計算すると、最近の経営改善貸付の延滞率の上昇に伴う償却額の増加と、低金利の金融情勢のもとでの国からの無利子貸付金の利点の低下により、14年度の収支は134億2100万円の赤字となり、補給金40億7900万円を加味しても93億4200万円の赤字となる。また、15年度の収支も同様に117億1200万円の赤字となり、補給金40億円との差額は77億1200万円で、これらは公庫の負担となることとなる。

3 本院の所見

経営改善貸付は、推薦団体が小企業者等に対して実施する経営指導を公庫が金融面から補完するため、無担保・無保証人、低利で融資を実施するものであり、担保力及び信用力が乏しい小企業者等の経営改善に要する資金の調達手段として、重要な役割を果たしてきている。そして、昭和48年の制度制定から平成15年度までの貸付実績の累計は、442万9245件、10兆2982億余円に達し、15年度末における貸付金残高は、31万3784件、6449億余円となっている。

この制度を安定的かつ適正に維持する上で、経営指導を通して借入申込者の経営状況等について豊富な情報を有する経営指導員と審査会の審査は、極めて重要な役割を担っている。

これに対し、公庫の経営改善貸付に対する審査は、専ら推薦団体から提出された推薦書等に記載された事項を踏まえて融資の最終判断を行っており、延滞が生じた場合には公庫が金融リスクを負っている。

また、中小企業庁は、経営改善貸付案件の貸付事故を防止するため、数次にわたり全国団体に通達を発し、注意を喚起しているが、この趣旨が推薦団体に十分浸透していない面もある。

一方、経営改善貸付の延滞債権の金額は減少傾向にあるものの、延滞案件となった場合は、無担保・無保証人であるため債権回収が困難であることから、ここ数年100億円を超える償却を行っている。そして、延滞案件のうち将来にわたって回収困難と認められる特別口案件も、16年3月末現在で7,911件、貸付金残高で160億余円あり、経済情勢の推移により今後も多額の償却が生じた場合、経営改善貸付の収支において赤字が継続することが懸念される。

このような状況において、既往の通達の趣旨に沿って推薦団体の推薦における厳正な審査を確保しつつ、公庫の融資審査を厳正に行うことにより、経営改善貸付制度の趣旨に沿わない不適正な貸付けを防止する体制を整備することが重要であるが、それには中小企業庁、公庫、全国団体、各推薦団体を含む関係機関の協力が必要である。

ついては、当面、次のような方策を講ずるなど現行制度の枠組みの下でも可能な対策を強化して不適正貸付けの発生防止に努め、もって公庫の経営改善貸付の収支を改善することが望まれる。

(1)推薦団体から推薦書等を受理したときは、推薦書等の内容を精査し、その内容に不備があり疑問が生じた場合には、推薦団体を通して追加資料を徴し、それでも不十分な場合には公庫が直接申込者から追加資料を徴するなどして、申込者の経営状況等を的確に把握できるように努めること

(2)中小企業庁、公庫及び全国団体が、定期的に情報を交換するなど連携を図り、貸付事故防止のための有効な改善策をより適切に実施できるような体制の整備を図ること