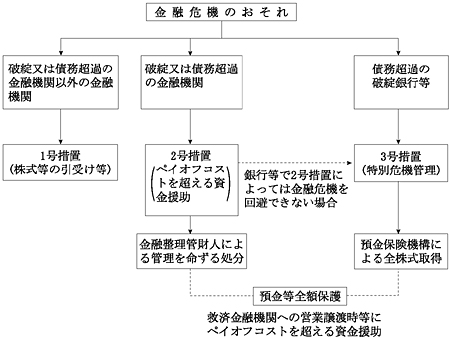

国は、平成12年5月に預金保険法(昭和46年法律第34号)を改正し、13年4月以降の金融システムに対するセーフティ・ネットを恒久措置として整備した。改正された預金保険法には、恒久措置の一つとして危機的な事態に対する例外的な措置が定められている。すなわち、内閣総理大臣は、破綻するなどした金融機関について以下の(ア)から(ウ)の枠組みによる措置が講ぜられなければ、我が国又は当該金融機関が業務を行っている地域の信用秩序の維持に極めて重大な支障が生ずる(以下「金融危機」という。)おそれがあると認めるときは、金融危機対応会議(注1) の議を経て、当該金融機関に対していずれかの措置(以下、これらの措置を「金融危機対応措置」という。)を講ずる必要がある旨の認定を行い、これに基づいて金融庁及び預金保険機構が金融危機対応措置を実施することとされている。

(ア)1号措置

預金保険法第102条第1項第1号に基づく措置(以下「1号措置」という。)は、破綻又は債務超過の金融機関以外の金融機関に対して適用される措置である。具体的には、預金保険機構が、当該措置が適用される金融機関の自己資本の充実のために、当該金融機関が発行する普通株式、優先株式、劣後特約付社債(以下「劣後債」という。)を引き受けたり、当該金融機関に劣後特約付金銭消費貸借により資金を貸し付け(以下、この貸付けを「劣後ローン」という。また、普通株式、優先株式、劣後債、劣後ローンを総称して「株式等」という。)たりする(注2)

。

この1号措置の実施に当たっては、内閣総理大臣による認定を踏まえて、当該金融機関が預金保険機構に申込みを行い、これを受け同機構は、金融庁長官に対して、当該金融機関と連名で、申込みに係る1号措置を実施するかどうかの決定を求める。また、当該金融機関は、金融庁長官に対し、経営の合理化等のための方策を定めた経営の健全化のための計画(以下「経営健全化計画」という。)を提出する。

金融庁長官は、〔1〕1号措置により預金保険機構が取得する株式等の売却等による処分が著しく困難であると認められる場合でないこと、〔2〕経営健全化計画の確実な履行等を通じて、経営の合理化のための方策、経営責任の明確化のための方策及び株主責任の明確化のための方策の実行が見込まれること、という要件のすべてに該当する場合に限り、財務大臣の同意を得て、1号措置を行う旨を決定する。また、必要があると認めたときは、当該金融機関の資本の減少を1号措置実施の条件とすることができる。

1号措置を行う旨を決定したときは、金融庁長官は、経営健全化計画を公表し、また、当該金融機関に対し同計画の履行状況について報告を求め、これを公表することができる。

15年5月に、内閣総理大臣は、株式会社りそな銀行(以下、同銀行の名称中「株式会社」は記載を省略する。)について、1号措置を実施する必要がある旨の認定を行い、預金保険機構は、同年7月に、同銀行の普通株式等1兆9600億余円を引き受けた。

(イ)2号措置

預金保険法第102条第1項第2号に基づく措置(以下「2号措置」という。)は、破綻又は債務超過の金融機関に対して適用される措置である。具体的には、内閣総理大臣による認定を踏まえて、金融庁長官が当該金融機関に対して認定後直ちに金融整理管財人による管理を命ずる処分を行うとともに、当該金融機関から営業を譲り受けるなどする救済金融機関に対し、預金保険機構がペイオフコスト(注3) を超える額の資金援助を行うことができる。

(ウ)3号措置

預金保険法第102条第1項第3号に基づく措置(以下「3号措置」という。)は、債務超過の破綻銀行等に適用される措置で、2号措置によっては、金融危機のおそれを回避できないと認める場合でなければ行うことができない。具体的には、内閣総理大臣による認定と同時に、金融庁長官は、預金保険機構が当該認定を受けた銀行等(以下「特別危機管理銀行」という。)の全株式を取得することを決定し、同機構は官報公告が行われたときに当該株式を取得することとなる。

また、金融庁長官は、上記の公告時における特別危機管理銀行の資産及び負債の状況を公表する。

金融庁長官は、預金保険機構又は特別危機管理銀行に〔1〕救済金融機関との合併等、〔2〕特別危機管理銀行の営業の譲渡、〔3〕同機構が取得した特別危機管理銀行株式の譲渡の措置を講じさせることにより、できるだけ早期に3号措置を終了する。そして、3号措置の終了に際しては、同機構は、ペイオフコストを超える額の資金援助を行うことができる。

15年11月に、内閣総理大臣は、株式会社足利銀行(以下、同銀行の名称中「株式会社」は記載を省略する。)について、3号措置を実施する必要がある旨の認定を行い、預金保険機構は、同年12月に、同銀行の全株式を対価なしで取得した。

図1 預金保険法における金融危機対応措置の枠組み