| 科目 | 貸付金 |

| 部局等の名称 | 国民生活金融公庫本店、同浜松支店 |

| 融資制度の概要 | 商工会議所等の推薦に基づき、小企業者等に対し、無担保・無保証人で低利の貸付けを行うもの |

| 審査が十分でないまま貸し付けられた件数及び金額 | 11件、4700万円 |

1 融資制度の概要

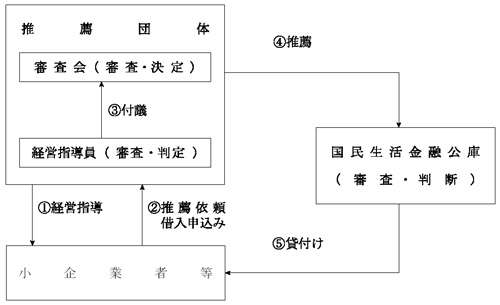

国民生活金融公庫(以下「公庫」という。)では、図のとおり、全国で約3,100団体に及ぶ商工会議所、商工会及び都道府県商工会連合会(以下、これらを「推薦団体」という。)が実施している小規模企業経営改善普及事業における経営指導員による経営指導を金融面から補完し、同事業の実効性を確保するため、中小企業庁制定の「小企業等経営改善資金融資制度要綱」(昭和48年48企庁第1154号)等に基づき、昭和48年から小企業等経営改善資金の貸付け(以下「経営改善貸付」という。)を行っている。

図 制度の仕組み

この経営改善貸付の対象は、小企業者(常時使用する従業員が商業・サービス業にあっては2人以下、製造業その他にあっては5人以下の企業)及びこれに準ずる者(常時使用する従業員が商業・サービス業にあっては5人以下、製造業その他にあっては20人以下の企業。以下、これらを「小企業者等」という。)とされており、小企業者等が経営改善を行うに当たって、推薦団体の推薦に基づき、公庫が無担保・無保証人で低利の貸付けを速やかに行うことにより、経営基盤が脆弱であり、資金調達など経営資源の確保において極めて困難な立場にある小企業者等の経営改善を促進することを目的としている。

また、貸付条件については、〔1〕貸付限度額は550万円(平成9年12月以降は別枠として450万円を加算)、〔2〕貸付金利は長期プライムレートから0.3%を減じた利率、〔3〕貸付期間は設備資金6年以内、運転資金4年以内(10年5月以降は、それぞれ7年以内及び5年以内)、〔4〕償還方法は据置期間6箇月以内、元金均等月賦償還、〔5〕無担保・無保証人となっている。

公庫が実施している経営改善貸付の16年度末現在の貸付実績は、貸付件数29万3608件、貸付金残高5856億0345万余円となっている。

推薦団体は、経営改善貸付を受けようとする小企業者等に係る経営指導員の判定を審査して、推薦案件について本制度による融資に適するかなどの推薦可否の最終決定を行い、推薦を可とした案件については借入申込書、融資推薦書、添付資料等(以下「推薦書等」という。)をもって公庫に推薦することとされている。

公庫では、直接借入申込者から決算書等の提出を受けずに、推薦団体から提出された推薦書等に基づき企業概要及び財務内容などを審査し、必要と思われる書類については推薦団体を通じて借入申込者から追加資料を徴するなどして貸付けの可否を判断している。

そして、公庫では、経営指導員が企業実体のない者と共謀し、この者が経営指導を受けているかのように装って推薦書等を作成し、融資を受けさせた不正貸付事故が発生したことから、この再発防止策として、中小企業庁等の関係機関と協議の上、14年7月、「経営改善貸付の推薦案件にかかる企業実在の確認の実施等について」(業務第一部長名。以下「指示文書」という。)を各支店長あてに発し、審査に当たっては次のとおり確認を行うこととした。

(1)借入申込書類等の確認

推薦案件については、従来の推薦書等に加えて、事業税の領収書又はその証明書等の営業確認書類の写しが添付されていることを確認する。

そして、営業確認書類の写しが添付されていない場合は、その添付できない理由が推薦書等に記載されているかどうかを確認する。

(2)企業実在の確認

ア 営業していることの確認(以下「営業確認」という。)

推薦団体から提出された営業確認書類の写しで営業していることの確認を行う。

イ 初回借入申込企業に係る確認(以下「初回確認」という。)

初回借入申込企業については、より慎重を期すため、上記のアに加え、電話帳又は推薦団体の会員名簿の閲覧などの方法により企業実在の確認を行う。

2 検査の結果

本院では、平成15年度決算検査報告の特に掲記を要すると認めた事項において、今後も対策を強化して不適正貸付けの発生防止に努めるよう掲記したところである。

しかし、その後16年11月、公庫浜松支店において、同様に経営指導員が企業実体のない者と共謀した不正貸付事故により、関係者が逮捕されている。

本制度融資に係る公庫の審査は公庫の責任において行うものとされていて、営業確認が推薦団体から提出された営業確認書類の写しについて審査するのに対し、初回確認は公庫が推薦団体の会員名簿等の偽装の懸念のない書類等により独自に行うもので、企業実体のない者を発見する上で肝要なものとなっている。そこで、不正貸付事故の防止策としての初回確認が公庫において適切に実施されているかなどについて検査した。

横浜、浜松、松山、長崎各支店において、14年7月の指示文書に基づき貸付決定した同年8月から16年12月までの間の経営改善貸付のうち、公庫として企業実在を確認するため行う初回確認の審査を要した貸付け計1,487件、貸付金額47億0299万円を対象として検査を実施した。

検査したところ、上記の4支店において、初回確認に当たり、偽造が容易な推薦団体の加入届や会員名簿の一部を使用していたり、電話番号案内で借入申込者の個人名のみを照会し商号を確認していなかったりしていたものが見受けられた。

そして、これらのうち、浜松支店において、経営指導員が企業としての実体がない第三者と共謀し、この第三者である借入申込者に対して経営改善貸付を行っていたものが、15年2月から16年4月までの間に、計11件、4700万円見受けられ、これらについての審査体制及び初回確認の実施内容は次のとおりとなっていた。

(1)審査体制

上記11件の貸付けについては、上記の期間に3名の審査事務の担当者及び2名の審査事務の担当課長が審査を実施した。そして、審査に当たっては、1件ごとに担当課長が1名の担当者を決定し、当該担当者が当該案件を審査し、この結果を受けて担当課長がその内容をさらに審査して融資の可否について決定していた。

(2)初回確認の実施内容

上記11件の貸付けについては、初回確認を実施したこととしていたが、次のとおり推薦団体の経営指導員が送付した容易に偽造できる書類によったり、必ずしも企業が実在していることの証明にはならない方法によったりしていた。

ア 経営指導員が推薦団体の加入届の写しであるとして送付したものを使用して確認していたもの

8件、3420万円

イ 経営指導員が推薦団体の会員名簿の写しの一部であるとして送付したものを使用して確認していたもの

2件、800万円

ウ 電話番号案内を利用して借入申込者の個人名のみを照会して確認していたもの

1件、480万円

このように、14年7月の指示文書により不正貸付事故の再発防止策が講じられた以後においても、複数の審査事務の担当者等が、審査が十分でないまま貸付けを行っていた。

以上のような事態は、偽装の懸念のない書類等により企業実在を確認するべき初回確認が適切に実施されているとは認められず改善の要があると認められた。

このような事態が生じていたのは、指示文書において、初回確認の具体的な方法を記載していなかったなどのため、その運用に当たりその趣旨が十分に浸透しておらず、適切な運用がなされていなかったことなどによると認められた。

3 当局が講じた改善の処置

上記についての本院の指摘に基づき、公庫では、17年4月、各支店長あてに通知を発し、初回確認においては、同種事態の再発を防止するための具体的な方法を示すなどして、経営改善貸付の審査が適切に行われるよう処置を講じた。