検査対象

|

預金保険機構

|

||

回収業務の実施主体

|

預金保険機構、株式会社整理回収機構(平成11年3月以前は株式会社住宅金融債権管理機構)

|

||

会計名

|

一般会計

|

||

事業の根拠

|

預金保険法(昭和46年法律第34号)、特定住宅金融専門会社の債権債務の処理の促進等に関する特別措置法(平成8年法律第93号)、金融機能の再生のための緊急措置に関する法律(平成10年法律第132号)等、一般会計予算(平成8年度及び11年度〜18年度)

|

||

事業の概要

|

(1)

|

特定住宅金融専門会社から譲り受けた貸出金債権等の回収等を行う業務(株式会社整理回収機構)及び当該回収業務が円滑に実施されるようにするための助成金の交付等を行う業務(預金保険機構)

|

|

(2)

|

株式会社日本長期信用銀行及び株式会社日本債券信用銀行の株式売買契約に基づき預金保険機構が実施した措置並びに両銀行の特別公的管理の終了に伴い同機構が取得した資産の回収等を行う業務

|

||

回収の対象となる資産

|

(1)

|

株式会社整理回収機構が特定住宅金融専門会社から譲り受けた貸出金債権等の資産

|

|

6兆1129億円

|

(うち貸出金債権4兆6558億円) | ||

(2)

|

瑕疵担保条項に基づき預金保険機構が引き取った貸出関連資産

|

||

1兆2226億円

|

(平成12年度〜18年度)

|

||

株式売買契約に基づき預金保険機構が買い取った特別公的管理銀行保有株式

|

|||

2兆9396億円

|

(平成11年度〜17年度)

|

||

二次損失の2分の1の合計額が回収益の合計額を上回った額の累計

|

2752億円

|

(平成18年度末)

|

|

金融再生勘定の欠損金の額

|

4764億円

|

(平成18年度末)

|

|

国は、預金保険法(昭和46年法律第34号)、特定住宅金融専門会社の債権債務の処理の促進等に関する特別措置法(平成8年法律第93号。以下「住専法」という。)、金融機能の再生のための緊急措置に関する法律(平成10年法律第132号。以下「金融機能再生法」という。)等に基づき、金融システムの安定化のための各種施策を預金保険機構及び株式会社整理回収機構(以下「整理回収機構」という。)を通じて実施してきた。そして、上記の各種施策の実施に伴い、預金保険機構及び整理回収機構は多額に上る貸出金債権や株式等の資産を取得し、現在もその回収、処分等を行っている。

ア 特定住専の債権債務の処理

国は、平成8年6月、住宅金融専門会社7社(以下「特定住専」という。)の債権債務の処理を促進することにより、我が国の信用秩序の維持及び国民経済の健全な発展に資すること等を目的として住専法を制定した。

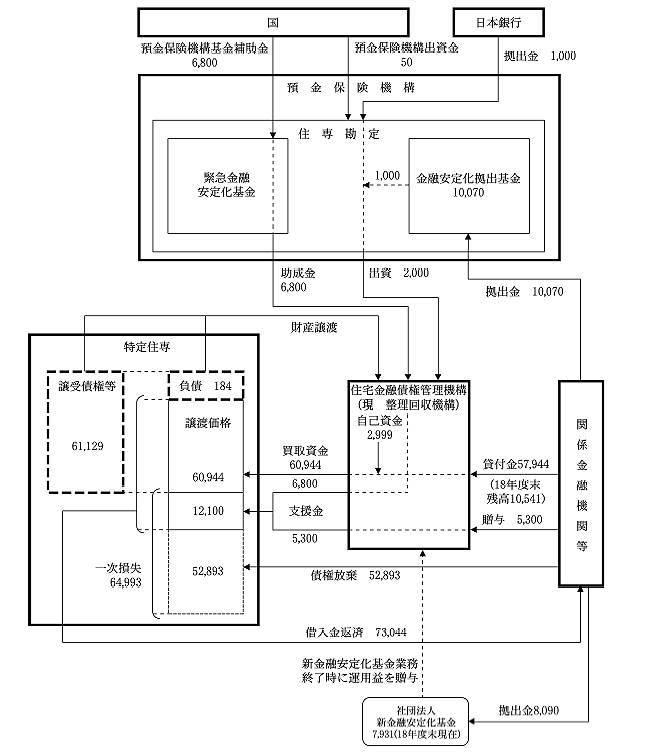

預金保険機構は、住専法に基づき、特定住宅金融専門会社債権債務処理勘定(以下「預金保険機構住専勘定」という。)を設け、同年7月に国から預金保険機構出資金50億円の交付を受けた。また、同勘定では、国からの預金保険機構基金補助金6800億円及び日本銀行からの拠出金1000億円を受けるとともに、特定住専に対する出資者又は貸付債権者等であった関係金融機関等の拠出による1兆0070億円の金融安定化拠出基金が設けられた。そして、同年同月、特定住専からその貸出金債権等の財産を譲り受けるとともに、それらの財産の回収、処分等を行う債権処理会社として株式会社住宅金融債権管理機構(11年4月に整理回収機構に改組。本文の記述については、「整理回収機構」として整理している。)が、預金保険機構の出資により設立された。なお、出資金2000億円の財源には、上記の日本銀行からの拠出金1000億円及び金融安定化拠出基金のうちの1000億円が充てられた。

8年10月、整理回収機構は、特定住専が保有していた資産を下記の6兆4993億円の損失処理の実施を見込んだ6兆1129億円で取得し、同時に取得した一部の負債の額184億円を差し引いた6兆0944億円をその対価として特定住専に支払った。対価の財源には23年12月を返済期限とする関係金融機関等からの借入金5兆7944億円等が充てられたが、当該借入金については預金保険機構が債務保証をしている。

そして、上記の6兆0944億円の対価では賄えなかった特定住専の損失6兆4993億円(以下「一次損失」という。)の処理については、整理回収機構は、国からの預金保険機構基金補助金を財源に預金保険機構から交付された助成金6800億円と関係金融機関等から贈与された5300億円との合計額1兆2100億円を特定住専に対して支援金として交付するとともに、関係金融機関等においては特定住専に対する5兆2893億円の債権を放棄した。

これら特定住専の債権債務の処理に係る資金等の流れは、図1

のとおりである。

(単位:億円)

イ 譲受債権等の回収に伴う損益の処理

整理回収機構は、住専法に基づいて、特定住専から取得した資産(以下「譲受債権等」という。)の回収、処分等を15年以内を目途として完了するとした処理計画を策定して譲受債権等の回収、処分等を実施しており、これらの譲受債権等に係る業務を同機構の住専勘定(以下「整理回収機構住専勘定」という。)で経理している。

そして、譲受債権等の回収に伴い整理回収機構に生じた二次損失(注1)

については、住専法に基づき国と民間で2分の1ずつ負担するとの考えの下、各年度における回収益(注2)

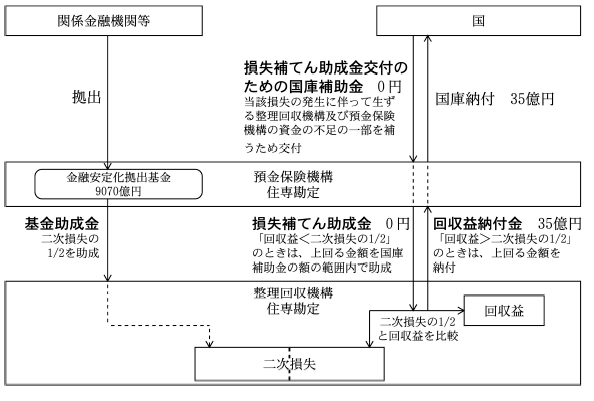

と二次損失については図2

のとおり処理することとされている。

図2 譲受債権等の回収に伴う損益の処理の枠組み(金額は平成18年度末現在)

このうち、国との関係では、各年度において、個別の譲受債権等ごとの回収益の合計額が個別の譲受債権等ごとの二次損失の2分の1の合計額を上回る場合、整理回収機構はその上回る額を預金保険機構に納付し(以下、当該納付金を「回収益納付金」という。)、預金保険機構は同額を国庫に納付する。反対に、二次損失の2分の1の合計額が回収益の合計額を上回る場合、これに伴って生ずる整理回収機構及び預金保険機構の資金の不足の一部を補うため、国は住専法に基づき、予算で定める金額の範囲内において、預金保険機構に対しその上回る額の補助金を交付することができ、預金保険機構はこの補助金の額の範囲内で整理回収機構に対し住専法第8条に基づく助成金(以下「損失補てん助成金」という。)を交付することができるとされている。

一方、各年度で生じた二次損失のうち損失補てん助成金の対象とならない残りの2分の1については、整理回収機構の円滑な業務の遂行のために、預金保険機構は整理回収機構に対し住専法第10条に基づく金融安定化拠出基金からの助成金(以下「基金助成金」という。)を交付することができるとされている。そして、「住専処理方策の具体化について」(平成8年1月30日閣議了解)によると、その財源には金融安定化拠出基金の運用益(以下「基金運用益」という。)を活用するなどとされている。

二次損失 個別の債権等ごとに、回収額と取得価額とを比較して、回収額が取得価額を下回ったことなどにより生じた損失

|

|

回収益 個別の債権等ごとに、回収額と取得価額とを比較して、回収額が取得価額を上回ったことなどにより生じた利益

|

ウ 特定住専の債権債務の処理における公的関与等

前記のとおり、国が民間企業である特定住専の債権債務の処理に公的資金を投入することとした背景には、政府において「我が国金融システムの安定性とそれに対する内外からの信頼を確保し、預金者保護に資するとともに、我が国経済を本格的な回復軌道に乗せるためにも、その早期解決が是非とも必要である(注3)

。」との認識があり、また、二次損失が生じないように最大限の努力を払うが、万が一生じた場合の処理は、民間と政府が金融システム全体の安定を図るという見地からその責務を分担し、それぞれが2分の1ずつ分担していくという考えがあった(注4)

。

一方、民間においては、8年9月、関係金融機関等の新たな拠出により社団法人新金融安定化基金を設立した。そして、国から預金保険機構に交付された預金保険機構基金補助金6800億円の財政負担を可能な限り軽減するという観点から、後述するとおり将来的に同社団法人に設置された基金の運用益を国庫に納付することとした。

「住専問題の具体的な処理方策について(平成7年12月19日閣議決定)」から

|

|

平成8年4月23日参議院予算委員会における大蔵省銀行局長(当時)の答弁から

|

エ 平成14年度決算検査報告における記述と整理回収機構及び預金保険機構の財務の状況

本院では、平成14年度決算検査報告において、〔1〕二次損失の2分の1の合計額が回収益の合計額を上回る事態が14年度に初めて発生し、このような事態が今後も十分起こり得ると推測されること、〔2〕譲受債権等の処理を経理している整理回収機構住専勘定では、資産の額が借入金残高を下回る状況となっており、このような状況が続くようであると23年12月の借入金返済時点で資金の不足が生ずることを記述した。

18年度末における整理回収機構住専勘定の財務内容についてみると、資産の額(8174億円)が借入金残高(1兆0541億円)を下回る状況が継続しており、他の負債を合わせると2444億円の債務超過となっている。また、預金保険機構住専勘定においても18年度末で3362億円の債務超過となっている。

ア 特別公的管理期間中及び特別公的管理終了後に実施された措置

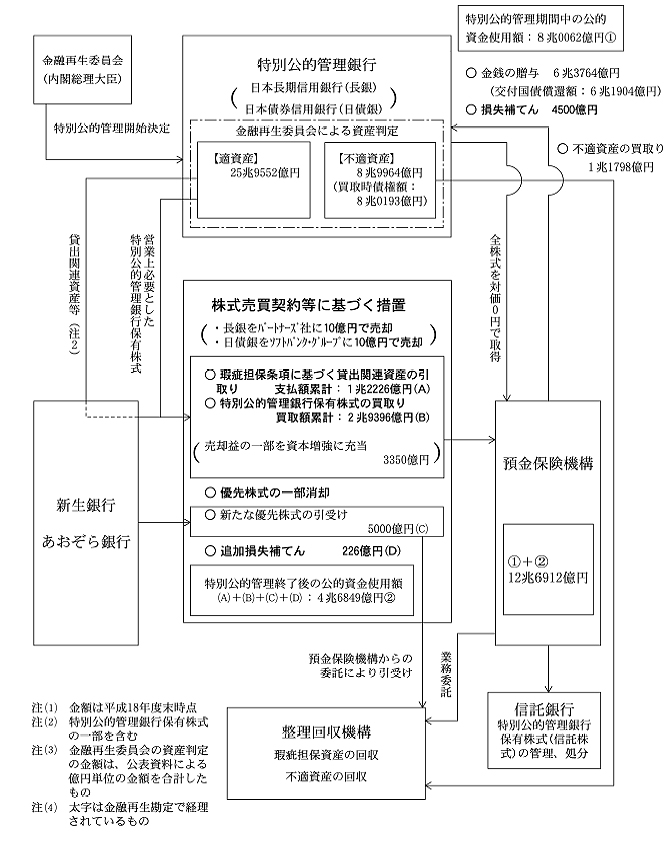

株式会社日本長期信用銀行(以下「日本長期信用銀行」という。)は10年10月に、また、株式会社日本債券信用銀行(以下「日本債券信用銀行」という。)は同年12月に、それぞれ金融機能再生法に基づき特別公的管理(注5) 銀行となり、預金保険機構が両銀行の全株式を対価0円で取得した。特別公的管理期間中の両銀行に対しては不適資産の買取り、金銭の贈与、損失補てん等の措置が実施され、その後、12年3月及び同年9月に、預金保険機構が保有していた日本長期信用銀行及び日本債券信用銀行の普通株式をそれぞれの買主に譲渡し両銀行の特別公的管理は終了した。そして、両銀行それぞれの譲渡に係る株式売買契約(以下「株式売買契約」という。)の瑕疵担保条項に基づき、預金保険機構は、株式会社新生銀行(12年6月に日本長期信用銀行から行名変更。以下「新生銀行」という。)及び株式会社あおぞら銀行(13年1月に日本債券信用銀行から行名変更。以下「あおぞら銀行」という。)から、瑕疵があることが判明し、かつ当初価値(両銀行それぞれの株式譲渡時の簿価から同時点の貸倒引当金を控除した額)から2割以上の減価が認められた貸出関連資産を当初価値相当額で引き取った(以下、預金保険機構が引き取った貸出関連資産を「瑕疵担保資産」という。)。また、預金保険機構は、株式売買契約に基づき、日本長期信用銀行及び日本債券信用銀行が保有していた株式(以下「特別公的管理銀行保有株式」という。)を両銀行から買い取った。これら特別公的管理期間中及び特別公的管理終了後に投入された主な公的資金の状況は図3 のとおりである。

図3 特別公的管理期間中及び特別公的管理終了後に投入された主な公的資金の状況

これらのうち、特別公的管理銀行に対する損失補てん、瑕疵担保条項に基づく貸出関連資産の引取り、特別公的管理銀行保有株式の買取り等は預金保険機構の金融再生勘定で経理している。

そして、預金保険機構が引き取った瑕疵担保資産については預金保険機構の委託を受けた整理回収機構において回収が進められている。また、預金保険機構が取得した特別公的管理銀行保有株式(以下「信託株式」という。)については、株式売買契約に盛り込まれた信託期間(当該信託期間中、新生銀行及びあおぞら銀行には、預金保険機構から信託株式を買い戻すことができる権利などが付与されていた。)が18年2月及び同年8月に満了し、所定の信託銀行からそのすべてが預金保険機構に移管された。預金保険機構に移管された信託株式の処分については、新生銀行又はあおぞら銀行の承認等は不要となり、預金保険機構により選定された業務委託先において処分されていくこととなった。

イ 平成16年度決算検査報告における記述と預金保険機構の財務の状況

本院では、平成16年度決算検査報告において、〔1〕瑕疵担保資産については当初価値を2割以上減価している貸出関連資産を当初価値相当額で預金保険機構が引き取っており、今後、瑕疵担保資産の回収率を大きく伸ばすのは困難な状況と推測されること、〔2〕預金保険機構が買い取った特別公的管理銀行保有株式については預金保険機構の金融再生勘定の欠損金(16年度末時点で8496億円)を縮小するための主要な財源ではあるが、4994億円(16年度末時点)の含み損が顕現化する可能性があることを記述した。18年度末における金融再生勘定の欠損金の状況についてみると、16年度末からは縮小しているものの4764億円と多額に上っている。そして、金融機能再生法においては、金融再生業務の終了に伴って廃止されることとなる同勘定の欠損金の処理についての規定がない(注6) 。

特定住専から整理回収機構が取得した資産並びに日本長期信用銀行及び日本債券信用銀行の特別公的管理の終了に伴い預金保険機構が取得した資産については、その回収状況が預金保険機構及び整理回収機構の財務内容に影響を与え、仮に、これらを経理している各勘定に18年度末において生じている欠損金を最終的に解消できない場合などにおいては、財政負担が生ずる可能性があることから、これら資産の回収状況等についてそれぞれ過去の決算検査報告に掲記した以降の状況を検査することとした。

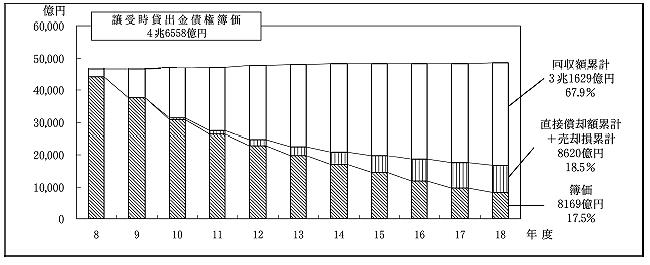

ア 特定住専から整理回収機構が取得した譲受債権等(取得時簿価6兆1129億円)は、貸出金債権(同4兆6558億円)がその大宗を占めている。そこで、15年度以降における貸出金債権(15年度首簿価1兆7050億円)の回収状況等を中心に検査を実施した。

イ 日本長期信用銀行及び日本債券信用銀行の特別公的管理の終了に伴い預金保険機構が取得した資産は、預金保険機構の金融再生勘定で経理され、このうち瑕疵担保資産については預金保険機構の委託を受けた整理回収機構において回収が進められている。また、預金保険機構に移管された信託株式については、18年度から処分が本格化することとなる。

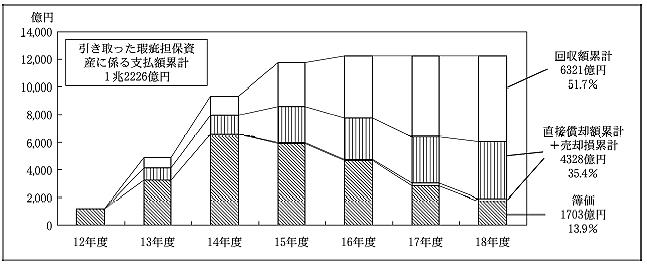

そこで、17、18両年度における瑕疵担保資産(18年度末までの引取額1兆2226億円、17年度首簿価4638億円)及び信託株式(18年度末までの買取額2兆9396億円、17年度首簿価2兆3706億円)の回収状況等について検査を実施した。

ア 整理回収機構が取得した譲受債権等については、経済性、効率性等の観点から、〔1〕譲受債権等の回収に伴う損益の処理はどのように実施されているか、〔2〕譲受債権等の回収はどのように実施され、今後回収していくこととなる債権はどのような状況となっているか、〔3〕譲受債権等の回収が整理回収機構及び預金保険機構の財務にどのような影響を与えているかに着眼して検査した。

イ 日本長期信用銀行及び日本債券信用銀行の特別公的管理の終了に伴い預金保険機構が取得した資産については、経済性、効率性等の観点から、〔1〕瑕疵担保資産の回収はどのように実施され、今後回収していくこととなる瑕疵担保資産はどのような状況となっているか、〔2〕信託株式はどのような状況となっているか、また、その処分はどのように実施されているか、〔3〕瑕疵担保資産の回収や信託株式の処分等が預金保険機構の財務にどのような影響を与えているかに着眼して検査した。

本院は、計算証明規則(昭和27年会計検査院規則第3号)に基づき預金保険機構から本院に提出された財務諸表等について書面検査を行った。また、預金保険機構において会計実地検査を行い、譲受債権等の回収状況及び整理回収機構住専勘定の状況については、預金保険機構を通じて、整理回収機構における譲受債権等の回収状況に関する各種資料や財務諸表等の書類の提出を受けるなどして検査し、瑕疵担保資産の回収状況及び信託株式の処分状況並びに金融再生勘定の状況については、瑕疵担保資産の回収状況及び信託株式の処分状況に関する各種資料や財務諸表等の書類により検査した。

ア 譲受債権等の回収に伴う損益等の状況

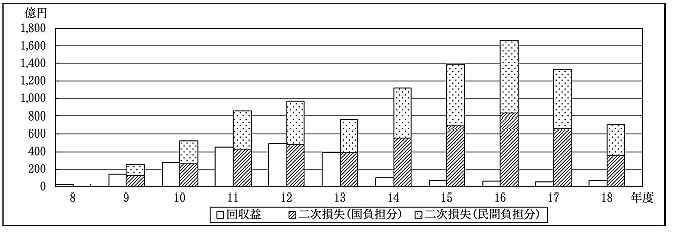

(ア) 回収益の額を上回って発生している二次損失の額

整理回収機構は、特定住専が保有していた資産を国及び関係金融機関等による一次損失処理の実施を見込んだ6兆1129億円で取得した。そして、各年度の回収益と二次損失の発生状況についてみると、図4 のとおり14年度以降は二次損失の2分の1の合計額が回収益の合計額を大きく上回っている状況が続いている。

整理回収機構では、8年度から18年度までの間の累計で2069億円の回収益が生じた。一方、9年度以降において二次損失が生じており、18年度までの累計は9573億円となっている。

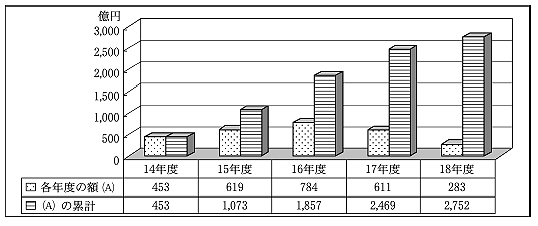

(イ) 損失補てん助成金となり得る額の累増

整理回収機構による回収益納付金の納付状況についてみると、13年度までは各年度における回収益の合計額が二次損失の2分の1の合計額を上回ったことから、計16億円(注7) の回収益納付金が預金保険機構に納付され同額が国庫に納付されていた。しかし、14年度以降は各年度における二次損失の2分の1の合計額が回収益の合計額を上回る状況となり、その上回った額の累計は図5 のとおり18年度末で2752億円となっており、年々累増している。

図5 二次損失の2分の1の合計額が回収益の合計額を上回った額の状況

しかし、整理回収機構では、譲受債権等の対価に充当した関係金融機関等からの借入金の返済期日(23年12月)が未到来であり、整理回収機構住専勘定において資金繰りに問題が生ずるような状況になっていないことから、預金保険機構に対して損失補てん助成金の交付の申請を行っていない。また、上記の累計額2752億円については、最終的に預金保険機構の債務及び整理回収機構の債権の額として確定したものではないことから、財務諸表には計上されていない。

そして、上記の累計額については、将来、損失補てん助成金(国の補助金の対象)となり得るものではあるが、預金保険機構及び整理回収機構においては、各年度に生じた二次損失の額やこれまでに生じた二次損失の累計額についての公表は行われていない状況である。

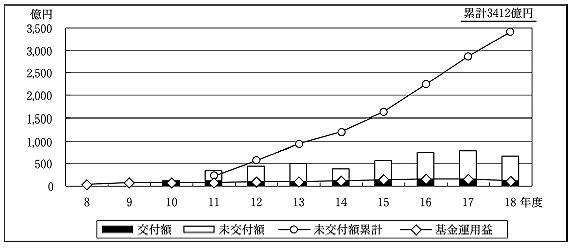

(ウ) 基金助成金の未交付額の累増

二次損失のうち損失補てん助成金の対象とならない民間負担分の損失処理についてみると、前記のとおり9年度以降は毎年度二次損失が生じており、整理回収機構は二次損失が発生した翌年度に預金保険機構に対して基金助成金の交付申請を行っている。基金助成金の交付状況についてみると、図6 のとおり10年度に交付された基金助成金(9年度に生じた二次損失に対する基金助成金)を除き、整理回収機構が預金保険機構に対して交付申請した基金助成金の額が基金運用益の額を上回っており、この上回る額については未交付となっていて、未交付額の累計は18年度末で3412億円となっており、年々累増している。

整理回収機構住専勘定では基金助成金の未交付額を未収金として資産に計上している。一方、預金保険機構住専勘定では上記の未交付額を未払金として負債に計上している。

そして、8年度から18年度までの基金運用益の累計額が1191億円であることを考慮すると、現在未交付となっている基金助成金3412億円を借入金の返済期日である23年12月までの間の基金運用益で賄うことは困難な状況にあると推測される。

イ 譲受債権等(貸出金債権)の状況

(ア) 貸出金債権の回収状況

整理回収機構が保有する譲受債権等のうち貸出金債権の回収状況についてみると、図7 のとおりとなっており、18年度末における簿価は8169億円となっている。

図7 貸出金債権に係る回収等の状況

また、18年度末に整理回収機構が保有している貸出金債権の中には、今後、約定どおりの返済が行われたとしても、関係金融機関等からの借入金の返済期日である23年12月までに、返済が終了しないローン債権2917億円(注8) や最終的な返済期限が到来しない貸出金債権542億円(注8) が含まれていて、これらは借入金の返済期日において現金化されていない可能性がある。

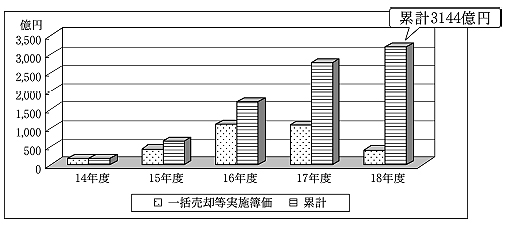

(イ) 譲受債権等に係る一括売却による流動化や証券化の実施状況

預金保険機構及び整理回収機構では、経済合理性の観点から整理回収機構が自ら回収に努めるよりも有利と判断される場合には、今後ともより一層積極的に保有債権の流動化・証券化に取り組むこととしている。整理回収機構における譲受債権等に係る一括売却による流動化や証券化(以下「一括売却等」という。)の実施状況についてみると、図8 のとおりとなっている。

図8 譲受債権等の一括売却等の年度別実施状況

整理回収機構では、譲受債権等の一括売却等を14年度以降は毎年度実施しており、その実施額(簿価ベース)についてみると18年度までの累計で3144億円となっている。14年度から18年度までの間に、貸出金債権の簿価は1兆1642億円減少しているので、上記の3144億円は貸出金債権簿価減少額の27%に相当することとなる。

(ウ) 今後回収を図っていく譲受債権等の状況

整理回収機構住専勘定では、各年度の決算において譲受債権等の貸倒れに備えて貸倒引当金を計上しており、18年度では、貸出金債権等(貸出金債権、未収利息等)残高8329億円に対してその53.7%に当たる4478億円の貸倒引当金を計上している。そして、14年度以降における貸出金債権等残高に占める個別貸倒引当金対象債権(注9) 額の割合の推移についてみると、図9−〔1〕 のとおり、18年度には53.2%に上昇し貸出金債権等残高の半分以上が個別に貸倒引当金を計上しなければならない状況となっている。

図9−〔1〕 個別貸倒引当金対象債権額等の推移 |

図9−〔2〕 貸倒引当率の推移 |

|

|

一般貸倒引当金及び個別貸倒引当金の引当率(それぞれの対象債権額に対する貸倒引当金の割合)についてみると図9−〔2〕

のとおりとなっている。

貸出金債権等残高が減少してきている中で、同残高に占める個別貸倒引当金対象債権額の割合が年々上昇していることや個別貸倒引当金の引当率が90%を超えている状況にあることから推測すると、回収可能な貸出金債権等は減少してきているものと思料される。

ウ 整理回収機構及び預金保険機構の財務に与える影響

(ア) 整理回収機構住専勘定の状況

18年度における整理回収機構住専勘定の財務の状況を14年度と比較してみると表1のとおりとなっている。18年度までの間に譲受債権等の回収が進ちょくしたことや借入金の繰上返済を実施したことなどから貸出金、現金預け金(借入金の返済原資)、借入金等の額はそれぞれ減少しているが、前記のとおり、基金助成金の未交付額については未収金として資産に計上していることから未収助成金の額は3768億円(19年度に預金保険機構に交付申請する基金助成金355億円が含まれている。)に増加した。

資産

|

14年度

|

18年度

|

増減(△)

|

負債・資本

|

14年度

|

18年度

|

増減(△)

|

(資産の部)

現金預け金

有価証券

貸出金

貸倒引当金

未収助成金

その他の資産

|

35,214

14,652

6,113

17,050

△ 5,390

1,781

1,007

|

8,174

252

153

8,169

△ 4,478

3,768

308

|

△ 27,040

△ 14,399

△ 5,959

△ 8,880

911

1,986

△ 698

|

(負債の部)

借用金

その他の負債

(純資産の部)

資本金

利益剰余金

株式等評価差額金

|

36,933

36,729

204

△ 1,719

2,000

△ 3,851

132

|

10,618

10,541

77

△ 2,444

2,000

△ 4,444

0

|

△ 26,315

△ 26,188

△ 126

△ 725

−

△ 593

△ 132

|

合計

|

35,214

|

8,174

|

△ 27,040

|

合計

|

35,214

|

8,174

|

△ 27,040

|

債務超過額についてみると、14年度では1719億円であったが18年度においては2444億円に増加(債務超過額のピークは17年度の2755億円)している。

譲受債権等の回収に伴い二次損失が生じ、前記のとおり14年度以降は二次損失の2分の1の合計額が回収益の合計額を上回っている状況にあり、同勘定が債務超過となる一因となっている。

また、同勘定の資金繰りの状況についてみると、18年度は貸出金回収額が過去最少であったが、これらによる収入額は1000億円を上回っているのに対し、一般管理費等の経常的な費用の支出額は130億円程度であった。同勘定では過年度においても同様の傾向があり、18年度末までは資金繰りに問題が生ずることはなかった。

整理回収機構住専勘定では将来の二次損失に備え、18年度決算で4478億円の貸倒引当金を計上している。地価の動向等の今後の回収環境や、後述する社団法人新金融安定化基金から同勘定に贈与される運用益の状況等にもよるが、19年度以降に生ずる二次損失額が上記の貸倒引当金相当であったと仮定すると、二次損失の2分の1に相当する額については基金助成金により補てんされたとしても、23年12月の借入金返済時点で同勘定に資金の不足が生ずる可能性がある(注10)

。そして、仮にこのような事態が生じた場合、国は住専法に基づき、予算で定める金額の範囲内において、損失補てん助成金交付のための補助金を預金保険機構に対して交付することができるとされている。

(イ) 預金保険機構住専勘定の状況

18年度における預金保険機構住専勘定の財務の状況をみると、表2のとおりとなっている。負債には、整理回収機構に対する基金助成金の未払金3412億円が計上されており、当該未払金の額に相当する3412億円が同勘定の欠損金となっている。

資産

|

金額

|

負債・資本

|

金額

|

(資産の部)

流動資産

有形固定資産

無形固定資産

投資その他の資産

金融安定化拠出基金資産

関係会社株式

保証債務見返

その他

|

21,684

50

0

0

21,632

9,090

2,000

10,541

1

|

(負債の部)

流動負債

未払金

その他

固定負債

日本銀行返還条件付拠出金

保証債務

その他

金融安定化拠出基金

(資本の部)

政府出資金

欠損金

|

25,046

3,413

3,412

0

11,542

1,000

10,541

1

10,090

△ 3,362

50

△ 3,412

|

合計

|

21,684

|

合計

|

21,684

|

(ウ) 社団法人新金融安定化基金の概要と運用益の状況

社団法人新金融安定化基金は、特定住専に係る国会における議論等を踏まえ、我が国の金融システムの安定化及び内外からの信頼性確保に資することを目的として、8年9月に設立された公益法人である。同社団法人には第一勘定と第二勘定があり、このうち第二勘定は、民間金融機関等の拠出による基金の運用益(以下「新金融安定化基金運用益」という。)を国庫に納付することにより、特定住専の処理に伴う6800億円の財政負担(一次損失処理の一部)を可能な限り軽減するという観点から設置された(注11)

。同社団法人の定款等によると、第二勘定は民間金融機関等から拠出された基金(18年度末現在7931億円)を国債で運用し、運営経費控除後の運用益を第二勘定準備金に繰り入れることとされている。そして、新金融安定化基金業務は基金設置後15年をもって終了するとされており、終了時において第二勘定準備金は整理回収機構に贈与することとされている。同社団法人の18年度の事業報告書によると18年度末における第二勘定準備金残高は1236億円となっている。

上記のとおり、同社団法人の第二勘定は、新金融安定化基金運用益を国庫に納付することにより6800億円の財政負担を可能な限り軽減するという観点から設置されたものであるが、住専法によると、新金融安定化基金運用益(第二勘定準備金)が整理回収機構に贈与された場合には、贈与された額と当該年度における回収益の合計額とを合算した額が、同年度における二次損失の2分の1の合計額を上回った場合、この上回った額が預金保険機構を通じて国庫に納付されることとなっている。

ア 瑕疵担保資産の状況

(ア) 瑕疵担保資産の回収状況

株式売買契約の瑕疵担保条項に基づく預金保険機構による貸出関連資産の引取りは、将来、債権の内容が確定した場合に引き取ることとされた一部の貸出関連資産を除き16年度に終了した。その後、17年度において、預金保険機構は、上記の一部の貸出関連資産に関し、その内容が確定したものについて12億円の追加の支払を行った。この結果、瑕疵担保条項に基づき預金保険機構が新生銀行及びあおぞら銀行から引き取った貸出関連資産に対する支払額は累計で1兆2226億円(18年度末現在)となった。

預金保険機構は、引き取った瑕疵担保資産の管理、回収等の業務を整理回収機構に委託している。そして、整理回収機構は、17、18両年度において計1767億円回収(うち簿価超回収額62億円)した結果、18年度末における瑕疵担保資産の回収額累計は図10

のとおり6321億円となり、支払額累計に対する回収額累計の割合(回収率)は51.7%となった。

一方、17、18両年度において直接償却及び売却損が新たに計1242億円生じており、18年度末におけるこれらの損失の累計額は4328億円となり支払額累計に対する割合は35.4%となった。

このように、瑕疵担保資産の回収は進ちょくしているものの、17、18両年度においても多額の損失が生じている状況にあり、今後回収を図っていく瑕疵担保資産の簿価が1703億円まで減少していることを踏まえるとその回収率を大きく伸ばすことは困難な状況にある。

(イ) 瑕疵担保資産に係る一括売却による流動化や証券化の実施状況

預金保険機構及び整理回収機構が14年12月20日に公表した「保有債権の流動化・証券化についての基本的な考え方」によると、保有債権については、買取り後一定期間内での回収が困難と認められるものなどについては、原則として流動化・証券化の検討を行うものとするとされている。

現在、預金保険機構が保有している瑕疵担保資産の中には引き取ってから相当期間経過しているものが見受けられることから、瑕疵担保資産の回収における一括売却等の取組状況について検査したところ、18年度末時点において一括売却等の実績はなかった。

預金保険機構では、瑕疵担保資産の一括売却等については回収方法の選択肢として排除するものではないが、瑕疵担保資産の場合は当初価値を2割以上減価した貸出関連資産を当初価値相当額で引き取っており、一括売却等の実施に伴い相当の損失が生ずる可能性が高いことなどから、回収に係る手続の透明性を高め説明責任を果たすことや国民負担を最小化することなどを考慮して、慎重な検討を行ってきたとしている。

(ウ) 今後回収を図っていく瑕疵担保資産の状況

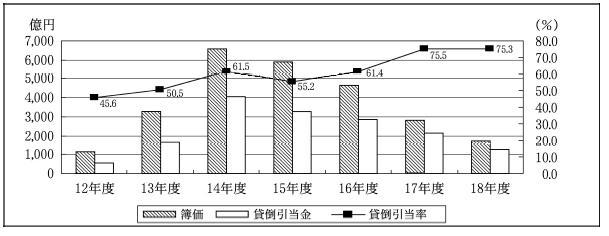

預金保険機構では、瑕疵担保資産については、新生銀行及びあおぞら銀行に対する支払額を当初の簿価として、後述する信託株式と合わせて金融再生勘定の貸借対照表に買取資産として計上している。そして、各年度の決算に当たりすべての瑕疵担保資産について個別貸倒引当金を計上しており、瑕疵担保資産に係る貸倒引当金等の推移についてみると図11 のとおりとなっている。

15年度以降は、回収の進ちょく等に伴い瑕疵担保資産の簿価は年々減少している。また、貸倒引当率についてみると15年度は55.2%であったが、17年度以降は75%を超える状況となっており、これらのことから推測すると、回収可能な瑕疵担保資産は減少してきているものと思料される。

イ 信託株式の状況

(ア)預金保険機構による特別公的管理銀行保有株式の買取り

日本長期信用銀行及び日本債券信用銀行の特別公的管理の終了に際し、特別公的管理銀行保有株式については、預金保険機構がその一部を買い取ることなどが株式売買契約に盛り込まれた。そして、預金保険機構は、表3のとおり、上記の株式を買取りが終了した17年度までに計2兆9396億円買い取り、株式売買契約に基づいて日本長期信用銀行(新生銀行)からの買取り分は新生信託銀行株式会社(以下「新生信託銀行」という。)に、日本債券信用銀行(あおぞら銀行)からの買取り分はあおぞら信託銀行株式会社(以下「あおぞら信託銀行」という。)にそれぞれ信託した。

\

|

銀行名

|

11年度〜16年度

|

17年度

|

18年度

|

累計

|

買取額

|

新生銀行

|

22,692

|

−

|

−

|

22,692

|

あおぞら銀行

|

6,701

|

2

|

−

|

6,703

|

|

計

|

29,394

|

2

|

−

|

29,396

|

|

両銀行への売戻し等

|

5,439

|

4,509

|

2,752

|

12,701

|

|

直接償却等

|

247

|

12

|

10

|

270

|

|

貸借対照表価額(各年度末)

|

23,706

|

19,186

|

16,424

|

/

|

|

(イ) 新生銀行及びあおぞら銀行への売戻し等

預金保険機構が保有する信託株式については、18年度末までに表3のとおり新生銀行及びあおぞら銀行に対する売戻し等が1兆2701億円(取得原価ベース)、株式の発行会社が法的整理されたことに伴う直接償却等が270億円行われ、これらの結果、18年度末における信託株式の簿価は1兆6424億円となった。

一方、上記の売戻し、直接償却等により預金保険機構に生じた損益は、金融再生勘定の損益計算書において買取資産益及び買取資産損(注12)

に計上されている。18年度における信託株式に係る利益(信託株式に係る買取資産益から買取資産損を控除したもの) は1232億円であり11年度からの累計では3508億円となった。

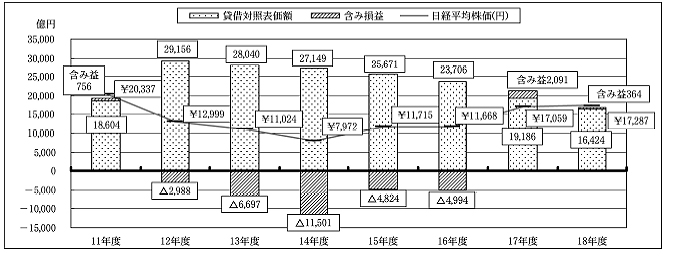

(ウ) 信託株式の含み損益等の推移

信託株式は金融再生勘定の貸借対照表に取得原価で計上されており時価は反映されていない。そこで、信託株式を時価評価している預金保険機構の民間企業仮定貸借対照表(行政コスト計算書の添付書類)等を用いて各年度末における含み損益等の状況についてみると、図12 のとおりとなっている。

日経平均株価が17,000円台となった17年度末においては、2091億円の含み益が生ずる状況となった。18年度末においても日経平均株価は17,000円台であったが、信託株式の処分が進ちょくしたことなどから含み益の額は364億円に減少した。

(エ) 信託株式の処分

新生信託銀行及びあおぞら信託銀行に信託された信託株式については、17年3月から順次預金保険機構へ移管されたが、株式売買契約に基づく所定の信託期間が18年2月(新生信託銀行分)及び同年8月(あおぞら信託銀行分)にそれぞれ満了したことにより、残るすべての信託株式が預金保険機構に移管された。預金保険機構では、信託株式の処分(非上場株式等を除く。)については、18年8月に三井アセット信託銀行株式会社(当時)と業務委託契約を締結し、預金保険機構が定めた処分方針に基づき、おおむね10年を目途として処分を行うこととしている。そして、預金保険機構は、定期的に委託先の処分執行状況のモニタリング、運用実績の評価を実施し、適正な処分が行われるよう十分な管理を行うこととしている。

なお、上記の処分方針によると、非上場株式については、当面は預金保険機構において公正な価格により適切かつ円滑に処分を進めることとされ、また、上場株式のうち、公的資本増強行の株式については、資本増強により引き受けた優先株式等が完済されるまでは基本的に処分は行わないこととされている。

ウ 金融再生勘定の状況

金融再生勘定について、16年度と18年度の貸借対照表を比較してみると表4のとおりとなっている。同勘定の資産には、特別公的管理の開始により取得した日本長期信用銀行(現新生銀行)及び日本債券信用銀行(現あおぞら銀行)の優先株式(注13) が簿価0円で計上されている。

資産

|

16年度

|

18年度

|

増減(△)

|

負債・資本

|

16年度

|

18年度

|

増減(△)

|

(資産の部)

買取資産

(信託株式)

(瑕疵担保資産)

貸倒引当金

その他の資産

|

32,724

28,345

(23,706)

(4,638)

△ 2,850

7,229

|

17,963

18,128

(16,424)

(1,703)

△ 1,283

1,119

|

△ 14,760

△ 10,216

△ 7,282

△ 2,934

1,566

△ 6,110

|

(負債の部)

有利子負債

その他の負債

(資本の部)

欠損金

|

41,221

41,196

25

△ 8,496

△ 8,496

|

22,728

22,700

28

△ 4,764

△ 4,764

|

△ 18,492

△ 18,496

3

3,731

3,731

|

合計

|

32,724

|

17,963

|

△ 14,760

|

合計

|

32,724

|

17,963

|

△ 14,760

|

金融再生勘定の欠損金は14年度の1兆0083億円をピークとして、表5のとおり、18年度までに5318億円減少して4764億円となっている。15年度から18年度までの4年間における同勘定の主な収益の状況についてみると、信託株式に係る利益が計2937億円(このうち17、18両年度で2033億円)、金融機能再生法第53条に基づいて金融機関等から買い取った資産の回収により整理回収機構に生じた利益に係る同機構からの納付金収入(注14) が計1959億円生じており、これらが欠損金を縮小するための主要な財源となった。

年度

|

14

|

15

|

16

|

17

|

18

|

欠損金

|

10,083

|

9,862

|

8,496

|

6,846

|

4,764

|

しかし、信託株式についてみると、前記のとおり、18年度においては処分が進ちょくしたことなどから含み益の額が364億円に減少している状況にある。また、上記の金融機関等から買い取った資産については、18年度末時点では、買い取った資産3557億円(整理回収機構の簿価ベース)の約9割の回収が終了し、その残高が290億円(同)まで減少していることから、今後は多額の納付金収入は見込めないものと思料される。

金融機能の安定化のための緊急措置に関する法律(平成10年法律第5号)に基づく資 本増強措置として、預金保険機構からの委託を受けた整理回収機構は、日本長期信用銀行(現新生銀行)の優先株式1300億円及び日本債券信用銀行(現あおぞら銀行)の優先株式600億円をそれぞれ引き受けた。そして、両銀行の特別公的管理の開始により、預金保険機構は、整理回収機構から両銀行の優先株式を対価0円で取得した。

|

|

整理回収機構に生じた利益に係る納付金は、利益が生じた翌年度に預金保険機構に納付される。平成18年度に整理回収機構に生じた利益に係る納付金は544億円であり、19年6月に預金保険機構に納付された。

|

ア 検査の状況

(ア) 回収益と二次損失の状況

国は、特定住専の一次損失の一部を処理するために、住専法に基づいて6800億円の公的資金を投入した。そして、整理回収機構は、特定住専から一次損失処理の実施を見込んだ6兆1129億円の資産を取得しその回収を行うこととされているが、18年度までの回収の結果、2069億円の回収益が生じたものの9573億円の二次損失が生じており、国庫納付額の累計は35億円にとどまっている。

(イ) 損失補てん助成金となり得る額の状況

回収に伴って生じた二次損失については国と民間で2分の1ずつ負担することとされており、18年度までに生じた二次損失のうち民間負担分については、未収金として整理回収機構住専勘定の資産に計上されている未交付額を含め基金助成金により補てんされていることとなっている。一方、二次損失のうち国の補助金の対象となり得る分について、平成14年度決算検査報告に記述した以降の状況をみると、各年度における二次損失の2分の1の合計額が回収益の合計額を上回る事態が15年度以降においても生じており、その上回った額の累計は18年度末には2752億円に上っている。

(ウ) 整理回収機構住専勘定の状況

整理回収機構住専勘定では、23年12月までに1兆0541億円(18年度末現在)の借入金を返済しなければならない。今後の回収環境等にもよるが、同勘定に計上している貸倒引当金相当の二次損失が生じたと仮定すると、前記のとおり、借入金返済時点で資金の不足が生ずる可能性がある。そして、仮にこのような事態が生じた場合、国は住専法に基づいて、予算で定める金額の範囲内において、損失補てん助成金交付のための補助金を預金保険機構に対して交付することができるとされている。

イ 所見

このような状況の中、整理回収機構住専勘定の借入金返済期限までは、19年末で残すところ4年となった。整理回収機構では一括売却等に積極的に取り組むなどして譲受債権等の回収は進ちょくしているものの、同機構が18年度末時点で保有する8169億円の貸出金債権等の譲受債権等について、預金保険機構においては整理回収機構とともに、引き続き国民負担の最小化の観点から回収の極大化に努める必要がある。譲受債権等の最終処理においては、基金助成金の未交付額を金融安定化拠出基金の運用益だけで賄うことが困難な状況にあると推測されることや、関係金融機関等からの借入金返済期日である23年12月までに、返済が終了しない多額のローン債権等が存在することなどの課題がある。また、預金保険機構の債務として確定したものではないが、前記のとおり、損失補てん助成金として国の補助金の対象になり得る額は累増している。

このような状況を考慮すると、預金保険機構においては、整理回収機構とともに、各年度に生じた回収益の額と合わせて各年度に生じた二次損失の額やこれらそれぞれの累計額等を財務諸表等やホームページ等で公表するなどして、特定住専の処理に係る情報を国民に対して積極的に提供していく必要がある。

また、預金保険機構、整理回収機構、関係省庁等の関係者においては、今後の回収見込み、整理回収機構住専勘定の状況等を勘案しながら、譲受債権等に係る最終処理についての検討を適時に行っていくことが望まれる。

本院としては、回収環境等が大きく変わらない場合には国が補助金を交付することとなる懸念があることから、整理回収機構による譲受債権等の回収状況や二次損失の発生状況等について今後も引き続き検査していくこととする。

ア 検査の状況

(ア) 瑕疵担保資産及び信託株式の回収、処分の状況

瑕疵担保資産及び信託株式について平成16年度決算検査報告に記述した状況と比較すると、瑕疵担保資産については、回収は進ちょくしているものの直接償却等の損失額が回収益の額を上回るなどその後の状況に大きな変化はなく、今後においても多額の回収益は見込めないものと推測される。また、信託株式については、新生銀行及びあおぞら銀行への売戻しなどにより17、18両年度に計7284億円(簿価ベース)を処分するなどした結果、2年間で2033億円の利益が生じた。

(イ) 金融再生勘定の状況

これらの業務を経理している預金保険機構の金融再生勘定の財務状況をみると、特別公的管理の実施などにより欠損金の額が一時は1兆円を超えていたが、上記の信託株式の処分等に係る収益や金融機関等から買い取った資産に係る整理回収機構からの納付金収入などにより、18年度末における欠損金は4764億円まで縮小した。

イ 所見

上記のように金融再生勘定の欠損金は縮小してきているが、17年度末時点で2091億円の含み益が生じていた信託株式については、その一部が処分されたことなどにより18年度末時点における含み益の額は364億円まで減少している。また、金融機関等から買い取った資産については、整理回収機構において約9割(簿価ベース)の回収が終了し、今後は同機構からの多額の納付金収入は見込めないものと思料される。このような状況を考慮すると、株式市場の動向等にもよるが、今後の金融再生勘定の財務内容については必ずしも楽観視できる状況にはないものと思料される。

信託株式は金融再生勘定の欠損金を縮小するための重要な財源ではあるが、総資産の約9割(18年度末)を占めていることから、同勘定は株価変動の影響を受けやすいというリスクを負っている。そして、18年8月をもって信託株式のすべてが預金保険機構に移管され処分が本格化することとなったが、国民負担の最小化の観点から、預金保険機構においては業務委託先における株式の処分が適時適切に行われるようその執行状況について十分な管理を行う必要がある。また、預金保険機構は、処分に係る業務委託の対象となっていない非上場株式等の信託株式や特別公的管理の開始により取得した新生銀行及びあおぞら銀行の優先株式などについても、国民負担の最小化の観点から適時適切に処分を行い金融再生勘定の欠損金を縮小していく必要がある。

預金保険機構では、瑕疵担保資産の一括売却等について慎重な検討を行ってきており、18年度末時点では瑕疵担保資産に係る一括売却等の実績はない。しかし、現在保有している瑕疵担保資産の中には引取りが実施されてから相当期間経過しているものも見受けられることから、一括売却等についての今後の検討において、回収見込額が市場での処分を前提とした評価額を下回ると判断されるに至った瑕疵担保資産については、債務者の状況等も勘案しながら一括売却等による回収を図っていく必要がある。本院としては、上記のとおり、今後の金融再生勘定の財務内容については必ずしも楽観視できる状況にはないものと思料されることから、信託株式の処分の状況や瑕疵担保資産の回収状況等について今後も引き続き検査していくこととする。