| 会計名及び科目 | 一般会計 | 国税収納金整理資金 | (款)歳入組入資金受入 (項)各税受入金

|

| 部局等 | 131税務署 | ||

| 納税者 | 293人 | ||

| 徴収過不足額 | 徴収不足額 | 967,891,650円 | (平成15年度〜20年度) |

| 徴収過大額 | 56,772,946円 | (平成16年度〜20年度) |

源泉所得税、申告所得税、法人税、相続税・贈与税、消費税等の国税については、法律により、納税者の定義、納税義務の成立の時期、課税する所得の範囲、税額の計算方法、申告・納付の手続等が定められている。

納税者は、納付すべき税額を税務署に申告して納付することなどとなっている。国税局等又は税務署は、納税者が申告した内容が適正なものとなっているかについて申告審理を行い、必要があると認める場合には調査を行っている。そして、確定した税額は、税務署が徴収決定を行っている。

平成20年度国税収納金整理資金の各税受入金の徴収決定済額は56兆5702億余円となっている。このうち源泉所得税は14兆3160億余円、申告所得税は3兆0684億余円、法人税は11兆5516億余円、相続税・贈与税は1兆5840億余円、消費税及地方消費税は16兆9829億余円となっていて、これら各税の合計額は47兆5031億余円となり、全体の83.9%を占めている。

本院は、上記の各税に重点をおいて、合規性等の観点から、課税が法令等に基づき適正に行われているかに着眼して、計算証明規則(昭和27年会計検査院規則第3号)に基づき本院に提出された証拠書類等により検査するとともに、全国の12国税局等及び524税務署のうち、12国税局等及び178税務署において提出された申告書等の書類により会計実地検査を行った。そして、適正でないと思われる事態があった場合には、国税局等及び税務署に調査を求めて、その調査の結果の内容を確認するなどの方法により検査を行った。

検査の結果、131税務署において、納税者293人から租税を徴収するに当たり、徴収額が、276事項967,891,650円(15年度〜20年度)不足していたり、17事項56,772,946円(16年度〜20年度)過大になっていたりしていて、不当と認められる。

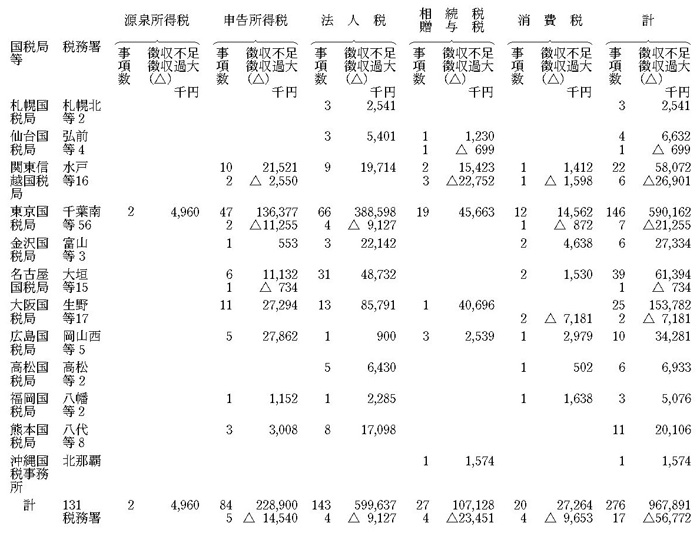

これを、税目別にみると次表のとおりである。

| 税目 | 徴収不足の事項数 |

徴収過大の事項数 | 徴収不足額 | 徴収過大額(△) | |

| 源泉所得税 申告所得税 法人税 相続税・贈与税 消費税 |

2 84 143 27 20 |

− 5 4 4 4 |

円 4,960,250 228,900,900 599,637,900 107,128,300 27,264,300 |

円 − △14,540,700 △ 9,127,500 △23,451,700 △ 9,653,046 |

|

| 計 | 276 | 17 | 967,891,650 | △56,772,946 | |

なお、これらの徴収不足額及び徴収過大額については、本院の指摘により、すべて徴収決定又は支払決定の処置が執られた。

このような事態が生じていたのは、前記の131税務署において、納税者が申告書等において所得金額や税額等を誤るなどしているのに、これを見過ごしたり、法令等の適用の検討が十分でなかったり、課税資料の収集・活用が的確でなかったりしたため、誤ったままにしていたことなどによると認められる。

なお、上記事態の中には、同一事由により誤っているものがあり、これについて本院の指摘に基づき当局において改善の処置を講じた事項がある(国税庁が講じた処置の内容については、後掲の「所得税の申告書とともに提出される譲渡所得の内訳書等を課税資料として確実に活用することなどにより、事業用建物の譲渡がある場合の消費税の課税が適正なものとなるよう改善させたもの」

参照)。

この293事項について、源泉所得税、申告所得税、法人税、相続税・贈与税及び消費税の別に、その主な態様を示すと次のとおりである。

源泉所得税に関して徴収不足になっていたものが2事項あった。これらは、配当及び退職手当に関するものである。

配当及び退職手当の支払者は、支払の際に、所定の方法により計算した源泉所得税を徴収し、徴収の日の属する月の翌月10日までに国に納付しなければならないこととなっている。そして、この法定納期限までに納付がない場合には、税務署は支払者に対して、納税の告知をしなければならないこととなっている。

この配当及び退職手当に関して、徴収不足になっている事態が2事項4,960,250円あった。その内容は、自己株式の取得による配当とみなされる金額について、法定納期限を経過した後も長期間にわたって源泉所得税が納付されていなかったり、退職手当に対する税額の計算に当たり適用すべき年分の税率に誤りがあり税額が過小のままとなっていたりしているのに、課税資料の収集・活用が的確でなかったり、これを見過ごしたりしたため、納税の告知をしていなかったものである。

申告所得税に関して徴収不足又は徴収過大になっていたものが89事項あった。この 内訳は、不動産所得に関するもの41事項、事業所得に関するもの19事項及びその他に関するもの29事項である。

(ア) 不動産所得に関するもの

個人が不動産を貸し付けた場合には、その総収入金額から必要経費を差し引いた金額を不動産所得として、他の各種所得と総合して課税することとなっている。そして、個人が不動産の貸付けについて、収入及び経費の各項目の金額に消費税及び地方消費税(以下「消費税等」という。)を含めて経理している場合には、経費に係る消費税等の額が収入に係る消費税等の額を超えるときに生ずる消費税等の還付金を不動産所得の計算上、総収入金額に算入することとなっている。

この不動産所得に関して、徴収不足になっている事態が41事項119,657,600円あった。その主な内容は、収入及び経費に消費税等を含めて経理している場合の消費税等の還付金を総収入金額に算入していないのに、これを見過ごしたため、不動産所得の金額を過小のままとしていたものである。

(イ) 事業所得に関するもの

個人が事業を営む場合には、その総収入金額から必要経費を差し引いた金額を事業所得として、他の各種所得と総合して課税することとなっている。そして、個人と生計を一にする親族が、個人の営む事業所得を生ずべき事業に従事したことなどによりその事業から対価の支払を受ける場合には、原則としてその対価の金額はその事業に係る事業所得の金額の計算上、必要経費に算入することはできないこととなっている。

この事業所得に関して、徴収不足になっている事態が19事項49,308,500円あった。その主な内容は、生計を一にする親族に対し支払った給与等を必要経費に算入し、総収入金額から差し引く必要経費の額を過大としているのに、これを見過ごしたため、事業所得の金額を過小のままとしていたものである。

<事例1> 事業所得の必要経費を過大としていたもの

納税者Aは、平成17年分から19年分までの各年分の申告に当たり、事業所得の計算において、配偶者に対して支払った給与等を必要経費に算入していた。そして、総収入金額からこの必要経費等の額を差し引き、事業所得の金額を算出していた。

しかし、この配偶者は、同人と生計を一にしていることから、同人の営む事業から支払を受ける給与は、その事業に係る事業所得の金額の計算上、必要経費に算入することはできない。したがって、このことなどにより事業所得の金額が過小となっているのに、これを見過ごしたため、申告所得税額17年分6,882,000円、18年分7,215,000円及び19年分5,080,000円、計19,177,000円が徴収不足になっていた。

(ウ) その他に関するもの

上記(ア)及び(イ)のほか、譲渡所得、所得税額の特別控除等に関して、徴収不足になっている事態が24事項59,934,800円、徴収過大になっている事態が5事項14,540,700円あった。

法人税に関して徴収不足又は徴収過大になっていたものが147事項あった。この内訳は、法人税額の特別控除に関するもの59事項、同族会社の留保金に関するもの57事項及びその他に関するもの31事項である。

(ア) 法人税額の特別控除に関するもの

法人税額から一定の金額を控除する各種の特別控除が設けられている。このうち、青色申告書を提出する法人に損金の額に算入した試験研究費がある場合には、当該事業年度の法人税額の100分の20相当額を限度として、試験研究費に一定の割合を乗じた金額(以下「税額控除限度額」という。)を法人税額から控除できることとなっている。そして、当該事業年度において控除できなかった税額控除限度額があるときには、翌事業年度の試験研究費の額が当該事業年度の試験研究費の額を超える場合において、翌事業年度に繰り越して控除できることとなっている。

また、青色申告書を提出する資本金又は出資金の額が3000万円以下の中小企業者等(以下「特定中小企業者等」という。)が特定の機械等を取得して事業の用に供した場合には、その最初の事業年度において、当該事業年度の法人税額の100分の20相当額を限度として、取得価額に一定の割合を乗じた金額を法人税額から控除できることとなっている。

この法人税額の特別控除に関して、徴収不足になっている事態が59事項154,038,500円あった。その主な内容は、次のとおりである。

a 試験研究費の額が前事業年度の試験研究費の額を超えていない事業年度において、前事業年度から繰り越した税額控除限度額を誤って控除しているのに、これを見過ごしたり、法令等の適用の検討が十分でなかったりしたため、法人税額を過小のままとしていた。

b 資本金の額が3000万円を超えていて特定中小企業者等に該当しない法人が、特定中小企業者等が機械等を取得した場合の法人税額の特別控除をしているのに、これを見過ごしたため、法人税額を過小のままとしていた。

<事例2> 試験研究費に係る法人税額の特別控除の規定の適用を誤っていたもの

B会社は、平成16年4月から17年3月までの事業年度分の申告に当たり、試験研究費に係る法人税額の特別控除の規定を適用して、同事業年度の税額控除限度額及び前事業年度から繰り越した額の合計額が同事業年度の法人税額の100分の20相当額を超えないとして、同金額を法人税額から控除していた。

しかし、同会社の申告書等によれば、同事業年度の試験研究費の額は、前事業年度の試験研究費の額を超えていないことから、前事業年度から繰り越した額については上記特別控除の規定を適用できず、同事業年度の法人税額から誤って控除しているのに、これを見過ごしたため、法人税額29,058,000円が徴収不足になっていた。

(イ) 同族会社の留保金に関するもの

1人(18年3月31日以前開始事業年度分については3人以下)の株主等並びにこれらと特殊の関係にある個人及び法人が発行済株式総数又は出資金額の100分の50を 超える株式数又は出資金額を有しているなどの同族会社(19年4月1日以後開始事業年度分については資本金又は出資金の額が1億円以下であるものを除く。以下「特定の同族会社」という。)については、通常の法人税のほか、利益のうち社内に留保した金額が一定の金額を超える場合には、その超える部分の金額(以下「課税留保金額」という。)に対し特別税率の法人税を課することとなっている。

この同族会社の留保金に関して、徴収不足になっている事態が53事項370,860,700円、徴収過大になっている事態が4事項9,127,500円あった。その主な内容は、特定の同族会社に該当して課税留保金額が算出されるのに、これを見過ごしたため、特別税率の法人税を課していなかったものである。

(ウ) その他に関するもの

上記(ア)及び(イ)のほか、受取配当等の益金不算入、減価償却費の計算等に関して、徴収不足になっている事態が31事項74,738,700円あった。

<事例3> 外貨建等証券投資信託の収益の分配金のうち利益の配当等に該当しない金額を受取配当等の金額に含めたため、受取配当等の益金不算入額を過大にしていたもの

法人が内国法人から受ける利益の配当等の金額、外貨建等証券投資信託の収益の分配金のうち内国法人から受ける利益の配当等から成る部分の金額等については、所定の方法により計算した金額を所得の金額の計算上、益金の額に算入しないこととなっている。

C会社は、平成17年1月から18年12月までの2事業年度分の申告に当たり、外貨建等証券投資信託の収益の分配金の2分の1相当額を受取配当等の金額に含めて受取配当等の益金不算入額を計算していた。

しかし、外貨建等証券投資信託の収益の分配金は、その4分の1相当額が受取配当等の金額となる。したがって、受取配当等の金額に含める外貨建等証券投資信託の収益の分配金は、その4分の1相当額として受取配当等の益金不算入額を計算する必要があるのに、これを見過ごしたため、法人税額17年12月期分6,605,700円及び18年12月期分5,221,800円、計11,827,500円が徴収不足になっていた。

相続税・贈与税に関して徴収不足又は徴収過大になっていたものが31事項あった。 この内訳は、相続税については土地建物等の価額に関するもの21事項及びその他に関するもの8事項、贈与税については有価証券の価額に関するもの2事項である。

(ア) 相続税に関するもの

a 土地建物等の価額に関するもの

個人が相続又は遺贈により取得した土地建物等の価額については、相続人は路線価、固定資産税評価額等を基にして計算することとなっている。そして、1区画の宅地については利用の単位ごとに価額を評価することとなっている。また、道路に直接接していない宅地(以下「無道路地」という。)については減額の補正を行って価額を評価することとなっている。

この土地建物等の価額に関して、徴収不足になっている事態が20事項43,945,500円、徴収過大になっている事態が1事項968,400円あった。その主な内容は、土地の価額の評価において、利用の単位が異なる複数の宅地を一つの単位として評価するなどしているのに、これを見過ごしたため、土地の価額を過小のままとしていたものである。

<事例4> 土地の評価を誤っていたもの

納税者Dは、平成18年3月相続分の申告に当たり、相続により取得した6筆の宅地を1区画の貸宅地とし、無道路地の補正等を行って価額を評価していた。

しかし、1区画の貸宅地としていた宅地はそれぞれ貸家建付地、自用地及び貸宅地として利用され、また、公道二路線や被相続人の公道に面した自用地に接していた。したがって、6筆の宅地は利用単位ごとに評価すべきであるのに評価していなかったこと、また、無道路地の補正ができないのに補正を行っていたなどのことから課税価格が過小となっているのに、これを見過ごしたため、相続税額14,195,500円が徴収不足になっていた。

b その他に関するもの

上記aのほか、有価証券の価額、相続税額の加算等に関して、徴収不足になっている事態が5事項57,357,600円、徴収過大になっている事態が3事項22,483,300円あった。

(イ) 贈与税に関するもの

個人が贈与により財産を取得した場合には、その取得した財産に対し贈与税を課することとなっている。そして、取得した財産の価額は、贈与により取得した時の時価とされている。

この贈与税に関して、徴収不足になっている事態が2事項5,825,200円あった。その内容は、取引相場のない株式等の価額の計算を誤っているのに、これを見過ごしたため、株式等の価額を過小のままとしていたものである。

消費税に関して徴収不足又は徴収過大になっていたものが24事項あった。この内訳は、課税売上高の計上に関するもの10事項及びその他に関するもの14事項である。

(ア) 課税売上高の計上に関するもの

事業者は、課税の対象となる国内において行った資産の譲渡及び貸付け並びに請負等の役務の提供に係る収入金額を課税売上高に計上することとなっている。

この課税売上高の計上に関して、徴収不足になっている事態が9事項14,217,100円、徴収過大になっている事態が1事項3,821,800円あった。その主な内容は、事業者が事業用建物を譲渡しているのに、課税資料の収集・活用が的確でなかったため、課税売上高を過小のままとしていたものである(後掲

参照)。

<事例5> 事業用建物の譲渡収入を課税売上高としていなかったもの

納税者Eは、平成18年1月から12月までの課税期間分の申告に当たり、資産の貸付けによる収入金額のみを課税売上高としていた。

しかし、同人の申告所得税の申告書に添付された書類等によれば、同人は18年11月に事業の用に供していた建物を譲渡している。この譲渡は事業用資産の譲渡に該当することから、当該譲渡に係る収入金額等を課税売上高に計上する必要があるのに、上記の申告書に添付された書類等の活用が的確でなかったため、消費税額3,539,500円が徴収不足になっていた。

(イ) その他に関するもの

上記(ア)のほか、課税仕入れに係る消費税額の控除等に関して、徴収不足になっている事態が11事項13,047,200円、徴収過大になっている事態が3事項5,831,246円あった。

これらの徴収不足額及び徴収過大額を国税局等別に示すと次のとおりである。