| 検査対象 | 内閣府(金融庁)、預金保険機構、株式会社整理回収機構 |

| 回収業務の実施主体 | 株式会社整理回収機構(平成11年3月以前は株式会社住宅金融債権管理機構) |

| 事業の根拠 | 特定住宅金融専門会社の債権債務の処理の促進等に関する特別措置法 (平成8年法律第93号)等、一般会計予算(平成8年度) |

| 事業の概要 | 特定住宅金融専門会社から譲り受けた貸出金債権等の回収等を行う業務 |

| 回収の対象となる資産 | 株式会社整理回収機構が特定住宅金融専門会社から譲り受けた貸出金債権等の資産 6兆1129億円(うち貸出金債権4兆6558億円) |

| 二次損失の2分の1の合計額が回収益の合計額を上回った額の累計 | 3850億円(平成21年度末) |

国は、平成8年6月に、住宅金融専門会社7社(以下「特定住専」という。)の債権債務の処理を促進することにより、我が国の信用秩序の維持及び国民経済の健全な発展に資することなどを目的として特定住宅金融専門会社の債権債務の処理の促進等に関する特別措置法(平成8年法律第93号。以下「住専法」という。)を制定した。そして、特定住専からその貸出金債権等の資産を譲り受けその回収、処分等を行う住専法上の債権処理会社として、8年7月に、株式会社住宅金融債権管理機構(以下「住管機構」という。)が設立された。

また、同年9月に、株式会社東京共同銀行(破綻した2信用組合の救済金融機関として7年1月に設立)が株式会社整理回収銀行に改組され、預金保険法(昭和46年法律第34号)の規定に基づき預金保険機構との間で「整理回収業務に関する協定」を締結し、預金保険機構からの委託を受けて同機構に代わり破綻金融機関等から資産を買い取るとともに、同協定に基づいて、買い取った資産の管理及び処分を行うなどの業務を実施することとなった。

その後、11年4月に、住管機構が株式会社整理回収銀行を吸収合併して株式会社整理回収機構(以下「整理回収機構」という。)が発足した(資本金2120億円、預金保険機構の全額出資)。そして、整理回収機構は、住専法上の債権処理会社として、特定住専から譲り受けた貸出金債権等(以下「住専債権等」という。)について、その回収、処分等に係る業務(以下「債権回収等業務」という。)を引き続き実施している。

なお、整理回収機構は、住専法及び預金保険法の規定に基づき、合併前の両会社の業務に係る経理をそれぞれ区分し、特別の勘定を設けて整理することとされている(以下、このうち、住管機構の業務に係る経理を整理する勘定を「住専勘定」という。)。

預金保険機構は、住専法の規定に基づき、8年6月に特定住宅金融専門会社債権債務処理勘定(以下「預金保険機構住専勘定」という。)を設け、同年7月に国から預金保険機構出資金50億円の交付を受けた。また、預金保険機構住専勘定では、国から預金保険機構基金補助金6800億円(注1)

を、また、日本銀行から拠出金1000億円を受けるとともに、特定住専に対する出資者又は貸付債権者等であった関係金融機関等の拠出により1兆0070億円の金融安定化拠出基金が設けられた。そして、上記の日本銀行からの拠出金1000億円及び金融安定化拠出基金のうちの1000億円が、住管機構の設立の際に預金保険機構が出資した出資金2000億円の財源に充てられた。

8年10月に、整理回収機構(当時は住管機構)は、特定住専が保有していた資産を6兆1129億円(うち貸出金債権は4兆6558億円)で取得し、同時に取得した一部の負債の額184億円を差し引いた6兆0944億円をその対価として特定住専に支払った。対価の財源には23年12月を返済期限とし預金保険機構が債務保証を付した関係金融機関等からの借用金5兆7944億円等が充てられた。

そして、上記の6兆0944億円の対価では賄えなかった特定住専の損失6兆4993億円(一次損失)の処理については、整理回収機構は、国からの預金保険機構基金補助金を財源に預金保険機構から交付された助成金6800億円(注1)と関係金融機関等から贈与された5300億円との合計額1兆2100億円を特定住専に対して支援金として交付するとともに、関係金融機関等が特定住専に対する5兆2893億円の債権を放棄した。

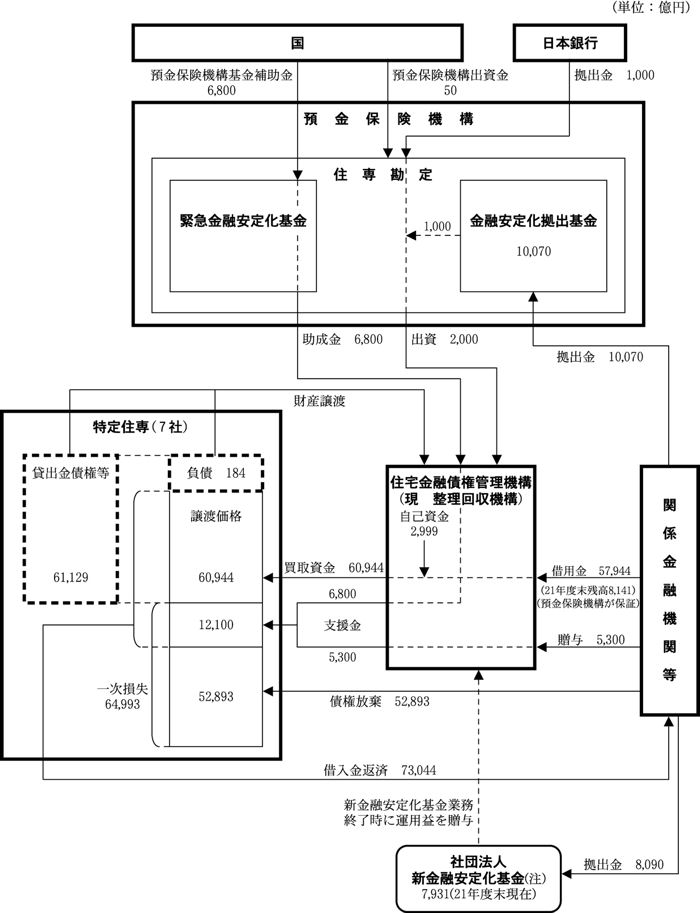

これら特定住専の債権債務の処理に係る資金等の流れは図1のとおりである。

図1 特定住専の債権債務の処理に係る資金等の流れ

整理回収機構は、住専法の規定に基づいて、住専債権等の回収、処分等を15年以内を目途として完了するとした処理計画を作成して、これについて8年12月に預金保険機構の承認を受けている。整理回収機構は、この処理計画に基づいて住専債権等に係る債権回収等業務を実施しており、この業務を住専勘定で経理している。住専債権等の譲受けの対価の財源には預金保険機構が債務保証している関係金融機関等からの借用金5兆7944億円(21事業年度末現在8141億円)等が充てられたが、当該借用金の返済期限は23年12月となっている。

整理回収機構は、各年度において、個別の住専債権等ごとの回収益(注2)

の合計額が個別の住専債権等ごとの二次損失(注3)

の2分の1の額の合計額を上回る場合、その上回る額を預金保険機構に納付金として納付し、預金保険機構は同額を国庫に納付することとされている。反対に、二次損失の2分の1の額の合計額が回収益の合計額を上回る場合、これに伴って生ずる整理回収機構及び預金保険機構の資金の不足の一部を補うため、国は住専法第24条の規定に基づき、予算で定める金額の範囲内において、預金保険機構に対しその上回る額の補助金を交付することができ、預金保険機構はこの補助金の額の範囲内で整理回収機構に対し住専法第8条の規定に基づく助成金(以下「損失補てん助成金」という。)を交付することができるとされている。この際、整理回収機構は、預金保険機構に対して損失補てん助成金の交付の申請を行うこととされている。

一方、各年度で生じた二次損失のうち損失補てん助成金の対象とならない残りの2分の1の額については、整理回収機構の円滑な業務の遂行のために、預金保険機構は整理回収機構に対し住専法第10条の規定に基づき金融安定化拠出基金から助成金(以下「基金助成金」という。)を交付することができるとされている。そして、「住専処理方策の具体化について」(平成8年1月30日閣議了解)によると、その財源には金融安定化拠出基金の運用益を活用するなどとされている。

本院は、これまでに、平成8年度決算検査報告において特定住専に係る債権債務の処理について、13、14、18各年度の決算検査報告において住専債権等の回収状況等について、それぞれ掲記してきたところである。このうち平成18年度決算検査報告においては、住専債権等について、14年度以降二次損失の2分の1の額の合計額が回収益の合計額を上回っている状態が続いていること、そのため、預金保険機構の損失補てん助成金の対象、ひいては国の補助金の対象となりうる額(以下「損失補てん助成金となりうる額」という。)の累計額は18年度末で2752億円まで累増していること、整理回収機構が住専債権等の譲受けのための資金として関係金融機関等から借り入れた借用金の返済期限は23年12月に迫っていることなどを記述している。

そこで、今年次の検査においては、住専債権等について上記借用金の返済期限23年12月が迫っていることを踏まえ、合規性、経済性、有効性等の観点から、以下の点に着眼して検査した。

〔1〕 整理回収機構における住専勘定の財務の状況はどのように推移し、どのような要因が損益に影響を与えているか。

〔2〕 23年12月を目途として回収、処分等を完了することとされている住専債権等の回収状況はどのように推移し、貸出金債権の状況はどのようになっているか。また、債権回収等業務は、公正性、透明性等を確保して効率的に実施されているか。

〔3〕 23年12月までの住専債権等の処理に向けてどのような課題があるか。また、その取組状況はどのようになっているか。

本院は、計算証明規則(昭和27年会計検査院規則第3号)に基づき整理回収機構等から本院に提出された財務諸表等について書面検査を行うとともに、整理回収機構本部等において、債権回収等業務に係る関係資料等により会計実地検査を行った。また、金融庁、預金保険機構、整理回収機構等において、23年12月までの住専債権等の処理に向けた取組状況等について、関係資料等の提出を受け、説明を聴取するなどして会計実地検査を行った。

ア 住専勘定の決算

(ア) 資産、負債及び純資産

資産及び負債の状況を、11事業年度(以下、事業年度を「年度」という。)(発足年度)と21年度とで比較してみると、表1のとおり、資産が81.4%、負債が78.1%それぞれ減少している。

主な項目別の変化をみると、貸出金が84.0%減少しているが、他方で貸倒引当金は、3.3%増加している。また、基金助成金の未収入金(以下「未収助成金」という。)は、11年度では673億円であったが、21年度では4605億円に増加している(後記オ参照

)。

| \ | 資産 | 負債 | ||||

| うち貸出金 | うち未収助成金 | うち貸倒引当金 | うち借用金 | |||

| 平成11年度(A) | 39,133 | 26,314 | 673 | △1,780 | 37,397 | 36,729 |

| 21年度(B) | 7,259 | 4,192 | 4,605 | △1,841 | 8,160 | 8,141 |

| 増△減率 ((B)−(A))/(A) |

△81.4 | △84.0 | 583.7 | 3.3 | △78.1 | △77.8 |

また、純資産の状況をみると、21年度では、資本金2000億円に対して欠損金が2900億円計上されていて、900億円の債務超過となっている。欠損金については、16年度に最大の4812億円となっていたが、その後減少してきている。

(イ) 損益

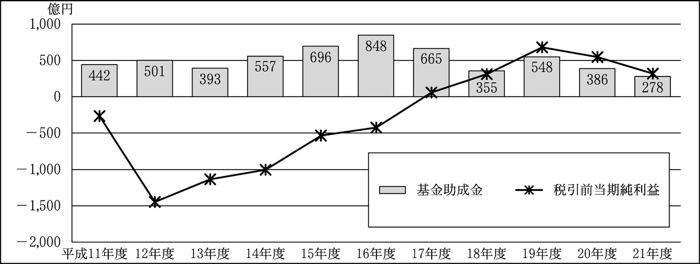

11年度以降の損益(税引前当期純利益)の推移をみると、図2のとおり、13年度以降損失の額が減少していて、17年度以降は利益が計上されている。

そして、9年度以降の毎年度において、基金助成金により損失の一部が補てんされており、収益として計上されている。その額を11年度以降について示すと図2のとおりとなっており、16年度には最大の848億円、21年度には最小の278億円となっている。一方、納付金は、8年度から13年度までの各年度及び16年度(注4)

に累計で35億円発生している。

図2 住専勘定の損益(税引前当期純利益)の推移(平成11年度〜21年度)

イ 住専勘定における基金助成金を除く損益の状況

21年度の損益では、経常収益395億円のうち278億円(経常収益の70.3%)が基金助成金による収益となっていることから、実質的な損益を明らかにするために、基金助成金を除いた損益の内訳をみると、表2のとおりとなっている。収益のうち最も額の大きな項目は貸出金利息(経常収益)、これに次いで額の大きな項目は貸倒引当金戻入益(特別利益)となっており、費用のうち最も額の大きな項目は借用金利息(経常費用)となっている。そして、経常収益から基金助成金を除いた実質的な経常収益の額(117億円)は経常費用の額(159億円)を下回る状況となっている。

| 収 益 |

経常収益(C〜Eの計:117億円)(A) | 特別利益(F+G)(B) | 計 (A+B) (H) |

||||||||

| 貸出金利息(C) | 債権取立等益(D) | その他の経常収益(E) | 貸倒引当金戻入益(F) | その他の特別利益(G) | |||||||

| 金額 | (C/H) | 金額 | (D/H) | 金額 | (E/H) | 金額 | (F/H) | 金額 | (G/H) | 金額 | |

| 97億円 | 49.1% | 14億円 | 7.1% | 5億円 | 2.8% | 72億円 | 36.7% | 7億円 | 4.0% | 198億円 | |

| 費 用 |

経常費用(K〜Nの計:159億円)(I) | 特別損失 (J) |

計 (I+J) (O) |

||||||||

| 借用金利息(K) | 営業経費等(L) | 貸出金償却(M) | その他の経常費用(N) | ||||||||

| 金額 | (K/O) | 金額 | (L/O) | 金額 | (M/O) | 金額 | (N/O) | 金額 | (J/O) | 金額 | |

| 60億円 | 38.0% | 47億円 | 29.6% | 4億円 | 2.5% | 47億円 | 29.6% | 0億円 | 0.1% | 159億円 | |

| 基金助成金を除く経常利益((A)−(I):△42億円) | / | ||||||||||

| 差引 ((H)−(O):38億円) | |||||||||||

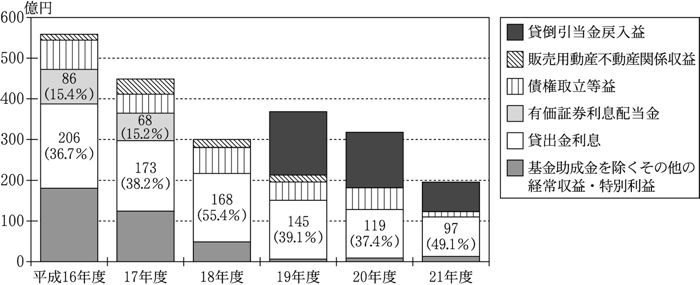

基金助成金を除く損益(注5) について16年度以降の推移をみると、図3のとおり、収益では、貸出金利息が各年度を通じて36.7%から55.4%と他の項目と比較して高い割合を占めており、また、16年度では15.4%と高い割合を占めていた有価証券利息配当金が18年度以降大幅に減少している。費用では、16年度に計上されていた多額の貸倒引当金繰入と債権売却損が急激に減少しており、特に貸倒引当金繰入については、19年度以降、貸倒引当金戻入益(特別利益)に転じている。

図3 住専勘定における基金助成金を除く損益の内訳の推移(平成16年度〜21年度)

(収益)

(費用)

ウ 住専勘定における貸倒引当金及びその損益への影響

21年度の貸倒引当金は1841億円となっており、貸出金残高(簿価)4192億円の約4割強にまで達している。

整理回収機構が計上している貸倒引当金には、個別貸倒引当金と一般貸倒引当金の2種類がある。

個別貸倒引当金は、住専債権等のうち、銀行取引停止処分や法的手続の申立てがなされたり、債務超過の状態が相当期間継続し事業の好転が見込めない状況となったりなどしている債務者に係る債権や未収金等について、不動産担保の評価額等から回収可能額を見積もり、その結果決算時点で回収不能と判断される金額相当(以下「回収不能見込額」という。)を計上している。

また、一般貸倒引当金は、上記の個別貸倒引当金の対象となっていない債権や未収金等(以下「一般貸倒引当金対象債権」という。)の全額について、過去3年間の貸倒実績から算出した1年間の予想損失率(以下「引当率」という。)を乗ずるなどして算定した金額を計上している。

そして、整理回収機構は、個別貸倒引当金を引き当てた債権(以下「個別貸倒引当金対象債権」という。)については、特段の事情がない限り一般貸倒引当金対象債権への区分の変更は行わない取扱いとしている。

これらの貸倒引当金については、毎決算(中間)期ごとに、前期末の計上額を全額取り崩して、一般貸倒引当金については引当率を、個別貸倒引当金については前期末に計上した債権に係る回収不能見込額をそれぞれ見直した上で、当期末に改めて必要額を繰り入れている。

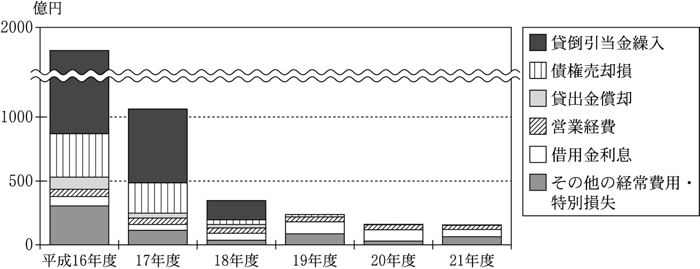

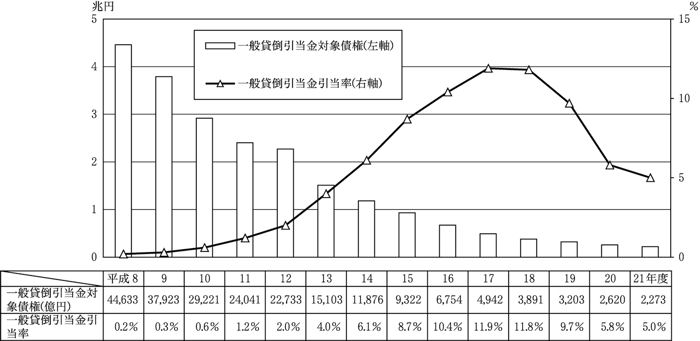

(イ) 貸倒引当金の損益への影響

貸倒引当金の引当状況の推移をみると、図4のとおり、一般貸倒引当金については、一般貸倒引当金対象債権が減少を続けている中、引当率は、過去3年間の貸倒実績が減少したことに伴い、17年度をピークに上昇から下降に転じている。このため、当期末の繰入額は前期末の繰入額を下回り、貸倒引当金戻入益が生じている。

図4 住専勘定における一般貸倒引当金の引当状況の推移(平成8年度〜21年度)

個別貸倒引当金については、17年度以降個別貸倒引当金対象債権が減少している中、個別貸倒引当金対象債権に対する個別貸倒引当金の引当割合は17年度をピークに上昇から下降に転じている。個別貸倒引当金の取崩しでは、その性質上、貸出金の貸倒損失等に充当するために行う取崩し(以下「目的取崩し」という。)が占める割合が大きい。21年度における個別貸倒引当金の取崩し等の状況をみると、表3のとおり、個別貸倒引当金の減少の大半は目的取崩しが占めており、これは貸出金償却等と損益計算上相殺されるが、一方、回収等や不動産担保の評価額の見直し等に伴う回収不能見込額の減少による取崩し(以下「洗替取崩し」という。)等の額が新規の個別貸倒引当金繰入の額を上回ったことから、貸倒引当金戻入益が生じている。

| 平成21年3月末残高 (A) |

目的取崩し (B) |

貸倒引当金繰入(△)又は貸倒引当金戻入益 | 22年3月末残高 (A)+(B)+(E) |

||

| 洗替取崩し等 (C) |

新規の繰入 (D) |

(C)+(D) (E) |

|||

| △2269億円 | 507億円 | 93億円 | △59億円 | 34億円 | △1726億円 |

このようなことから、前記イで記述したとおり、19年度以降、大幅な貸倒引当金戻入益が生じている。

そして、住専勘定では、住専債権等の一部又は全部が貸倒れ等により回収不能となって損失が生じた場合、当該損失は二次損失として、その2分の1の額が損益計算上基金助成金により補てんされている。

このため、貸倒引当金については、住専債権等の回収、処分の進ちょくにより、債権の回収等が行われた場合は洗替取崩し等による戻入益として、貸倒損失等が発生した場合はこれに伴いその損失の2分の1が基金助成金として、いずれの場合にも収益に振り替わることとなる。

エ 住専勘定の財務の特徴

住専勘定においては、その業務を開始した経緯等から、上記イ及びウのとおり、貸出金に対する貸倒引当金の割合が高く、貸倒引当金繰入と貸倒引当金戻入益が損益を大きく左右している。このため、貸倒リスク(債務者の財務状況や事業環境の悪化等により元本又は利息の全部又は一部が回収できなくなる不確実性)が損益に大きく影響する構造となっている。

また、納付金、基金助成金及び損失補てん助成金の算定対象となる回収益及び二次損失(以下「納付・助成対象」という。)を除いた損益においては、借用金利息及び営業経費等の経常費用を貸出金利息等の収益で賄っている。このうち、借用金の金利は「住専処理に係る基本協定」(平成8年8月)に基づき「TIBOR(東京銀行間取引金利)(3か月)+0.125%」と定められており、短期の変動金利となっている。そして、21年度の借用金残高は、貸出金残高4192億円に対して8141億円となっている。このため、市中金利等の動向が損益に影響する構造となっている。

住専勘定においては、17年度以降損益の改善がみられるものの、損失補てん助成金の交付を受けるなどしなければ、2900億円(21年度末)の欠損金を短期に解消するのは困難な状況にある。損失補てん助成金について、整理回収機構は、関係金融機関等からの借用金の返済期日(23年12月)が未到来であり、住専勘定において資金繰りに問題が生ずるような状況になっていないことから、預金保険機構に対して交付の申請を行っていない。

住専債権等の回収、処分等を完了した後、住専勘定は廃止され、残余財産については、住専勘定に対して全額出資している預金保険機構住専勘定に帰属することになっている。そして、住専法の規定により、残余財産のうちの50%(金融安定化拠出基金を財源として住管機構への出資金に充てた金額の当該出資金の総額に占める割合)を金融安定化拠出基金に充てることとされている。

また、出資金のうち日本銀行が拠出した1000億円については、住専勘定を廃止し残余財産が確定した後、預金保険機構が日本銀行に返還することとされている。

預金保険機構住専勘定は21年度末で4327億円の欠損金を抱え債務超過となっている。これは、整理回収機構が預金保険機構に交付の申請をした基金助成金の額が金融安定化拠出基金の運用益の額を上回っているため、当該上回っている額を未払金(整理回収機構では未収助成金)として計上していることによるものである。この預金保険機構住専勘定は、住専法の規定により、住専勘定に係る残余財産の整理等の手続を終えたときは廃止されることとされている。

ア 住専債権等の回収等の状況

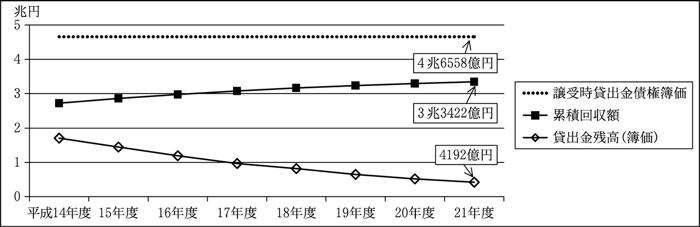

住専債権等は前記のとおり、8年10月に特定住専から譲り受けたものであるが、そのうち貸出金債権についてはなお回収が完了していない貸出金が4192億円ある。14年度以降の貸出金債権の累積回収額の推移等の状況を示すと、図5のとおり、21年度末の貸出金残高(簿価)4192億円は、譲受時貸出金債権簿価4兆6558億円と比較して9.0%にまで減少している。

図5 住専債権等のうち貸出金債権の累積回収額及び貸出金残高(簿価)の推移(平成14年度〜21年度)

イ 21年度末における住専勘定の貸出金債権の状況

整理回収機構(譲受時は住管機構)は、特定住専が保有していたすべての資産を譲り受けたことから、住専債権等の中には、約定のとおり返済を行っている債権が多く含まれている。そして、整理回収機構は、住専債権等について、約定どおり返済を行っている債権及び3か月未満の延滞債権(以下、これらを合わせて「正常債権」という。)と3か月以上の延滞債権(以下「延滞債権」という。)とに区分して管理している。

21年度末の貸出金について、当該債務者に対する貸出金の全部又は一部が延滞債権となっている債務者(以下「延滞先」という。)に係るものとそれ以外の債務者(以下「非延滞先」という。)に係るものとに区分して内訳を示すと、表4のとおり、貸出金債権4192億円のうち、非延滞先の債権は金額で2485億円、金額割合で59.2%となっている。

| 区分 | 合計(A) | 非延滞先(B) | 延滞先(C) | 債務者数割合 (B)/(A) |

金額割合 (B)/(A) |

|||

| 債務者数 | 債権の金額(簿価) | 債務者数 | 債権の金額(簿価) | 債務者数 | 債権の金額(簿価) | |||

| 貸出金債権 | 29,950 | 4,192 | 25,948 | 2,485 | 4,002 | 1,706 | 86.6% | 59.2% |

上記のとおり、貸出金債権のうち非延滞先の債権が金額割合で59.2%となっており、正常債権が貸出金債権の過半を占めている。一方、延滞債権については、その大宗は個別貸倒引当金対象債権であり、個別貸倒引当金の引当割合は高いことから、延滞債権においては回収可能な金額は少ないと思料される。また、延滞債権の中には、反社会的勢力等や社会的弱者に係る債権、担保はないものの小口の任意弁済が続いている債権、相続が生じたものの相続人が判明しない債権等、今後も早期の回収等が困難と見込まれる債権が含まれている。

なお、整理回収機構は、経済合理性の観点から整理回収機構が自ら回収に努めるよりも有利と判断される場合には、貸出金債権の一括売却等による流動化や証券化による回収を行ってきた(住専勘定における実施額(簿価)は21年度末までの合計で4263億円)。しかし、債務者保護の観点から、21年11月以降これを極力抑制することとしており、今後の回収の進ちょくに影響を与える可能性がある。

ウ 正常債権の状況

前記のとおり、住専勘定においては正常債権が貸出金債権の過半を占めていることから、今後の正常債権の回収状況が、住専債権等の回収等に係る損益や二次損失等に大きく影響するものと考えられる。

正常債権はおおむね約定どおりに返済が行われている債権であり、約定に返済期限が定められているため、その回収可能性は、返済完了までの期間における債務者等を取り巻く環境の変化による影響を受ける。すなわち、担保等による保全状況にもよるが、貸倒れのおそれが高まれば貸倒引当金の繰入れや貸倒損失等が発生するおそれが高まる。また、貸出条件が変動金利である場合は、市中金利の変動により貸出金利息が増減し、回収等に係る損益に影響が生じる。

そして、一般的に、返済期間が長期に及ぶほど債務者の財務状況や事業環境の悪化等による貸倒リスクが高まり、また、貸出金と借用金に係る貸出条件によっては、市中金利の変動により貸出金利息で借用金利息等の経費が賄えなくなるおそれ(以下「金利変動リスク」という。)も生ずると考えられる。

22年3月末の正常債権の状況は、以下のようになっていた。

(ア) 正常債権の簿価、元本及び貸倒引当金の状況

正常債権の簿価、元本及び貸倒引当金について22年3月末の状況をみると、表5のとおり、件数は27,508件、簿価残高は2485億円となっていて、簿価は、元本に対して98.7%と高い割合となっており、債権回収益や債権売却益は生じにくい。そして、一般貸倒引当金対象債権が金額(簿価)割合で正常債権全体の86.7%と大宗を占めている。

| 区分 | 合計 (A) |

一般貸倒引当金対象債権 | 個別貸倒引当金対象債権 | |||

| (B) | 割合 (B)/(A) |

(C) | 割合 (C)/(A) |

|||

| 平成22年3月末元本残高 | 件数 | 27,508 | 26,838 | 97.5% | 670 | 2.4% |

| 金額 | (D)2,516 | 2,175 | 86.4% | 341 | 13.5% | |

| 22年3月末簿価残高 | 件数 | 27,508 | 26,838 | 97.5% | 670 | 2.4% |

| 金額 | (E)2,485 | 2,155 | 86.7% | 329 | 13.2% | |

| 元本残高に対する 簿価残高の割合(E)/(D) |

98.7% | / | / | / | / | |

(イ) 正常債権の貸出条件

a 元本の最終返済期限

正常債権27,508件(22年3月末)について、元本の最終返済期限までの期間をみると、表6のとおりとなっていた。元本の最終返済期限が24年1月以降の債権は、件数で24,805件、金額で2441億円となっており、約定どおりの返済が行われると金額割合で98.2%の正常債権が借用金の返済期限である23年12月までに回収が完了しない状況となっている。

また、元本の最終返済期限までの期間が5年を超える債権は、件数で19,899件(件数割合72.3%)、金額で2228億円(金額割合89.6%)あり、このうち20年を超えるものも、件数で1,624件、金額で217億円ある。

これら元本の最終返済期限までの期間が長期に及ぶものについては、債務者の財務状況や事業環境の変化等により、貸倒リスクが顕在化するおそれがある。

| 区分 | 件数 | 金額(簿価) | ||||

| 総数に対する割合 | 総数に対する割合 | |||||

| 総数(平成22年3月末) | 27,508 | 100% | 2,485 | 100% | ||

| 元本の最終返済期限 | 24年1月以降の債権 | 24,805 | 90.1% | 2,441 | 98.2% | |

| 27年4月以降(5年超) | 19,899 | 72.3% | 2,228 | 89.6% | ||

| 32年4月以降(10年超) | 13,333 | 48.4% | 1,656 | 66.6% | ||

| 37年4月以降(15年超) | 6,225 | 22.6% | 816 | 32.8% | ||

| 42年4月以降(20年超) | 1,624 | 5.9% | 217 | 8.7% | ||

b 金利方式

正常債権27,508件(22年3月末)について、金利方式をみると、表7のとおりとなっていた。市中金利の変動の影響を受けない固定金利方式が、件数で8,201件(29.8%)、金額で615億円(24.7%)ある。一方、借用金の金利方式は短期の変動金利となっていることなどから、市中金利が上昇すると、これらに係る金利変動リスクが顕在化するおそれがある。

| 区分 | 件数 | 金額(簿価) | ||||||

| 全体 (A) |

うち元本優先充当方式(B) | 割合 (B)/(A) |

全体 (C) |

うち元本優先充当方式(D) | 割合 (D)/(C) |

|||

| 総数(平成22年3月末) | 27,508 | 8,201 | 29.8% | 2,485 | 615 | 24.7% | ||

| 元本の最終返済期限 | 24年1月以降の債権 | 24,805 | 6,778 | 27.3% | 2,441 | 588 | 24.1% | |

| 27年4月以降(5年超) | 19,899 | 4,627 | 23.2% | 2,228 | 474 | 21.2% | ||

| 32年4月以降(10年超) | 13,333 | 2,680 | 20.1% | 1,656 | 341 | 20.6% | ||

| 37年4月以降(15年超) | 6,225 | 1,133 | 18.2% | 816 | 187 | 23.0% | ||

| 42年4月以降(20年超) | 1,624 | 362 | 22.2% | 217 | 70 | 32.3% | ||

c 返済方式

貸出金の返済に当たっては、通常、元本と利息を合わせて約定返済日に返済することとなるが、月々の返済に支障が生じた債務者等に対しては、元本の回収を優先するため約定により利息の支払を棚上げして、返済額を元本に優先的に充当する方式(以下「元本優先充当方式」という。)を適用しているものがある。

正常債権27,508件(22年3月末)について、返済方式をみると、表8のとおりとなっていた。元本優先充当方式となっているものが、件数で531件、金額で137億円あり、このうち元本の最終返済期限までの期間が5年を超えるものも、金額で62億円ある。

元本優先充当方式を適用すると、当該債権からは当面の利息収入が得られない。また、元本優先充当方式の債権は、当該債権のうちの個別貸倒引当金対象債権の割合が、件数で32.2%、金額で60.7%と、正常債権全体の割合(件数で2.4%、金額で13.2%)と比較して高くなっている。

| 区分 | 件数 | 金額(簿価) | ||||||

| 全体 (A) |

うち元本優先充当方式(B) | 割合 (B)/(A) |

全体 (C) |

うち元本優先充当方式(D) | 割合 (D)/(C) |

|||

| 総数(平成22年3月末) | 27,508 | 531 | 1.9% | 2,485 | 137 | 5.5% | ||

| 元本の最終返済期限 | 24年1月以降の債権 | 24,805 | 421 | 1.6% | 2,441 | 121 | 4.9% | |

| 27年4月以降(5年超) | 19,899 | 237 | 1.1% | 2,228 | 62 | 2.8% | ||

| 32年4月以降(10年超) | 13,333 | 123 | 0.9% | 1,656 | 50 | 3.0% | ||

| 37年4月以降(15年超) | 6,225 | 54 | 0.8% | 816 | 22 | 2.7% | ||

| 42年4月以降(20年超) | 1,624 | 23 | 1.4% | 217 | 14 | 6.7% | ||

エ 正常債権に係る貸出条件の変更の状況

整理回収機構は、事業環境や経済状況の悪化等により月々の返済に支障が生じた債務者等に対して、債務者の保護と貸出金債権の確実かつ安定的な回収の確保を図るため、その申出により、元本の最終返済期限、金利等の貸出条件の変更を行う場合がある。貸出条件の変更の多くは、貸出条件を緩和することなどにより、回収の効率化と極大化を図るためのものとしているが、その反面、元本の回収が長期化したり、利息収入が減少したりすることもある。

住専勘定の正常債権27,508件(22年3月末)のうち、17年6月末以降貸出条件の変更が行われたものは、件数で3,932件(件数割合14.2%)、金額で513億円(金額割合20.6%)となっている。このうち直近1年間では、件数で1,844件(件数割合6.7%)、金額で252億円(金額割合10.1%)となっている。貸出条件の変更の内容は、元本の最終返済期限の延長、金利の引下げ、変動金利から固定金利への変更等が多くなっている。この傾向は、特に、直近1年間で顕著となっている。このように、貸出条件の緩和による元本の最終返済期限までの期間の長期化、金利の低下や固定化等が進んできている。

オ 貸出条件の変更に係る審査の状況

貸出条件の変更は、上記エのとおり、貸出条件の緩和を伴う場合が多く、債権回収等業務の公的な性格を考慮すると、審査に当たっては、その妥当性を債務者の決算や収支状況等により十分に検証した上で、債務者の返済能力の範囲で最大限効率的な回収となるよう努めるとともに、審査の公正性及び透明性を十分に確保する必要がある。

上記を踏まえて、22年3月末における住専勘定の正常債権で、21年度までに貸出条件を変更した簿価残高が5000万円以上の債務者のうち59先を抽出して、条件変更の妥当性の検証状況と根拠資料の徴取状況を検査した。

検査したところ、根拠資料の添付が十分でなく、貸出条件の緩和の妥当性が十分確認できないなどの状況となっていて、審査に係る手続の透明性が十分確保されていないと認められる事態が9先において見受けられた。

上記について事例を示すと次のとおりである。

整理回収機構A支店(平成22年4月以後はBローンセンター)は、18年度に、賃貸用不動産の取得のための事業性ローン債権(22年3月末対顧客残高約1億1000万円)について、貸出条件の変更を行っている。

上記は、約定どおりの返済を行っていた債務者Cが、賃貸用不動産の賃貸収入では返済資金を賄うことが困難であるとしたため、金利の引下げ等を認めたものである。

しかし、上記の審査内容に係る決議書等を検査したところ、債務者Cには上記の賃貸収入以外にも事業等による収入があるとされているのに、これらの収入や将来の返済計画を検証する資料が徴取されておらず、貸出条件の緩和の妥当性が十分確認できない状況となっていた。

貸出条件の変更に係る審査に当たっては、債務者側の協力が十分得られなかったり、審査の期間を十分確保できなかったりする事情も生じうるが、資料の徴取等の徹底を図り、これが困難な場合はその理由を記録するとともに、それらの手続を内部規程等で明確化するなど貸出条件の緩和の妥当性を検証できるような態勢を整備して、審査に係る手続の公正性及び透明性の向上を図る必要がある。なお、整理回収機構では、本院の検査を受けて、22年9月に内部規程等を改正して手続の明確化を図ったが、今後、当該規程等に沿った適切な手続の実施を確保していくことが必要である。

ア 住専債権等の回収、処分等に係る整理回収機構の取組状況

住専債権等の処理については、整理回収機構が、住専法の規定に基づき預金保険機構から承認された処理計画(8年12月承認)に従って15年以内を目途に住専債権等の回収、処分等を完了することとなっており、完了後、住専勘定を閉鎖することになる。整理回収機構は、住専法の規定に基づき、毎年度開始前に当該年度以降2年間について事業計画及び資金計画を預金保険機構に提出し、承認を受けることとなっている。整理回収機構が22年3月に預金保険機構に提出して承認を受けた事業計画及び資金計画においては、23年度中に正常債権を含めた貸出金債権の全額を回収、処分することとしている。しかし、関係者間で住専処理の枠組みが検討されることから、上記の事業計画及び資金計画においては関係金融機関等からの借用金の返済に係る具体的な財源や、23年12月までに回収が完了しない正常債権等の処分に係る具体的な方針については記載していないとしている。

イ 借用金の返済財源と二次損失等の状況

整理回収機構の住専勘定においては、21年度末に2900億円の欠損金が計上されていて、純資産の額は900億円の債務超過となっており、負債のうち借用金の残高は8141億円と資産の総額7259億円を上回っている状況である。したがって、21年度末の決算時点では、仮に貸出金の額から貸倒引当金の額を控除した額で貸出金のすべてを回収、処分したとしても、なお資金が不足する状況である。

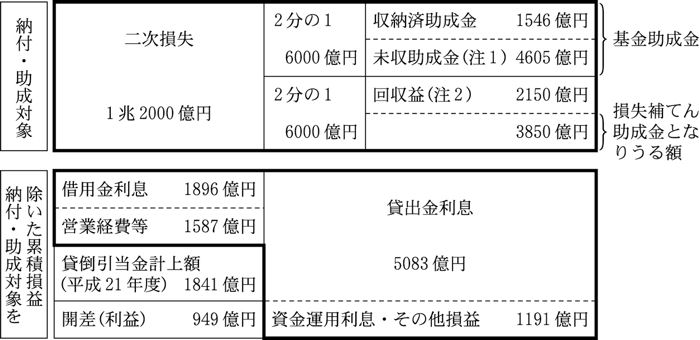

そして、二次損失の状況をみると、21年度末の累計で1兆2000億円となっており、図6のとおり、このうち損失補てん助成金となりうる額は3850億円となっている。一方、納付・助成対象を除いた累積損益において、図6のとおり、利益が949億円生じている。住専債権等の回収等の進ちょくに伴い、二次損失は増加するとしても、貸倒引当金の戻入に伴う貸倒引当金計上額の減少により、納付・助成対象を除いた累積損益において利益が増加することも見込まれる。

図6 二次損失及び累積損益の状況(平成8年度〜21年度)

このほか、前掲図1の(注)のとおり、23年9月の社団法人新金融安定化基金における新金融安定化基金業務の終了に伴い、新金融安定化基金の運用益を繰り入れた第二勘定の準備金(21年度末現在で1562億円)が整理回収機構に贈与されることとされている。

なお、前記オのとおり、整理回収機構の出資金のうち日本銀行の拠出分1000億円については、住専勘定を廃止し残余財産が確定した後、預金保険機構が日本銀行に返還することとされている。また、未収助成金4605億円については、関係金融機関等の拠出金により造成した金融安定化拠出基金の運用益で、その不足分を賄うことは近年の金利動向をみると困難な状況にある。

損失補てん助成金の交付のための国庫補助金については、国は、二次損失によって生ずる整理回収機構及び預金保険機構の資金の不足の一部を補うため、予算で定める金額の範囲内において、預金保険機構に対し補助金を交付することができることとされている。したがって、損失補てん助成金の交付の要否の判断及び交付額については、二次損失の状況と共に、資金の収支の状況等にも左右されることになる。

ウ 23年12月までに回収が完了しない正常債権等の処分及び二次損失の確定

前記のとおり、貸出金の中には、23年12月までに回収が完了しない正常債権が24,805件2441億円含まれており、また、延滞債権の中にも早期の回収等が困難なものも含まれている。

上記債権の処分方法としては、一括売却等を行うことなども考えられるが、債権譲渡に伴う譲渡損や譲渡費用等による損失が貸倒引当金の額を上回れば二次損失が増加するおそれもあることなどから、処分方法の決定に当たっては、事前の資産評価を適切に行うとともに、債務者保護の観点からの慎重な検討も必要である。

また、上記の正常債権等に係る回収、処分が困難となった場合は、関係金融機関等からの借用金に代わる資金の調達や、当該正常債権等から生ずるその後の損失の処理について対策を講ずる必要があると思われる。

エ 預金保険機構及び金融庁の取組状況

上記イ及びウのとおり、23年12月までの住専債権等の処理に向けては、整理回収機構における借用金の返済財源の確保、損失補てん助成金の取扱い、23年12月までに回収が完了しない正常債権等の処分等に係る方策が必要であると思われるが、22年9月末現在では上記に対する明確な処理方針は示されておらず、預金保険機構及び金融庁は、関係省庁、預金保険機構、整理回収機構等の関係者間で検討が行われているところであるとしている。

整理回収機構の住専勘定では17年度以降利益が計上されているものの、いまだ多額の欠損金を抱えている。

そして、その業務を開始した経緯等から、貸出金に対する貸倒引当金の割合が高く、貸倒引当金繰入と貸倒引当金戻入益が損益を大きく左右している。このため、貸倒リスクが損益に大きく影響する構造となっている。

また、納付・助成対象を除いた損益において、借用金利息及び営業経費等の経常費用を貸出金利息等の収益で賄っている。借用金の金利は短期の変動金利となっているため、市中金利等の動向が損益に影響する構造となっている。

住専勘定の21年度末の貸出金残高(簿価)4192億円は、住専債権等の回収、処分等の進ちょくにより8年10月の譲受時貸出金債権簿価4兆6558億円と比較して9.0%にまで減少している。上記の貸出金4192億円のうち非延滞先の債権が金額割合で59.2%となっており、正常債権が貸出金債権の過半を占めている。また、延滞債権の中には早期の回収等が困難と見込まれるものが含まれている。

正常債権2485億円は、元本の最終返済期限までの期間が5年を超えているものが金額割合で89.6%、固定金利方式のものが金額割合で24.7%あるなどの状況となっている。これらについては、債務者の財務状況や事業環境の変化、市中金利の上昇等により、貸倒リスクや金利変動リスクが顕在化するおそれがある。

また、整理回収機構による貸出条件の変更の審査において、貸出条件の緩和の妥当性が十分確認できないなどの状況となっている事態が見受けられたことから、貸出条件の緩和の妥当性を検証できるような態勢を整備して、審査に係る手続の公正性及び透明性の向上を図る必要がある。

整理回収機構の住専勘定においては、21年度末に欠損金が2900億円計上されていて、純資産の額は900億円の債務超過となっており、23年12月が返済期限となっている借用金の返済に要する財源が不足している。一方、二次損失の累計は、21年度末で1兆2000億円に上り、これに対する損失補てん助成金となりうる額は21年度末の累計で3850億円となっている。

また、貸出金4192億円(21年度末)の中には、23年12月までに回収が完了しないと考えられる正常債権2441億円(21年度末)等が含まれており、これらの処分方法の決定に当たっては、事前の資産評価を適切に行うとともに、債務者保護の観点からの慎重な検討も必要である。

したがって、関係省庁、預金保険機構、整理回収機構等の関係者においては、23年12月までの住専債権等の処理に向けて、整理回収機構における借用金の返済財源の確保、損失補てん助成金の取扱い、23年12月までに回収が完了しない正常債権等の処分等に係る方策について、国民負担の最小化の観点から適切な処理方針を検討するとともに、それらの処理方針を適切に開示して国民の理解が得られるように努める必要がある。

本院としては、整理回収機構の財務の状況、債権回収等業務の実施状況等について引き続き検査を行うとともに、今後の住専債権等の二次損失の発生状況に着目しつつ、住専債権等の処理状況等について、引き続き注視することとする。