| 会計名及び科目 | 一般会計 | 国税収納金整理資金 | (款)歳入組入資金受入 (項)各税受入金

|

| 部局等 | 72税務署 | ||

| 納税者 | 102人 | ||

| 徴収過不足額 | 徴収不足額 | 263,974,877円 | (平成18年度〜22年度) |

| 徴収過大額 | 11,396,000円 | (平成20、21両年度) |

源泉所得税、申告所得税、法人税、相続税・贈与税、消費税等の国税については、法律により、納税者の定義、納税義務の成立の時期、課税する所得の範囲、税額の計算方法、申告・納付の手続等が定められている。

納税者は、納付すべき税額を税務署に申告して納付することなどとなっている。国税局等又は税務署は、納税者が申告した内容が適正なものとなっているかについて申告審理を行い、必要があると認める場合には調査を行っている。そして、確定した税額は、税務署が徴収決定を行っている。

平成22年度国税収納金整理資金の各税受入金の徴収決定済額は51兆7336億余円となっている。このうち源泉所得税は12兆5724億余円、申告所得税は2兆5935億余円、法人税は10兆1746億余円、相続税・贈与税は1兆5489億余円、消費税及地方消費税は16兆1056億余円となっていて、これら各税の合計額は42兆9953億余円となり、全体の83.1%を占めている。

本院は、上記の各税に重点をおいて、合規性等の観点から、課税が法令等に基づき適正に行われているかに着眼して、計算証明規則(昭和27年会計検査院規則第3号)に基づき本院に提出された証拠書類等により検査するとともに、全国の12国税局等及び524税務署のうち12国税局等及び99税務署において、申告書等の書類により会計実地検査を行った。そして、適正でないと思われる事態があった場合には、国税局等及び税務署に調査を求めて、その調査の結果の内容を確認するなどの方法により検査を行った。

検査の結果、72税務署において、納税者102人から租税を徴収するに当たり、徴収額が、97事項263,974,877円(18年度〜22年度)不足していたり、5事項11,396,000円(20、21両年度)過大になっていたりしていて、不当と認められる。

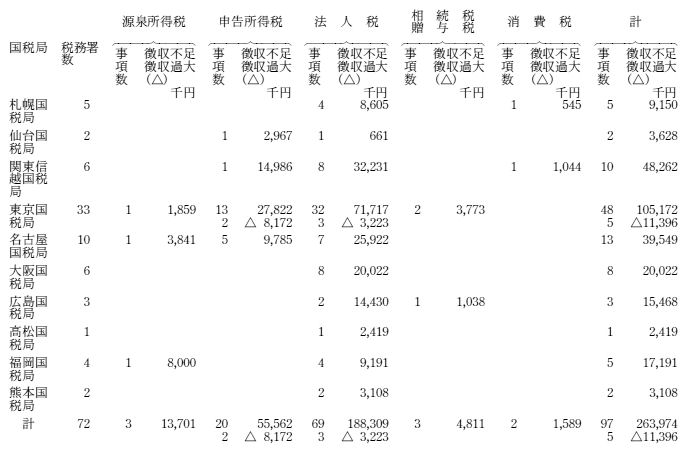

これを、税目別にみると次表のとおりである。

| 税目 | 徴収不足の事項数 |

徴収過大の事項数 | 徴収不足額 | 徴収過大額(△) | |

| 源泉所得税 申告所得税 法人税 相続税・贈与税 消費税 |

3 20 69 3 2 |

− 2 3 − − |

円 13,701,004 55,562,500 188,309,800 4,811,700 1,589,873 |

円 − △ 8,172,500 △ 3,223,500 − − |

|

| 計 | 97 | 5 | 263,974,877 | △ 11,396,000 | |

なお、これらの徴収不足額及び徴収過大額については、本院の指摘により、全て徴収決定又は支払決定の処置が執られた。

このような事態が生じていたのは、前記の72税務署において、納税者が申告書等において所得金額や税額等を誤るなどしているのに、これを見過ごしたり、法令等の適用の検討が十分でなかったり、課税資料の収集・活用が的確でなかったりしたため、誤ったままにしていたことなどによると認められる。

この102事項について、源泉所得税、申告所得税、法人税、相続税・贈与税及び消費税の別に、その主な態様を示すと次のとおりである。

ア 源泉所得税に関するもの

源泉所得税に関して徴収不足になっていたものが3事項あった。これらは、いずれも配当に関するものである。

配当の支払者は、支払の際に、所定の方法により計算した源泉所得税を徴収し、徴収の日の属する月の翌月10日までに国に納付しなければならないこととなっている。また、法人が、自己株式の取得(市場取引による取得等を除く。)に際し、株主に対し金銭等を交付した場合、当該株式に対応する資本金等の額を超える部分の金額は、配当とみなされ、源泉所得税を徴収して、上記の法定納期限までに国に納付しなければならないこととなっている。そして、この法定納期限までに納付がない場合には、税務署は支払者に対して、納税の告知をしなければならないこととなっている。

この配当に関して、徴収不足になっていた事態が3事項13,701,004円あった。その内容は、自己株式の取得による配当とみなされる金額について、法定納期限を経過した後も長期間にわたって源泉所得税が納付されていないのに、課税資料の収集・活用が的確でなかったため、納税の告知をしていなかったものである。

<事例1> 配当に関する源泉所得税について納税の告知をしていなかったもの

A会社は、平成20年10月に株主1名から市場取引等によらないで自己株式40株を取得し、金銭を支払っていたが、これに対する源泉所得税を納付していなかった。

しかし、同会社から提出された20年4月から21年3月までの事業年度分の法人税の申告書等によれば、上記金銭の額は同会社の取得株数40株に対応する資本金等の額を超えている。したがって、この超える部分の金額は配当とみなされ、これに対する源泉所得税が20年11月10日までに納付されていなければならないのに、上記申告書等の活用が的確でなく、この事実を把握していなかったため、納税の告知をしておらず、源泉所得税額8,000,000円が徴収不足になっていた。

イ 申告所得税に関するもの

申告所得税に関して徴収不足又は徴収過大になっていたものが22事項あった。この内訳は、不動産所得に関するもの8事項、事業所得に関するもの6事項及びその他に関するもの8事項である。

(ア) 不動産所得に関するもの

個人が不動産を貸し付けた場合には、その総収入金額から必要経費等を差し引いた金額を不動産所得として、他の各種所得と総合して課税することとなっている。そして、個人が有する減価償却資産の償却費として不動産所得の金額の計算上必要経費に算入する金額は、当該資産について定められた償却の方法に基づいて計算した金額とすることとなっている。

この不動産所得に関して、徴収不足になっていた事態が6事項6,877,900円、徴収過大になっていた事態が2事項8,172,500円あった。その主な内容は、減価償却費の計算を誤って必要経費の額を過大に計上しているのに、これを見過ごしたため、不動産所得の金額を過小のままとしていたものである。

(イ) 事業所得に関するもの

個人が事業を営む場合には、その総収入金額から必要経費等を差し引いた金額を事業所得として、他の各種所得と総合して課税することとなっている。そして、青色申告書の提出について税務署長の承認を受けている事業所得者が、同人の営む事業に専ら従事する生計を一にする親族(以下「青色事業専従者」という。)に対して一定の要件の下に支払った給与については、必要経費に算入することとなっている。

この事業所得に関して、徴収不足になっていた事態が6事項22,136,600円あった。その主な内容は、青色事業専従者に対する給与の必要経費算入についての規定の適用を誤って必要経費の額を過大に計上しているのに、これを見過ごしたため、事業所得の金額を過小のままとしていたものである。

<事例2> 事業所得の必要経費の額を過大に計上していたもの

納税者Bは、平成19年分及び20年分の申告に当たり、事業所得の計算において、青色事業専従者である配偶者に対して給与を支払ったとして、その額を必要経費に算入していた。そして、総収入金額から必要経費等の額を差し引き、事業所得の金額を算出していた。

しかし、同人は、上記の配偶者に対して給与を支払っておらず、支払ったとした給与の額は必要経費に算入することはできない。したがって、このことなどにより事業所得の金額が過小となっていたのに、これを見過ごしたため、申告所得税額19年分8,497,600円及び20年分6,489,200円、計14,986,800円が徴収不足になっていた。

(ウ) その他に関するもの

上記(ア)及び(イ)のほか、譲渡所得、雑所得等に関して、徴収不足になっていた事態が8事項26,548,000円あった。

ウ 法人税に関するもの

法人税に関して徴収不足又は徴収過大になっていたものが72事項あった。この内訳は、法人税額の特別控除に関するもの25事項、受取配当等の益金不算入に関するもの12事項及びその他に関するもの35事項である。

(ア) 法人税額の特別控除に関するもの

法人税額から一定の金額を控除する各種の特別控除が設けられている。このうち、青色申告書を提出する資本金又は出資金の額が3000万円以下の中小企業者等(以下「特定中小企業者等」という。)が特定の機械等を取得して事業の用に供した場合には、その事業年度において、当該事業年度の法人税額の100分の20相当額を限度として、取得価額に一定の割合を乗じた金額を法人税額から控除できることとなっている。

また、青色申告書を提出する法人に損金の額に算入した試験研究費がある場合には、当該事業年度の法人税額の100分の20相当額を限度として、試験研究費に一定の割合を乗じた金額(以下「税額控除限度額」という。)を法人税額から控除できることとなっている。そして、当該事業年度において控除できなかった税額控除限度額があるときには、翌事業年度の試験研究費の額が当該事業年度の試験研究費の額を超える場合において、翌事業年度に繰り越して控除できることとなっている。

この法人税額の特別控除に関して、徴収不足になっていた事態が25事項73,688,300円あった。その主な内容は、次のとおりである。

a 資本金の額が3000万円を超えていて特定中小企業者等に該当しない法人が、特定中小企業者等が機械等を取得して事業の用に供した場合の法人税額の特別控除を行っているのに、これを見過ごしたり、法令等の適用の検討が十分でなかったりしたため、法人税額を過小のままとしていた。

b 試験研究費の額が前事業年度の試験研究費の額を超えていない事業年度において、前事業年度から繰り越した税額控除限度額を誤って控除しているのに、これを見過ごしたため、法人税額を過小のままとしていた。

<事例3> 試験研究費に係る法人税額の特別控除の規定の適用を誤っていたもの

C会社は、平成20年8月から21年7月までの事業年度分の申告に当たり、試験研究費に係る法人税額の特別控除の規定を適用して、同事業年度の税額控除限度額及び前事業年度から繰り越した税額控除限度額を法人税額から控除していた。

しかし、同会社の申告書等によれば、同事業年度の試験研究費の額は、前事業年度の試験研究費の額を超えていないことから、前事業年度から繰り越した税額控除限度額については上記特別控除の規定を適用できず、同事業年度の法人税額から誤って控除していたのに、これを見過ごしたため、法人税額18,636,100円が徴収不足になっていた。

(イ) 受取配当等の益金不算入に関するもの

法人が内国法人から受ける配当等の金額、証券投資信託の収益の分配金のうち内国法人から受ける配当等から成る部分の金額等については、所定の方法により計算した金額を所得の金額の計算上、益金の額に算入しないこととなっている。ただし、証券投資信託のうち特定外貨建等証券投資信託の収益の分配金については、その全額が益金不算入の対象とならないこととなっている。また、法人が支払う負債の利子等がある場合には、当該負債の利子等の額のうち所定の方法により計算した金額を受取配当等の金額から控除して受取配当等の益金不算入額を計算することとなっている。

この受取配当等の益金不算入に関して、徴収不足になっていた事態が12事項46,375,600円あった。その主な内容は、次のとおりである。

a 受取配当等の益金不算入の対象とならない特定外貨建等証券投資信託の収益の分配金を受取配当等の益金不算入額としているのに、これを見過ごしたり、法令等の適用の検討が十分でなかったりしたため、所得の金額を過小のままとしていた。

b 受取配当等の金額から負債の利子等の額を控除しないで受取配当等の益金不算入額を計算しているのに、これを見過ごしたため、所得の金額を過小のままとしていた。

<事例4> 受取配当等の金額から負債の利子等の額を控除しないで受取配当等の益金不算入額を計算していたもの

D会社は、平成19年6月から20年5月までの事業年度分の申告に当たり、受取配当等の全額を益金不算入額としていた。

しかし、同会社の申告書等によれば同事業年度に支払った負債の利子等の額があり、この負債の利子等の額のうち所定の方法により計算した金額を受取配当等の金額から控除して受取配当等の益金不算入額を計算する必要があるのに、これを見過ごしたため、法人税額9,233,200円が徴収不足になっていた。

(ウ) その他に関するもの

上記(ア)及び(イ)のほか、役員給与の損金不算入、同族会社の留保金等に関して、徴収不足になっていた事態が32事項68,245,900円、徴収過大になっていた事態が3事項3,223,500円あった。

エ 相続税・贈与税に関するもの

相続税・贈与税に関して徴収不足になっていたものが3事項あった。この内訳は、相続税については相続税額の加算に関するもの1事項及び有価証券の価額に関するもの1事項、贈与税については土地建物等の価額に関するもの1事項である。

(ア) 相続税に関するもの

個人が相続又は遺贈により財産を取得した場合には、その取得した財産に対して相続税を課することとなっている。そして、財産を取得した者が被相続人の一親等の血族(養子を含む。)及び配偶者以外の者である場合には、所定の方法により算出した金額にその100分の20に相当する金額を加算するなどした金額をその者の相続税額とすることとなっている。ただし、被相続人の孫が養子となっている場合は、当該養子は一親等の血族に含まないものとすることとなっている。また、取得した財産の価額は、相続又は遺贈により取得した時の時価とされている。

この相続税に関して、徴収不足になっていた事態が2事項2,888,700円あった。その内容は、相続により財産を取得した者が被相続人の養子となった孫であることから、相続税額を加算すべきところしていなかったり、取引相場のない株式の価額について時価の算定を誤っていたりしているのに、これを見過ごしたり、法令等の適用の検討が十分でなかったりしたため、相続税額を過小のままとしていたり、株式の価額を過小のままとしていたりしていたものである。

(イ) 贈与税に関するもの

個人が贈与により財産を取得した場合には、その取得した財産に対し贈与税を課することとなっている。そして、取得した財産の価額は、贈与により取得した時の時価とされていて、土地建物等の価額については、路線価、固定資産税評価額等を基にして計算することとなっている。

この贈与税に関して、徴収不足になっていた事態が1事項1,923,000円あった。その内容は、土地の価額について時価の算定を誤っているのに、これを見過ごしたため、土地の価額を過小のままとしていたものである。

オ 消費税に関するもの

消費税に関して徴収不足になっていたものが2事項あった。この内訳は、課税仕入れに係る消費税額の控除に関するもの1事項及び小規模事業者に係る納税義務の免除に関するもの1事項である。

事業者は、課税期間における課税売上高に対する消費税額から課税仕入れに係る消費税額を控除した額を消費税として納付することとなっている。また、基準期間(個人事業者は課税期間の前々年、法人は課税期間の前々事業年度)における課税売上高が1000万円以下の事業者は、課税期間の課税売上げについて納税義務が免除されることとなっている。

この課税仕入れに係る消費税額の控除及び納税義務の免除に関して、徴収不足になっていた事態が2事項1,589,873円あった。その内容は、課税仕入れにならない減価償却費等の額を課税仕入れに係る支払対価の額に計上し控除額が過大となっていたり、基準期間の課税売上高が1000万円を超えていて納税義務が免除されないため申告の必要があったりしているのに、これを見過ごしたため、消費税額を過小のままとしていたり、消費税を課していなかったりしていたものである。

これらの徴収不足額及び徴収過大額を国税局別に示すと次のとおりである。