会計名及び科目

|

一般会計 国税収納金整理資金

|

(款)歳入組入資金受入

|

| (項)各税受入金 | ||

部局等

|

財務本省

|

|

相続財産を譲渡した場合における譲渡所得の課税の特例に係る租税特別措置の概要

|

相続税の課税対象となった土地等が相続開始の日から一定期間内に譲渡された場合に、譲渡所得金額の計算上、相続した全ての土地等に対応する相続税相当額を取得費に加算するなどの方法により所得税額を軽減させる特別措置

|

|

上記の特例の適用を受けている者のうち検査の対象とした人数

|

延べ1,966人(平成21、22両年度)

|

|

上記のうち譲渡していない土地等に対応する相続税相当額を取得費に加算することにより取得費加算額が増加した人数

|

延べ1,691人

|

|

上記の取得費加算額が増加したことによる所得税の減税額(試算額)

|

117億7969万円

|

|

標記について、会計検査院法第36条の規定により、下記のとおり意見を表示する。

租税特別措置(以下「特別措置」という。)は、所得税法(昭和40年法律第33号)、法人税法(昭和40年法律第34号)等で定められた税負担に対して、租税特別措置法(昭和32年法律第26号。以下「措置法」という。)に基づいて、特定の個人や企業の税負担を軽減することなどにより、国による経済政策や社会政策等の特定の政策目的を実現するなどのための特別な政策手段であるとされている。

税の負担を軽減する特別措置として、措置法第39条による相続財産に係る譲渡所得の課税の特例(以下「特例」という。)がある。

資産の譲渡による所得金額(以下「譲渡所得金額」という。)は、資産の譲渡による収入金額(以下「譲渡収入金額」という。)から当該資産の取得費や譲渡に要した費用の額等を控除した金額とされている。

特例は、相続税の課税対象となった相続財産の譲渡が相続の直後に行われる場合、特に相続税納付のために相続財産の譲渡が行われる場合には、当該相続財産に対して課される相続税のほか、値上がり益である譲渡所得金額に対して所得税が相次いで課されることとなるため、この相続税と所得税の負担の調整を図るという趣旨で昭和45年に創設されたものである。そして、特例創設当時の相続税と所得税の負担の調整は、相続開始の日の翌日から一定期間内(注1)

に相続財産の譲渡がなされた場合に、次の計算式のように、相続財産の譲渡所得金額の計算上、譲渡した相続財産に対応する相続税相当額を取得費に加算して譲渡収入金額から控除する(以下、譲渡収入金額から控除される相続税相当額を「取得費加算額」という。)ことによって所得税を軽減させる方法により行われていた。ただし、取得費加算額は、譲渡収入金額から特例の適用がなかったものとした場合の資産の取得費及び譲渡費用の合計額を控除した残額に相当する金額を限度とすることとされた。

| 譲渡所得金額 | = | 譲渡収入金額 − ((取得費+取得費加算額)+譲渡費用等) | |

取得費加算額 |

= |

相続税額 × |

相続税額に係る課税価格の計算の 基礎とされた譲渡した資産の価額 |

|

その者の相続税額に係る課税価格

|

そして、特例創設当時の取得費加算額は、上記のとおり、土地又は土地の上に存する権利(以下「土地等」という。)と土地等以外の資産とに区別することなく、その者に課された相続税額のうち、「譲渡した相続財産に対応する相続税相当額」とされていたが、その後、平成5年度の税制改正において、相続財産である土地等を譲渡した場合における取得費加算額については、次の計算式のように、「譲渡した相続財産に対応する相続税相当額」から「相続した全ての土地等に対応する相続税相当額」に拡大され、譲渡していない土地等に対応する相続税相当額も譲渡収入金額から控除されることとなった(以下、この改正を「5年改正」という。)。なお、既に前年以前に相続財産である土地等を譲渡し、その際に譲渡収入金額から取得費加算額として控除した金額がある場合は、相続した全ての土地等に対応する相続税相当額から当該金額を差し引いた金額を取得費加算額とすることとされた。

取得費加算額 |

= |

相続税額 × |

相続税額に係る課税価格の計算の 基礎とされた全ての土地等の価額 |

|

その者の相続税額に係る課税価格

|

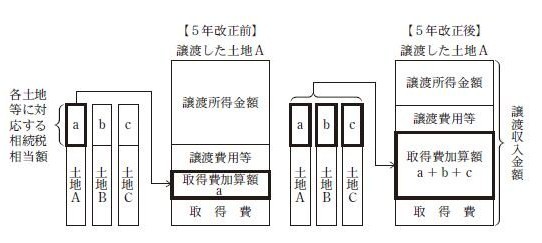

これを概念図で示すと図 のとおりである。

図 5年改正前後における土地等に係る取得費加算額の概要(概念図)

昭和60年代初めから生じた地価の急激な高騰等を背景とした土地税制改革の一環として、平成4年から、土地等に対する相続税の評価割合が地価公示価格の7割程度から8割程度に引き上げられたり、土地等の長期譲渡に係る分離課税の所得税率(以下「譲渡所得税率」という。)が20%(課税所得金額が4000万円超の部分は25%)であったものが30%に引き上げられたりした。この地価の高騰や相続税の評価割合の引上げの影響により、当時は、相続財産の価額のうち土地等の占める割合が70%前後になるとともに、相続等により財産を取得した者が地価が高騰している間に当該財産を譲渡した場合には、資産の値上がりにより譲渡所得金額も増加するため、譲渡所得税率の引上げとも相まって、所得税の負担が著しく増大することとなった。

このような状況の下、従来の相続税と所得税の負担の調整を見直すことが必要となったことから、相続開始後一定期間内に相続財産である土地等を譲渡した場合における所得税の更なる負担の軽減を図るとともに、相続税を物納した場合(注2)

との負担のバランスを図るために5年改正が行われることとなった。

前記地価の高騰は、いわゆるバブル経済が破綻したことや、土地税制改革等の地価抑制のための措置が図られたこともあり沈静化し、地価高騰前の昭和58年の地価公示価格を100とした場合の指数で平成3年には全国平均が199.3であったものが、17年以降は概ね100に戻り、地価は高騰前の水準でほぼ安定的に推移している状況となっている。

また、譲渡所得税率の推移についてみると、前記のとおり4年に譲渡所得税率が30%に引き上げられた後は、地価が下落傾向にあったこともあり、7年以降数次にわたる改正により税率の軽減が図られ、16年に土地の流動性を高め、土地取引の活性化に資する観点から譲渡所得税率が15%に引き下げられて現在に至っている。

一方、前記地価の高騰及びその後の地価の下落に伴い、土地等を譲渡して金銭で相続税を納付することが困難な者が増えたことから、相続税の納付における物納申請者数は、元年度には515人であったものが、4年度には12,778人にまで著しく増加することとなった。その後、地価が高騰前の水準で推移していたり、18年度の税制改正において物納に適さない財産について明確化されたりしたことなどにより、物納申請者数は急減し、22年度においては、448人となっていた。

特例は、昭和45年の制度創設以来、種々の改正を経て現在に至っているが、特に5年改正から20年近くが経過する間に、前記のとおり、地価公示価格が大幅に下落し、近年は高騰前の水準でほぼ安定的に推移していたり、譲渡所得税率が平成16年以降は15%に半減されていたり、さらに、物納申請者数が大幅に減少していたりするなど、特例を取り巻く状況は大きく変化している。

そこで、本院は、有効性等の観点から、特例の適用状況はどのようになっているか、特例による相続税と所得税の負担の調整の状況はどのようになっているか、特例を取り巻く状況の変化は特例の効果にどのような影響を与えているか、特例についてどのような検証がなされているかなどに着眼して検査した。

検査に当たっては、58税務署(注3) において、土地等の譲渡(建物と一体で譲渡したものを含む。)に係る譲渡収入金額が3000万円以上で特例を適用した者(以下「特例適用者」という。)21年分934人及び22年分1,032人、計延べ1,966人を抽出し、所得税確定申告書、相続税申告書等により特例の適用状況等を確認するなどして、また、貴省において、特例の検証状況等についての関係資料の提出を受けるなどして会計実地検査を行った。

検査したところ、次のような事態が見受けられた。

特例適用者延べ1,966人(取得費加算額計1213億8904万余円)について、特例の適用状況を取得費加算額の階層別にみると、表1

のとおり、取得費加算額1億円以上の者は335人(全体に占める割合17.0%)で、これらの者に係る取得費加算額の合計は720億7349万余円(同59.4%)となっていた。

また、取得費加算額を譲渡収入金額から控除したことにより譲渡所得金額が生じなかったため、所得税の負担がなかった者も427人見受けられた。

(単位:人、千円)

| 取得費加算額の階層 | 特例適用者数 (所得税の負担がなかった人数) 〈合計に対する割合〉 |

譲渡収入金額 | 取得費 | 取得費加算額の合計 〈合計に対する割合〉 |

譲渡所得金額 | 所得税額 | ||

| 1000万円未満 | 545 (10) |

1,631 (287) 〈83.0%〉 |

39,012,710 | 5,751,663 | 1,983,248 | 49,315,556 〈40.6%〉 |

27,241,425 | 3,996,894 |

| 1000万円以上5000万円未満 | 705 (122) |

56,834,775 | 6,911,557 | 19,988,761 | 26,727,332 | 3,959,403 | ||

| 5000万円以上1億円未満 | 381 (155) |

47,822,356 | 3,819,371 | 3,819,371 | 14,510,231 | 2,158,282 | ||

| 1億円以上1億5千万円未満 | 158 (58) |

335 (140) 〈17.0%〉 |

31,257,375 | 3,003,856 | 19,127,599 | 72,073,490 〈59.4%〉 |

7,711,177 | 1,133,750 |

| 1億5千万円以上2億円未満 | 63 (33) |

14,772,861 | 1,134,492 | 10,792,001 | 2,430,086 | 360,314 | ||

| 2億円以上 | 114 (49) |

64,711,731 | 7,930,491 | 42,153,889 | 12,764,226 | 1,895,101 | ||

| 合計 | 1,966 (427) 〈100.0%〉 |

254,411,809 | 28,551,431 | 121,389,047 〈100.0%〉 |

91,384,479 | 13,503,747 | ||

ア 取得費加算額の状況

前記特例適用者の取得費加算額1213億8904万余円のうち、土地等に係る取得費加算額は1210億5242万余円となっている。そして、相続した全ての土地等に対応する相続税相当額に対する取得費加算額の割合(以下「加算割合」という。)と、譲渡した土地等に係る相続税評価額(注4) が相続した全ての土地等に係る相続税評価額に占める割合(以下「譲渡割合」という。)の関係をみると、表2‐1 のとおりとなっていた。

表2‐1 加算割合と譲渡割合別の取得費加算額の状況(現行制度)

(単位:人、百万円)

加算割合 \ 譲渡割合 |

25%未満 | 25%以上 50%未満 |

50%以上 75%未満 |

75%以上 | 合計 |

| 人数 取得費加算額 |

人数 取得費加算額 |

人数 取得費加算額 |

人数 取得費加算額 |

人数 取得費加算額 |

|

| 75%以上 | 0 — |

1 2 |

2 12 |

402 4,114 |

597 14,205 |

| 50%以上 75%未満 |

0 — |

1 17 |

3 106 |

188 9,952 |

|

| 25%以上 50%未満 |

5 17 |

7 524 |

44 5,728 |

540 46,333 527(54)

44,536 |

1,369 106,846 |

| 25%未満 | 57 3,242 |

117 9,291 |

139 14,403 53(40)

4,915 |

461 27,306 461(97)

27,306 |

|

| 合計 | 187 13,093 |

1,779 107,959 |

1,966 121,052 1,041(191)

76,758 |

||

すなわち、現行制度では、譲渡していない土地等に対応する相続税相当額も取得費に加算されるため、加算割合が譲渡割合を50ポイント以上上回り、譲渡割合に比べて加算割合が著しく高い者(表2‐1

の太枠内の者)が1,041人(同52.9%)見受けられ、これらの者の土地等に係る取得費加算額は767億5863万余円(同63.4%)となっていた。そして、この中には譲渡所得金額が生じなかった者が191人見受けられた。

これを5年改正前の状況と比較するために、5年改正前の取得費加算額の計算式に基づいて、前記特例適用者の相続税額、相続税額に係る課税価格及び譲渡した土地等に係る相続税評価額を用いて試算すると、取得費加算額は424億5816万余円となる。そして、この試算結果に基づいて、現行制度の場合と同様に、譲渡割合と加算割合の関係をみると、表2‐2

のとおりとなっていた。

表2‐2 加算割合と譲渡割合別の取得費加算額の状況(5年改正前の計算式に基づいて試算)

(単位:人、百万円)

加算割合 \ 譲渡割合 |

25%未満 | 25%以上 50%未満 |

50%以上 75%未満 |

75%以上 | 合計 |

| 人数取得費加算額 | 人数取得費加算額 | 人数取得費加算額 | 人数取得費加算額 | 人数取得費加算額 | |

| 75%以上 | 0 — |

1 2 |

2 12 |

402 3,844 |

597 9,994 |

| 50%以上 75%未満 |

0 — |

1 17 |

191 6,117 |

0 — |

|

| 25%以上 50%未満 |

4 15 |

591 19,930 |

0 — |

0 — 0

— |

1,369 32,464 |

| 25%未満 | 774 12,518 |

0 — |

0 — 0

— |

0 — 0

— |

|

| 合計 | 1,371 32,483 |

595 9,974 |

1,966 42,458 0

— |

||

すなわち、5年改正前の制度では、土地等に係る取得費加算額は、譲渡した土地等に対応する相続税相当額が限度となるため、加算割合が譲渡割合を上回る者はいなくなる。そして、加算割合が譲渡割合を50ポイント以上上回り、譲渡割合に比べて加算割合が著しく高い者は、現行制度の1,041人に対して、5年改正前の取得費加算額の計算式に基づく試算では0人となる。

このように、現行制度においては、相続した土地等を譲渡した場合における譲渡所得金額の計算上、相続した全ての土地等に対応する相続税相当額を控除できることから、5年改正前と比べ、土地等を多く相続してその一部を譲渡した者は取得費加算額が著しく増加している状況が見受けられた。

そこで、この土地等に係る取得費加算額の増加状況について個別にみると、表3

のとおり、相続した土地等の全てを譲渡するなどしたため、取得費加算額が増加しなかった者は275人となっている一方、譲渡していない土地等に対応する相続税相当額を取得費に加算することにより取得費加算額が増加した者は1,691人に上り、特例適用者延べ1,966人の大多数を占めていた。このうち、取得費加算額が1億円以上増加した者182人についてみると、加算割合が譲渡割合を50ポイント以上上回り、譲渡割合に比べ加算割合が著しく高い者は132人と72.5%を占めていた。

| 取得費加算額の増加額 | 特例適用者数(人) | 増加した取得費加算額の合計(千円) | ||

| 増加なし | 275(0) | — | ||

| 1000万円未満 | 470(213) | 1,691 (1,041) |

1,496,459

( 866,832)

|

|

| 1000万円以上5000万円未満 | 734(490) | 20,171,984

(13,473,285)

|

||

| 5000万円以上1億円未満 | 305(206) | 21,335,772

(14,649,069)

|

||

| 1億円以上1億5000万円未満 | 91( 66) | 182 (132) |

21,335,772

( 7,796,081)

|

|

| 1億5000万円以上2億円未満 | 29( 20) | 4,938,210

( 3,385,975)

|

||

| 2億円以上 | 62( 46) | 19,697,272

(14,966,410)

|

||

| 合計 | 1,966(1,041) | 78,594,264

(55,137,655)

|

||

イ 5年改正により増加した取得費加算額の所得税額への影響の状況

アのとおり、5年改正により土地等に係る取得費加算額が著しく増加したことから、取得費加算額の増加による所得税額への影響をみるために、表4

のとおり、5年改正前の制度による所得税額を試算した上で、現行制度における所得税額と比較を行った。

その結果、5年改正前の制度においては、土地等に係る取得費加算額は、譲渡した土地等に対応する相続税相当額が限度となるため、現行制度と比較して785億9426万余円少ない424億5816万余円となり、これにより譲渡所得金額は1699億7579万余円と試算される。そこで、同金額に現行の譲渡所得税率15%を乗ずるなどして所得税額を算出すると252億8343万余円となり、現行制度の所得税額135億0374万余円はこれと比べて117億7969万余円軽減されていることになる。

| 項目 | 現行制度 (A) |

5年改正前 (B) |

開差額 (A−B) |

| 譲渡収入金額 | 254,411,809 | 254,411,809 | — |

| 取得費 | 28,551,431 | 28,551,431 | — |

| 土地等に係る取得費加算額 | 121,052,427 | 42,458,163 | 78,594,264 |

| 譲渡費用等 | 13,437,239 | 13,437,239 | — |

| 譲渡所得金額 | 91,384,479 | 169,975,792 | △

78,591,312

|

| 所得税額(現行税率) | 13,503,747 | 25,283,437 | △

11,779,690

|

納税者Aは、平成22年分の所得税の申告に当たり、相続した全ての土地に係る相続税評価額の42.5%に相当する土地を譲渡して、相続した全ての土地に対応する相続税相当額5億4562万余円を取得費加算額として譲渡収入金額から控除するなどして譲渡所得金額を7596万余円、所得税額を1039万余円としていた。

一方、5年改正前の取得費加算額の計算式に基づき試算すると、取得費加算額が2億3199万余円となることから、譲渡所得金額が3億8958万余円、所得税額が5743万余円となり、5年改正の結果、所得税の負担が4704万余円軽減されていることになる。

以上のア及びイのとおり、現行制度の下で土地等を多く相続した者の中に所得税額が著しく軽減されている者が見受けられた。

ア 土地等の相続税評価額の状況

5年改正の背景となった地価の高騰は、前記のとおり、5年改正以降沈静化し、17年以降の地価は高騰前の水準で安定的に推移している状況である。

そして、土地等の相続税評価額についてみても、地価の下落とその後の相続税の課税最低限の見直しなどにより、相続税の申告のあった相続全体で、5年には13兆円を超えていたものが、年々減少し、17年以降は5兆5000億円程度で推移している(22年においては5兆5332億余円)。また、相続財産全体に占める土地等の評価額の割合も、5年には72.8%であったが、17年以降は50%程度で推移しており(22年においては48.3%)、5年改正時点から大きく状況が変化している。

イ 税率改正による所得税額の負担の状況

譲渡所得税率は、前記のとおり、5年改正時には30%であったが、7年以降数次にわたり軽減され、16年には15%に引き下げられている。この譲渡所得税率の引下げによる所得税額の負担の状況の変化をみるために、表4 の現行制度における譲渡所得金額913億8447万余円に5年改正前の譲渡所得税率30%を乗じて5年改正前の所得税額を試算すると274億1534万余円となり、現行制度の所得税額135億0374万余円はこれと比べて139億1159万余円軽減されていることになる。

ウ 物納により非課税とされる所得税額の状況

5年改正は、相続財産である土地等を物納した場合と譲渡した場合における所得税の負担のバランスを図ることも目的の一つとして行われているが、前記のとおり、相続税の物納申請者数はその後急減している状況にある。そこで、物納により非課税とされる所得税額の状況をみるために、5年度の土地等に係る物納許可額5815億余円に当時の譲渡所得税率30%を乗じて非課税とされる所得税額を試算すると1744億余円となる。一方、22年度の土地等に係る物納許可額273億余円に現行の譲渡所得税率15%を乗じて非課税とされる所得税額を試算すると41億余円となり、譲渡所得税率が半減したことを考慮しても、物納により非課税とされる所得税額は著しく減少している状況である。

以上の(1)から(3)までの状況を踏まえると、所得税の更なる負担の軽減や相続税を物納した場合との負担のバランスを図るために行われた5年改正による相続税と所得税との更なる負担の調整は、特例を取り巻くその後の状況が大きく変化した結果、その必要性が著しく低下していると認められる。

特別措置は、国による特定の政策目的を実現するなどのための特別な政策手段であるとされていることから、その効果等を不断に検証する必要がある。そして、その検証には、特別措置を要望する省庁が、その新設、拡充等を希望する要望書等を財務省に提出する際に特別措置による減収見込額を提示することなどにより行うものと、「行政機関が行う政策の評価に関する法律」(平成13年法律第86号)に基づいて行う政策評価がある。

特例は、相続税と所得税の負担を調整することを目的として、政府税制調査会における相続税納付のための財産処分に関わる相続税と所得税の負担の在り方についての議論を踏まえて設けられたものであることから、上記のような要望省庁による検証は行われないため、貴省において検証を行うことになる。

また、平成22年度税制改正大綱(平成21年12月22日閣議決定)において、特例のような特定の政策目的により税負担の軽減等を行う特別措置については、22年度税制改正から始まる4年間で抜本的に見直すこととされている。

しかし、前記のとおり特例を取り巻く状況が既に大きく変化しているのに、貴省において、特例の効果等の検証が行われていない。

前記のように特例を取り巻く状況が大きく変化した結果、5年改正による相続税と所得税の更なる負担の調整は、その必要性が著しく低下しているのに、特例に対する検証が行われないまま、現行制度の下で土地等を多く相続した者の中に所得税額が著しく軽減されている者が見受けられるなどの事態は、特例が本来の趣旨に沿って有効に機能しているとは認められず、改善の要があると認められる。

このような事態が生じているのは、前記のとおり、特例を取り巻く状況が大きく変化し、5年改正による相続税と所得税の更なる負担の調整の必要性が著しく低下しているのに、貴省において、その見直しを行うための検証が十分行われていないことによると認められる。

平成24年度税制改正大綱(平成23年12月10日閣議決定)において、租税特別措置等は、公平性という基本原則の例外となるものであることから、時代の変化も踏まえながら不断に見直していく必要があるとされている。したがって、特例のようにいわゆるバブル経済期の地価高騰に伴う納税環境に配慮する観点等から改正された特別措置については、その後の社会経済情勢の変化を踏まえ、有効かつ公平に機能しているかを不断に検証することが求められる。

ついては、5年改正から長期間が経過し、特例を取り巻く状況が大きく変化していることを踏まえ、貴省において、特例が有効かつ公平に機能しているかの検証を行った上で、特例について、相続財産の処分が相続の直後に行われる場合、特に相続税納付のために相続財産の処分が行われる場合における相続税と所得税の負担の調整という本来の趣旨に沿ったより適切なものとするための検討を行うなどの措置を講ずるよう意見を表示する。