日本銀行は、日本銀行法(平成9年法律第89号)に基づき、通貨及び金融の調節として、国債等の買入れを行うなどして金融機関等に資金を供給したり、日本銀行が振り出す手形等の売却を行って金融機関等から資金を吸収したりして、金融機関等が相互の資金決済等のために日本銀行に保有している当座預金(以下「日銀当座預金」という。)の残高を増減させることにより、短期金融市場における資金量の調整(以下「金融調節」という。)を行っている。

また、日本銀行は、平成20年10月に、金融調節の一層の円滑化を通じて金融市場の安定確保を図るために、補完当座預金制度を導入している。この制度は、準備預金制度(注1)の対象となる金融機関に係る日銀当座預金等のうち日本銀行に預け入れることが義務付けられている額(以下「法定準備預金額」という。)を超える額(以下「超過準備額」という。)及び準備預金制度の対象とならない金融機関等のうち所定の金融機関等(以下「非対象先」という。)に係る日銀当座預金(以下、超過準備額及び非対象先に係る日銀当座預金を合わせて「超過準備額等」という。)について、それぞれ政策委員会で決定した適用利率(制度導入時は年0.1%)による利息を付すものである。

日本銀行は、25年1月に、消費者物価の前年比上昇率で2%とする物価安定の目標(以下「物価安定の目標」という。)を導入した。そして、日本銀行は、表1のとおり、同年4月に、物価安定の目標を2年程度の期間を念頭に置いてできるだけ早期に実現するために、金融調節の操作目標を無担保コールレート(オーバーナイト物)からマネタリーベース(注2)に変更し、金融調節の方針(以下「金融市場調節方針」という。)として、マネタリーベースが「年間約60~70兆円」に相当するペースで増加するように金融調節を行い、また、資産の買入れ方針として、①長期国債(発行から償還までの期間が2年以上の国債をいう。以下同じ。)について、保有残高が年間約50兆円に相当するペースで増加するように買入れを行うとともに、買い入れる長期国債の平均残存期間を3年弱から7年程度に延長すること、②指数連動型上場投資信託(以下「ETF」という。)及び不動産投資信託(以下「J―REIT」という。)について、保有残高がそれぞれ年間約1兆円及び年間約300億円に相当するペースで増加するように買入れを行うことなどとする金融緩和(以下「量的・質的金融緩和」という。)を導入した。

日本銀行は、26年10月に、量的・質的金融緩和の拡大を決定し、金融市場調節方針として、マネタリーベースが年間約80兆円(拡大前から約10~20兆円追加)に相当するペースで増加するように金融調節を行うこととした。また、資産の買入れ方針として、①長期国債について、保有残高が年間約80兆円(同約30兆円追加)に相当するペースで増加するように買入れを行うとともに、買い入れる長期国債の平均残存期間を最大3年程度延長して「7年~10年程度」にすること、②ETF及びJ―REITについて、保有残高がそれぞれ年間約3兆円及び年間約900億円(同それぞれ3倍増)に相当するペースで増加するように買入れを行うことなどとした。

表1 量的・質的金融緩和の概要

| 区分 | 「量」 (金融市場調節方針) |

「質」 (資産の買入れ方針) |

||||

|---|---|---|---|---|---|---|

| マネタリーベース | 長期国債 | ETF | J―REIT | |||

| 買入額 | 買入れの平均残存期間 | |||||

| 平成 25年4月 |

量的・質的金融緩和の導入 | 年間約60~70兆円に相当するペースで増加するように金融市場調節を行う。 | 保有残高が年間約50兆円に相当するペースで増加するように買入れを行う。 | 7年程度 | 保有残高が年間約1兆円に相当するペースで増加するように買入れを行う。 | 保有残高が年間約300億円に相当するペースで増加するように買入れを行う。 |

| 26年10月 | 量的・質的金融緩和の拡大 | 年間約80兆円に相当するペースで増加するように金融市場調節を行う。 | 保有残高が年間約80兆円に相当するペースで増加するように買入れを行う。 | 7年~10年程度 | 保有残高が年間約3兆円に相当するペースで増加するように買入れを行う。 | 保有残高が年間約900億円に相当するペースで増加するように買入れを行う。 |

日本銀行は、27年12月に、量的・質的金融緩和の円滑な遂行等のために、①長期国債の買入れについて、28年1月以降、買い入れる長期国債の平均残存期間を「7年~12年程度」に長期化すること、②ETFについて、同年4月以降、新たに年間約3000億円の枠を設けて「設備・人材投資に積極的に取り組んでいる企業」の株式を対象とするETFを買い入れること、③J―REITについて、銘柄別の買入限度額を当該銘柄の発行済投資口の総数の「5%以内」から「10%以内」に引き上げることなどとする量的・質的金融緩和を補完するための諸措置の導入を決定した。

日本銀行は、28年1月に、物価安定の目標をできるだけ早期に実現するために、従前の量的・質的金融緩和に、日銀当座預金の一部にマイナスの金利を適用する「マイナス金利」を加えた金融緩和(以下「マイナス金利付き量的・質的金融緩和」という。)の導入を決定した。上記のマイナス金利は、補完当座預金制度を改正して、日銀当座預金を3段階の階層構造に分割し、それぞれの階層に応じて年0.1%、年0%及び年マイナス0.1%の利率を適用するものである。

日本銀行は、28年7月に、英国のEU離脱問題や新興国経済の減速を背景に海外経済の不透明感が高まり国際金融市場では不安定な動きが続いているとした上で、こうした不確実性が企業や家計のコンフィデンス(信認)の悪化につながることを防止するなどの観点から、ETFについて、保有残高が年間約6兆円(従来の約3.3兆円からほぼ倍増)に相当するペースで増加するよう買入れを行うことなどを決定した。

日本銀行は、28年9月に、量的・質的金融緩和及びマイナス金利付き量的・質的金融緩和の下での経済・物価動向と政策効果について総括的な検証を行い、その結果を踏まえて、物価安定の目標をできるだけ早期に実現するために、上記二つの政策枠組みを強化する形で「長短金利操作付き量的・質的金融緩和」を導入することを決定した。

日本銀行は、上記長短金利操作付き量的・質的金融緩和の下での金融市場調節方針として、それまでのマネタリーベース増加額目標に代えて、物価安定の目標の実現に向けたモメンタム(勢い)を維持するために最も適切と考えられる短期・長期の金利の形成を促すべく、毎回の金融政策決定会合において、長短金利の操作についての方針(以下「金利操作方針」という。)を示すこととした。具体的には、同月の金融政策決定会合において、短期金利については日銀当座預金の一部に年マイナス0.1%(従来どおり)の利率を適用し、長期金利については10年物国債金利がゼロ%程度で推移するように長期国債の買入れを行うこととした。そして、①長期国債について、おおむね現状程度の買入れペース(保有残高の増加額年間約80兆円)をめどとしつつ、金利操作方針を実現するように運営するとともに、引き続き幅広い銘柄を買入対象とし、平均残存期間の定めは廃止する、②ETF及びJ―REITについて、保有残高がそれぞれ年間約6兆円及び年間約900億円(いずれも従来どおり)に相当するペースで増加するよう買入れを行うなどとした。

日本銀行は、日本銀行法施行令(平成9年政令第385号)等に基づき、各事業年度において、債券の売買等に伴い生じた収益又は損失について、債券取引損失引当金の積立て又は取崩しを行うことができることとなっている。

日本銀行は、量的・質的金融緩和の実施に伴って日本銀行に生じ得る収益の振幅を平準化し、財務の健全性を確保する観点から、27年11月に、財務大臣に対して引当金制度による対応の検討を要請した。その後、同月に日本銀行法施行令等が改正されて債券取引損失引当金の制度が拡充され、同引当金について、27年度決算から当分の間、上記収益の額に長期国債利息の金額の全部又は一部を、上記損失の額に有利子負債(注3)に係る支払利息の金額をそれぞれ含めることとされた。

本院は、これまでに、特定検査対象に関する検査状況として、平成25年度決算検査報告に「日本銀行の財務の状況及びその推移について」を、平成26年度決算検査報告に「量的・質的金融緩和の導入及びその拡大の日本銀行の財務への影響について」を、平成27年度決算検査報告に「量的・質的金融緩和等の日本銀行の財務への影響について」をそれぞれ掲記し、日本銀行が物価安定の目標に向けて、量的・質的金融緩和の下で金融機関等から長期国債を中心に多額の金融資産を買い入れるなどした結果、日本銀行の資産及び負債の規模が急速に拡大していること、日本銀行が保有する長期国債(以下「保有長期国債」という。)の利回りが低下傾向で推移していることなどを記述した。

そして、前記のとおり、日本銀行は、28年7月に金融緩和の強化を決定するとともに、同年9月に長短金利操作付き量的・質的金融緩和を導入することを決定した。

そこで、本院は、29年次の検査においては、上記の状況を踏まえつつ、24年度以降の日本銀行の財務の状況について、財務の健全性が確保されているかなどに着目し、正確性、合規性、経済性等の観点から、量的・質的金融緩和の導入以降、保有長期国債等の資産及び日銀当座預金等の負債等並びに損益の状況はどのようになっているか、保有長期国債の利回りや補完当座預金制度に係る支払利息等はどのようになっているかなどに着眼して検査した。

検査に当たっては、計算証明規則(昭和27年会計検査院規則第3号)に基づき日本銀行から本院に提出された財務諸表等について書面検査を行うとともに、日本銀行及び財務本省において、日本銀行の財務の状況、国庫納付金の納付状況等に関する各種資料等の提出を受けるなどして会計実地検査を行った。

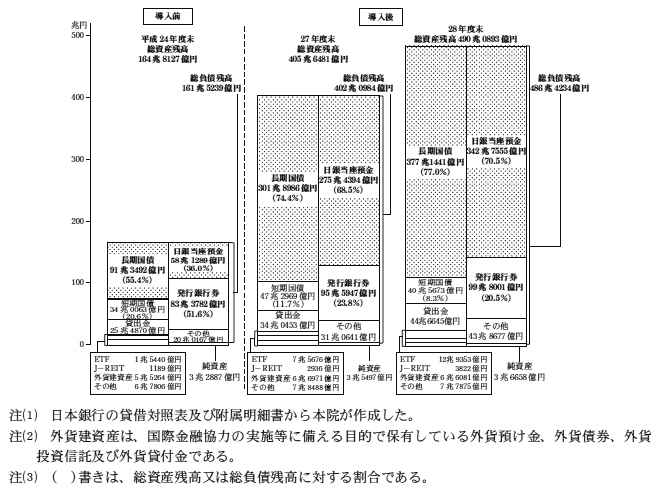

量的・質的金融緩和の導入前後における日本銀行の資産、負債等の状況をみると、図1のとおり、総資産残高及び総負債残高は、それぞれ、24年度末には164兆8127億円及び161兆5239億円であったのに対して、28年度末には490兆0893億円(24年度末の約3.0倍)及び486兆4234億円(同約3.0倍)となっており、その額は過去に例をみない規模で急速に拡大している。資産及び負債の主なものはそれぞれ長期国債及び日銀当座預金となっていて、長期国債は24年度末に91兆3492億円であったものが28年度末には377兆1441億円(同約4.1倍)に、日銀当座預金は58兆1289億円であったものが342兆7555億円(同約5.9倍)にまで増加している。これは、日本銀行が、量的・質的金融緩和の導入以降、金融機関等から長期国債を中心に多額の金融資産の買入れを継続して行うことにより、金融機関等が日本銀行に預け入れている日銀当座預金の残高が増加していることによるものである。

図1 量的・質的金融緩和の導入前後における日本銀行の資産、負債等の状況

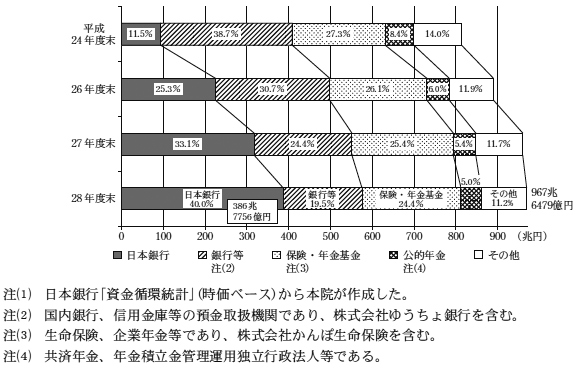

長期国債の発行残高に占める日本銀行の保有割合は、図2のとおり、28年度末には40.0%(発行残高967兆6479億円(時価ベース)のうち386兆7756億円(同))に達していて、24年度末の保有割合11.5%の約3.5倍となっており、日本銀行が「銀行等」「保険・年金基金」等を上回って最大となった27年度末の保有割合33.1%から更に増加している。

図2 長期国債の発行残高に占める日本銀行の保有割合の状況

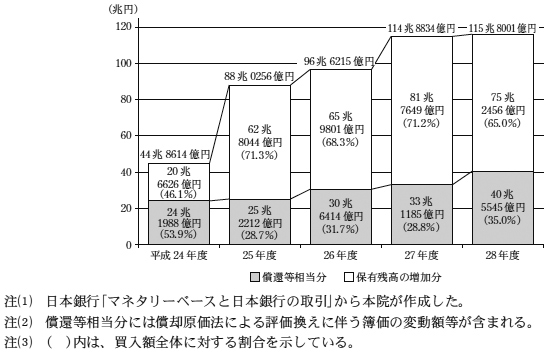

日本銀行は、前記のとおり、26年10月から28年9月までの間、資産の買入れ方針として、保有長期国債の残高が年間約80兆円(25年4月から26年10月までは年間約50兆円)に相当するペースで増加するように長期国債の買入れを行うこととしており、この間、保有長期国債のうち償還期限が到来して償還される保有長期国債等の金額に相当する分(以下「償還等相当分」という。)の買入れに加えて、このペースでの保有残高の増加分の買入れを行っていた。

そして、日本銀行は、28年9月に長短金利操作付き量的・質的金融緩和の導入を決定して金融市場調節方針を変更し、長期国債について、10年物国債金利がゼロ%程度で推移するように買入れを行い、従来と同程度の買入れペースをめどとしつつ、金利操作方針を実現するように運営することとした。

日本銀行が24年度から28年度までの間の各年度に買い入れた長期国債の額についてみると、図3のとおり、24年度に44兆8614億円(買入代金ベース。うち償還等相当分24兆1988億円)であったものが28年度には115兆8001億円(同40兆5545億円)にまで増加しているが、保有残高の増加分の買入れについては、金融市場調節方針が変更された28年9月以降、買入れペースが鈍化したことから、28年度は前年度の81兆7649億円から6兆5193億円減少して75兆2456億円(減少率8.0%)となっている。

図3 日本銀行による長期国債の買入額の状況

日本銀行は、長期国債の買入れについて、国債売買基本要領(平成11年3月制定)に基づき、買入対象先が売買の際に希望する利回りから日本銀行が市場実勢相場等を勘案して国債の銘柄ごとに定める利回り(以下「基準利回り」という。)を差し引いて得た値を入札に付して買い入れる方式を採用してきた(変動利付国債及び物価連動国債を除く。)。そして、日本銀行は、28年9月に、長短金利操作を円滑に行うために上記の要領を改正し、いわゆる「指値オペ」として、基準利回りに日本銀行が金融市場調節方針を踏まえて売買の都度国債の銘柄ごとに定める値を加えて得た利回りにより買い入れる方式(以下「固定利回り方式」という。)を新たに導入した。

日本銀行は、固定利回り方式による買入れについて、金利が上昇するなどしてイールドカーブ(債券流通市場で決まる残存期間ごとの国債利回り曲線をいう。)の水準が大きく変動するなどした場合に、必要に応じて随時実施することとしており、また、市場の動向等に応じて、1回当たりの買入額を無制限として実施することがあるとしている。

そこで、日本銀行が28年度に買い入れた長期国債111兆5164億円(額面金額ベース)について、固定利回り方式による買入れの状況をみると、29年2月に3銘柄(注4)を対象に買入額を無制限として実施された分のみとなっており、その買入額は3銘柄の合計で7239億円(額面金額ベース)と買入額全体の0.6%程度となっている。

日本銀行は、会計規程(平成10年10月制定)に基づき、長期国債については、原則として償還期限まで保有している実態を勘案して、償却原価法(注5)により評価を行うこととしている。このため、保有長期国債の貸借対照表価額は、取得原価と額面金額との差額を償還期限に至るまで毎期均等に取得原価に加減して算定した金額が計上されており、時価の変動による影響を受けないことになっている。

日本銀行は、国債を含む保有有価証券の時価に係る情報を参考情報として公表しており、また、「特殊法人等に係る行政コスト計算書作成指針」(平成13年6月財政制度等審議会公表)に基づき作成している行政コスト計算財務書類においても、同様に上記の時価に係る情報を公表している。24年度から28年度までの間における保有長期国債の貸借対照表価額、時価及び含み損益について、各年度末の状況をみると、この間の市場金利の動向を反映して、表2のとおり、いずれも時価が貸借対照表価額を上回り、含み益が生じている。

表2 保有長期国債の貸借対照表価額、時価及び含み損益の状況

| 区分 | 平成24年度末 | 25年度末 | 26年度末 | 27年度末 | 28年度末 |

|---|---|---|---|---|---|

| 貸借対照表価額(a) | 91兆3492 | 154兆1536 | 220兆1337 | 301兆8986 | 377兆1441 |

| 時価注(2)(b) | 93兆8741 | 156兆8774 | 224兆9509 | 317兆1123 | 386兆7942 |

| 含み損益(c)=(b)-(a) | 2兆5248 | 2兆7238 | 4兆8171 | 15兆2136 | 9兆6500 |

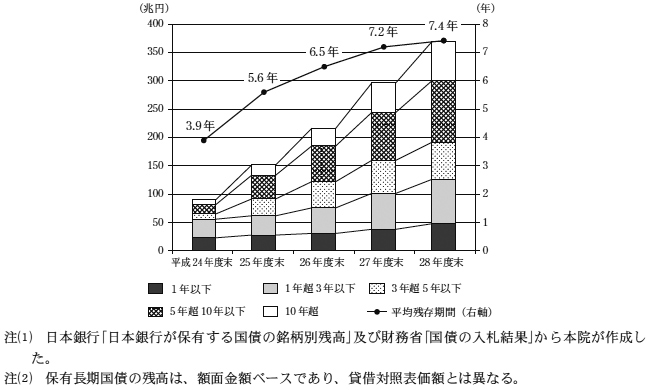

日本銀行は、前記のとおり、25年4月の量的・質的金融緩和の導入以降、日本銀行が買い入れる長期国債に係る平均残存期間を定めて段階的にこれを延長してきたが、28年9月の長短金利操作付き量的・質的金融緩和の導入に伴い、短期・長期金利の適切な形成を促すために機動的に長期国債を買い入れることとして、この平均残存期間の定めを廃止した。

24年度から28年度までの間の各年度末における保有長期国債の残存期間別の残高及び平均残存期間についてみると、図4のとおり、平均残存期間は、24年度末には3.9年であったものが25年度末には5.6年、26年度末には6.5年、27年度末には7.2年となり、28年度末には7.4年と更に長期化している。ただし、保有長期国債の平均残存期間の定めが廃止された28年9月末時点での平均残存期間は7.4年となっており、同時点から28年度末までの間については平均残存期間の長期化はみられない。

図4 保有長期国債の残存期間別の残高及び平均残存期間の状況

日本銀行は、前記資産の買入れ方針に基づき、自らを受益者として信託銀行を受託者とする金銭の信託を行い、当該金銭の信託に係る信託財産としてETF及びJ―REITを買い入れている。これらについては、金融政策目的で買い入れたものであり、その保有の目的や実態が民間企業等とは異なることを踏まえて、会計規程に基づき、原価法により評価を行うこととしている。

また、日本銀行は、保有等に伴う損失発生可能性に備えて、ETF及びJ―REITの時価の総額がそれぞれの帳簿価額の総額を下回る場合には、その差額に対してそれぞれの引当金を上半期末及び事業年度末に計上することとしている。さらに、ETF及びJ―REITの上半期末又は事業年度末における時価が著しく下落した場合には、減損処理を行うこととしている。

ETF及びJ―REITは、国債のように償還期限が設定されるものではないため、その保有残高は処分又は減損処理によって減少することとなり、処分が行われる場合には、ETF及びJ―REITの貸借対照表価額と処分価格との差額が損益としてそれぞれ計上されることとなる。

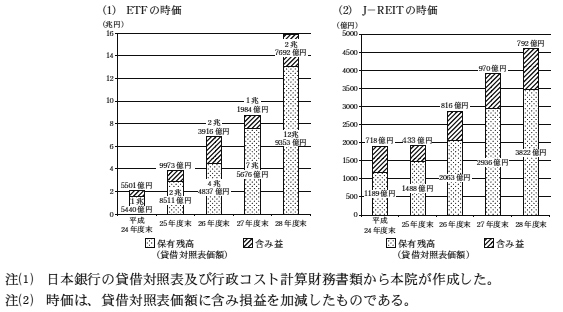

日本銀行が保有するETF及びJ―REITについて、24年度から28年度までの間の各年度末の時価、貸借対照表価額及び含み損益をみると、図5のとおり、貸借対照表価額はいずれも増加傾向で推移しており、株式市場等の情勢により、各年度末とも時価が貸借対照表価額を上回って含み益が生じている。

図5 日本銀行が保有するETF及びJ―REITの時価、貸借対照表価額及び含み損益の状況

日本銀行は、前記のとおり、28年1月にマイナス金利付き量的・質的金融緩和の導入を決定して、日銀当座預金の一部にマイナス金利を適用することにより、大規模な長期国債買入れと併せて、金利全般により強い下押し圧力を加えていくこととした。また、同年9月に長短金利操作付き量的・質的金融緩和の導入を決定し、短期金利については上記マイナス金利の適用を維持するとともに、長期金利については10年物国債金利がゼロ%程度で推移するよう長期国債の買入れを行うこととした。

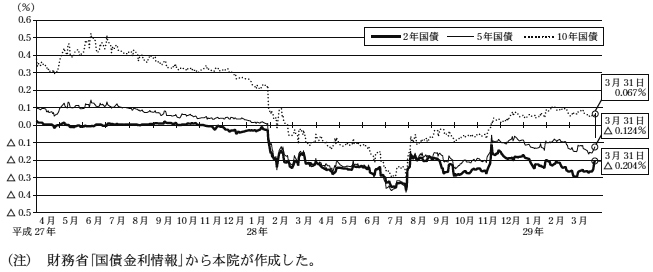

そこで、27年4月から29年3月までの間における長期国債の市場金利の推移をみると、図6のとおり、10年国債については、28年2月上旬にマイナスの水準となり、その後は更に低下して同年6月下旬にはマイナス0.2%を下回ったが、その後は上昇して同年11月中旬にはプラスに転じ、29年3月末では0.067%となっている。また、2年国債及び5年国債については、それぞれ28年2月以降一段の低下がみられ、同年7月下旬にはマイナス0.4%近くにまで低下したが、その後はいずれも上昇し、29年3月末では2年国債がマイナス0.204%、5年国債がマイナス0.124%とマイナス幅が縮小している。

このように、長期国債の市場金利は、日本銀行が28年1月にマイナス金利付き量的・質的金融緩和の導入を決定して以降、低下傾向にあったが、同年8月に上昇に転じ、日本銀行が同年9月に長短金利操作付き量的・質的金融緩和の導入を決定した後は、特に10年国債について上昇がみられた。

図6 長期国債の市場金利の推移

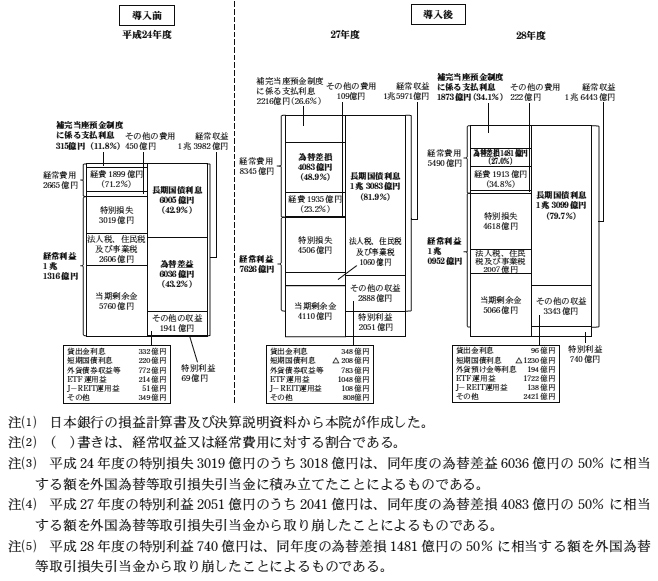

量的・質的金融緩和の導入前後における日本銀行の損益の状況をみると、図7のとおり、量的・質的金融緩和等に伴う保有長期国債の残高の増加により、長期国債利息は、24年度に6005億円(経常収益の42.9%)であったものが、28年度にはその約2.2倍の1兆3099億円(同79.7%)となっている。

また、超過準備額等の残高に対して発生する補完当座預金制度に係る支払利息は、量的・質的金融緩和等に伴う日銀当座預金の残高の増加により、24年度に315億円(経常費用の11.8%)であったものが、28年度にはその約6倍の1873億円(同34.1%)となっている。

このほか、外貨建資産から生ずる為替差益又は為替差損についてみると、24年度に6036億円(経常収益の43.2%)の為替差益を計上していたが、為替レートが円高側に変動したことにより、28年度には1481億円(経常費用の27.0%)の為替差損を計上している。

そして、経常利益は、24年度に1兆1316億円であったものが27年度には7626億円にまで減少したが、28年度は、27年度から3326億円増加して(増加率43.6%)1兆0952億円となっている。これは、長期国債利息が28年度は27年度の1兆3083億円とほぼ同額の1兆3099億円となっているのに対して、為替差損が28年度は27年度から2601億円減少して(減少率63.7%)1481億円計上されたことなどによるものである。

図7 量的・質的金融緩和の導入前後における日本銀行の損益の状況

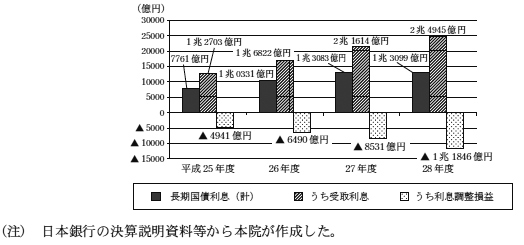

長期国債利息は、毎年度、保有長期国債の受取利息に償却原価法に基づく利息調整損益(注6)を加減して算定されている。そこで、25年度から28年度までの間における長期国債利息の状況をみると、図8のとおり、25年度は7761億円、26年度は1兆0331億円(対前年度増加率33.1%)、27年度は1兆3083億円(同26.6%)、28年度は1兆3099億円(同0.1%)と毎年度その額は増加しているものの、対前年度増加率は減少傾向にある。これは、受取利息が毎年度増加している一方で、利息調整損益については、近年、日本銀行が長期国債の大部分を額面金額を上回る価額で買い入れていることなどにより、利息調整益を上回る利息調整損の額が毎年度増加していて、25年度はマイナス4941億円、26年度はマイナス6490億円(同マイナス31.3%)、27年度はマイナス8531億円(同マイナス31.4%)、28年度はマイナス1兆1846億円(同マイナス38.9%)とマイナス幅が拡大しているためである。

図8 長期国債利息の状況

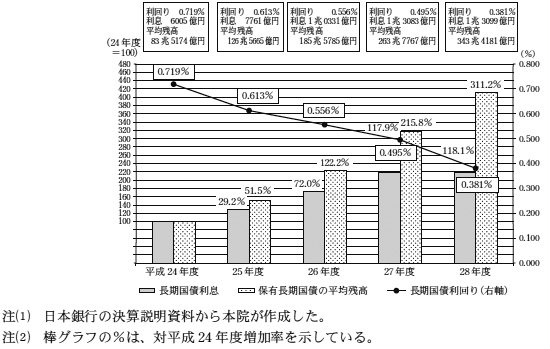

24年度から28年度までの間における保有長期国債の利回り等の状況をみると、図9のとおり、25年4月の量的・質的金融緩和の導入以降、保有長期国債の残高が増加したことにより長期国債利息は増加しているが、保有長期国債の平均残高の増加率に比べて長期国債利息の増加率は小さくなっていて保有長期国債の利回りは低下傾向が続いており、28年度の平均残高343兆4181億円に対する利回りは前年度の0.495%から更に低下して0.381%となっている。

図9 保有長期国債の残高、利回り等の推移

前記のとおり、マイナス金利付き量的・質的金融緩和の導入決定後の28年2月以降、長期国債の市場金利は一段と低下したが、同年8月に上昇に転じた。そこで、本院が日本銀行、日本証券業協会等の公表資料を基に、同年2月から29年3月までの間に日本銀行が買い入れたとみられる長期国債(変動利付国債及び物価連動国債を除く。)を特定し、これらについて平均落札利回較差(注7)を用いるなど一定の仮定を置いて試算した利回り等の状況をみると、表3のとおり、この間の市場金利の動向を反映して、残存期間別では、残存期間5年以下の長期国債はいずれも利回りがマイナスとなっているが、買い入れた月別では、買入額全体に対する利回りが28年6月から12月にかけて上昇基調にあり同年12月及び29年3月においてはプラスとなっている。

表3 日本銀行が買い入れたとみられる長期国債の利回り等の状況(本院の試算)

| 区分 | 平成28年 2月 |

6月 | 9月 | 12月 | 29年 3月 |

|

|---|---|---|---|---|---|---|

| 残存期間1年以下 | 買入額 | 1402 | 1404 | 1400 | 1410 | 2108 |

| 利回り | ▲3.23% | ▲0.21% | ▲0.24% | ▲0.28% | ▲0.24% | |

| 残存期間1年超3年以下 | 買入額 | 2兆0020 | 2兆1022 | 2兆4015 | 2兆4022 | 1兆9224 |

| 利回り | ▲0.08% | ▲0.25% | ▲0.19% | ▲0.20% | ▲0.28% | |

| 残存期間3年超5年以下 | 買入額 | 2兆1013 | 2兆6425 | 2兆5233 | 2兆5222 | 2兆4024 |

| 利回り | ▲0.05% | ▲0.24% | ▲0.15% | ▲0.09% | ▲0.12% | |

| 残存期間5年超10年以下 | 買入額 | 2兆2519 | 3兆1545 | 2兆1529 | 2兆0526 | 2兆2534 |

| 利回り | 0.20% | ▲0.16% | ▲0.05% | 0.02% | 0.03% | |

| 残存期間10年超25年以下 | 買入額 | 1兆0419 | 8812 | 8016 | 1兆1613 | 1兆0034 |

| 利回り | 0.94% | 0.13% | 0.25% | 0.42% | 0.54% | |

| 残存期間25年超 | 買入額 | 7209 | 5610 | 4806 | 6827 | 5012 |

| 利回り | 1.44% | 0.31% | 0.45% | 0.72% | 0.86% | |

| 計 | 買入額 | 8兆2582 | 9兆4818 | 8兆4999 | 8兆9620 | 8兆2936 |

| 利回り | 0.21% | ▲0.15% | ▲0.07% | 0.03% | 0.02% | |

超過準備額等の残高に対して発生する補完当座預金制度に係る支払利息の額は、24年度から26年度までの各年度については全て年0.1%の利率を適用して算定されているが、27、28両年度については、マイナス金利の適用が開始された28年2月以降、日銀当座預金の一部に対して年マイナス0.1%の利率を適用して算定された受取利息が発生しているため、年0.1%の利率に係る支払額から当該受取利息の額を減じて算定することとなっている。

24年度から28年度までの間における補完当座預金制度に係る支払利息の状況をみると、表4のとおり、24年度の315億円に対して、25年度は836億円、26年度は1513億円、27年度は2216億円と増加傾向にあったが、28年度は、前年度から343億円減少して1873億円となっている。これは、28年度に年マイナス0.1%の利率に係る受取利息238億円が発生したため、同年度の支払利息が年0.1%の利率に係る支払額2111億円から同受取利息の額を減じて算定されたことなどによるものである。

表4 支払利息の状況

| 区分 | 平成24年度 | 25年度 | 26年度 | 27年度 | 28年度 |

|---|---|---|---|---|---|

| 年0.1%の利率に係る支払額(a) | 315 | 836 | 1513 | 2236 | 2111 |

| 年マイナス0.1%の利率に係る受取利息(b) | ― | ― | ― | 20 | 238 |

| 支払利息(c)=(a)-(b) | 315 | 836 | 1513 | 2216 | 1873 |

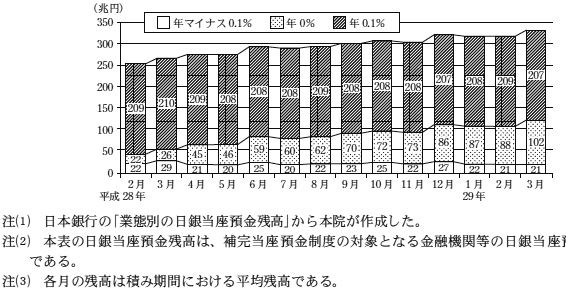

マイナス金利の適用が開始された28年2月から29年3月までの間における日銀当座預金の適用利率別の残高をみると、図10のとおり、日銀当座預金全体の残高が増加傾向にある中で、年0.1%の利率が適用された残高はいずれも210兆円程度で推移している。この年0.1%の利率が適用される残高は、量的・質的金融緩和の下で各金融機関等が積み上げた既往の残高(27年1月から12月までの各月の積み期間(注8)の平均残高)から各積み期間に係る法定準備預金額の残高を控除した残高とすることとなっていることから、今後、法定準備預金額の大幅な変動等がない限り、上記と同様の水準で推移することが見込まれる。

一方、年マイナス0.1%の利率が適用される残高は、いずれも20兆円台で推移している。この残高は、各金融機関等における日銀当座預金の残高のうち年0.1%及び年0%の利率が適用される残高を上回る部分の残高を金融機関等ごとに合計した額とすることとなっている。そして、日本銀行は、金融機関等の収益を過度に圧迫し、かえって金融仲介機能が低下するようなことがないように、年0%の利率が適用される残高の規模を見直すことで年マイナス0.1%の利率が適用される残高の規模を調整することとしており、その見直しは、原則として3積み期間ごとに短期金融市場における取引の動向を踏まえつつ適宜行うこととしている。

図10 日銀当座預金の適用利率別の残高の状況

日本銀行の各年度における剰余金(以下「当期剰余金」という。)は、経常利益に債券取引損失引当金等の積立て又は取崩し等に係る額を特別損益として加減したものから法人税等を差し引いた額となっている。

経常利益は、表5のとおり、25年4月の量的・質的金融緩和の導入以降、日本銀行が多額の長期国債を買い入れていることに伴い長期国債利息が増加したことなどから、25、26両年度において増加している。そして、両年度とも、為替差益が計上されたことに伴い、財務大臣の承認を受けて当該為替差益の50%に相当する3097億円、3800億円をそれぞれ特別損失として外国為替等取引損失引当金に積み立てるなどしており、当期剰余金は、24年度の5760億円に対して、25年度は7242億円、26年度は1兆0090億円と毎年度増加している。

一方、27、28両年度においては、経常利益は、長期国債利息が増加したものの為替差損が計上されたことからそれぞれ26年度よりも減少し、また、為替差損が計上されたことに伴い、特別利益として外国為替等取引損失引当金からそれぞれ2041億円、740億円を取り崩す一方で、財務大臣の承認を受けて特別損失として債券取引損失引当金にそれぞれ4501億円、4615億円を積み立てるなどした結果、当期剰余金は、27年度は4110億円、28年度は5066億円となっている。

表5 当期剰余金の状況

| 区分 | 平成24年度 | 25年度 | 26年度 | 27年度 | 28年度 | |

|---|---|---|---|---|---|---|

| 経常利益(a) | 1兆1316 | 1兆2805 | 1兆7137 | 7626 | 1兆0952 | |

| 特別利益(b) | 69 | 110 | 181 | 2051 | 740 | |

| うち外国為替等取引損失引当金取崩額 | ― | ― | ― | 2041 | 740 | |

| 特別損失(c) | 3019 | 3099 | 3803 | 4506 | 4618 | |

| うち債券取引損失引当金積立額 | ― | ― | ― | 4501 | 4615 | |

うち外国為替等取引損失引当金積立額

|

3018 | 3097 | 3800 | ― | ― | |

| 法人税、住民税及び事業税(d)(注) | 2606 | 2573 | 3424 | 1060 | 2007 | |

| 当期剰余金(e)=(a)+(b)-(c)-(d) | 5760 | 7242 | 1兆0090 | 4110 | 5066 | |

会計規程によれば、債券取引損失引当金及び外国為替等取引損失引当金の積立て又は取崩しは、各上半期及び各事業年度の日本銀行の自己資本比率(注9)が10%程度となることを目途として、おおむねその上下2%の範囲となるよう運営するとされている。そして、その積み立てるべき又は取り崩すべき金額は、債券又は外国為替等に係る損益の50%に相当する金額を目途として、自己資本比率の水準等を勘案して定めるなどとされている。

28年度においては、債券取引損失引当金積立額として4615億円が計上されている。これは、会計規程等に基づき、長期国債利息の金額(1兆3099億円)に28年度における有利子負債の平均残高を保有長期国債の平均残高で除して得た比率を乗じて得た金額と、有利子負債に係る支払利息の金額との差額の50%に相当する額を計上したものである。また、前記の外国為替等取引損失引当金取崩額740億円は、為替差損1481億円の50%に相当する額を計上したものである。

上記の結果、表6のとおり、28年度末において、債券取引損失引当金は3兆1550億円に増加し、また、外国為替等取引損失引当金は1兆5078億円に減少している。

表6 債券取引損失引当金等の状況

| 区分 | 平成24年度末 | 25年度末 | 26年度末 | 27年度末 | 28年度末 | |

|---|---|---|---|---|---|---|

| 債券取引損失引当金 | 2兆2433 | 2兆2433 | 2兆2433 | 2兆6934 | 3兆1550 | |

| 対前年度末増減額 | ― | ― | ― | 4501 | 4615 | |

| 外国為替等取引損失引当金 | 1兆0963 | 1兆4060 | 1兆7861 | 1兆5819 | 1兆5078 | |

| 対前年度末増減額 | 3018 | 3097 | 3800 | △2041 | △740 | |

日本銀行は、日本銀行法に基づき、当期剰余金の5%に相当する金額を準備金(以下「法定準備金」という。)として積み立てなければならないこととなっており、特に必要があると認められるときは、財務大臣の認可を受けて当該金額を超える金額を法定準備金として積み立てることができることとなっている。そして、法定準備金の積立てについても、債券取引損失引当金等の積立て又は取崩しの場合と同様に、会計規程に基づき、自己資本比率が10%程度となることを目途として、おおむねその上下2%の範囲内となるよう運営することとなっている。

法定準備金の積立額は、表7のとおり、25、26両年度において、それぞれ当期剰余金の5%に相当する額を超える1448億円及び2522億円となっている。これらは、日本銀行が、財務の健全性を確保する観点から、量的・質的金融緩和等に伴い資産規模が拡大していることにより、従来よりも収益の振幅が大きくなると見込まれる状況を踏まえて、財務大臣に対して法定準備金の積立ての認可申請を行い、同大臣の認可を受けて、25年度は当期剰余金の額の20%に相当する額を、26年度はその25%に相当する額をそれぞれ積み立てたものである。一方、27、28両年度においては、特別損益の経理において債券取引損失引当金にそれぞれ4501億円、4615億円を積み立てた後、当期剰余金の5%に相当する額を積み立てている。

そして、日本銀行は、日本銀行法に基づき、当期剰余金のうち法定準備金への積立て及び出資者への配当を行った後の残額を国庫に納付しなければならないこととなっており、国庫納付金の納付の状況をみると、24年度から26年度までは増加傾向で推移し、26年度は25年度の5793億円から1773億円増加して(増加率30.6%)7567億円となっていたが、27年度は26年度から3662億円減少して(減少率48.4%)3905億円となっている。また、28年度は、27年度から908億円増加して(増加率23.3%)4813億円となっている。

表7 当期剰余金の処分の状況

| 区分 | 平成24年度 | 25年度 | 26年度 | 27年度 | 28年度 | |

|---|---|---|---|---|---|---|

| 当期剰余金(a) | 5760 | 7242 | 1兆0090 | 4110 | 5066 | |

| 法定準備金積立額(b) | 288 | 1448 | 2522 | 205 | 253 | |

| 積立率(b)/(a) | 5.0 | 20.0 | 25.0 | 5.0 | 5.0 | |

| 配当金(c)(注) | 0 | 0 | 0 | 0 | 0 | |

| 国庫納付金(a)-(b)-(c) | 5472 | 5793 | 7567 | 3905 | 4813 | |

日本銀行は、将来の損失発生に備えて、自己資本を保有し、財務の健全性の維持に努めている。日本銀行の自己資本比率は、表8のとおり、24、25両年度末は7%台となっていたが、26年度末は、当期剰余金の額の25%(25年度は20%)に相当する額を法定準備金に積み立てるなどした結果、8.20%に上昇している。そして、27、28両年度末は、前記のとおり債券取引損失引当金を積み立てる一方で、日本銀行券平均発行残高が増加するなどした結果、それぞれ8.05%、8.07%となっている。

表8 自己資本比率の状況

| 区分 | 平成24年度末 | 25年度末 | 26年度末 | 27年度末 | 28年度末 | |

|---|---|---|---|---|---|---|

| 資本勘定(a) | 2兆7415 | 2兆8863 | 3兆1386 | 3兆1591 | 3兆1845 | |

| 資本金 | 1 | 1 | 1 | 1 | 1 | |

| 法定準備金等 | 2兆7414 | 2兆8862 | 3兆1385 | 3兆1590 | 3兆1844 | |

| 引当金勘定(b) | 3兆3396 | 3兆6493 | 4兆0294 | 4兆2754 | 4兆6628 | |

| 債券取引損失引当金 | 2兆2433 | 2兆2433 | 2兆2433 | 2兆6934 | 3兆1550 | |

| 外国為替等取引損失引当金 | 1兆0963 | 1兆4060 | 1兆7861 | 1兆5819 | 1兆5078 | |

| 自己資本残高(c)=(a)+(b) | 6兆0811 | 6兆5357 | 7兆1680 | 7兆4346 | 7兆8474 | |

| 日本銀行券平均発行残高(d) | 81兆5695 | 84兆4116 | 87兆3941 | 92兆2957 | 97兆1988 | |

| 自己資本比率(c)/(d) | 7.45 | 7.74 | 8.20 | 8.05 | 8.07 | |

25年4月の量的・質的金融緩和の導入以降、日本銀行の資産及び負債の額は過去に例をみない規模で急速に拡大しており、主な資産である長期国債は導入前の24年度末に91兆3492億円であったものが28年度末には377兆1441億円(24年度末の約4.1倍)に、主な負債である日銀当座預金は58兆1289億円であったものが342兆7555億円(同約5.9倍)にまで増加している。そうした中で、28年度については、超過準備額等の残高に対して発生する補完当座預金制度に係る支払利息は年マイナス0.1%の利率に係る受取利息238億円が発生したことなどにより前年度から343億円減少して1873億円となり、また、本院が一定の仮定を置いて試算したところ、市場金利の動向を反映して日本銀行が買い入れたとみられる長期国債の利回りも28年6月から12月にかけて上昇基調にあり同年12月及び29年3月においてはプラスとなっているが、保有長期国債の平均残高343兆4181億円に対する利回りは、保有長期国債の平均残高の増加率に比べて長期国債利息の増加率が小さくなっていて低下傾向が続いていることなどから、前年度の0.495%から更に低下して0.381%となっている。

そして、日本銀行は、28年度決算において、長短金利操作付き量的・質的金融緩和の実施に伴って日本銀行に生じ得る収益の振幅を平準化する観点から、27年度に拡充された債券取引損失引当金の制度の下で同引当金に4615億円の積立てを行い、28年度末の同引当金は3兆1550億円に増加している。

したがって、日本銀行においては、金融調節等を通じて取得した金融資産について、保有長期国債の利回りが低下してきているなどの状況も踏まえて適切に各引当金を積み立て、また、特に必要があると認めるときは、当期剰余金の5%に相当する額を超える金額を法定準備金に積み立てるなど財務の健全性の確保に努めることが重要である。また、財務省においては、日本銀行から引当金の積立てを含む財務諸表等の承認又は当期剰余金の5%に相当する額を超える金額の法定準備金への積立ての認可の申請があった場合には、今後の日本銀行の財務の健全性等を勘案した上で、国民に還元されるべきとされている日本銀行の利益の特質等に留意しつつ、引き続き適切に承認又は認可を行っていくことが必要である。

本院としては、今後の金融経済情勢の変化を踏まえつつ、今後とも日本銀行の財務の状況について引き続き検査していくこととする。