租税特別措置(以下「特別措置」という。)は、相続税法(昭和25年法律第73号)、所得税法(昭和40年法律第33号)、法人税法(昭和40年法律第34号)等で定められた税負担に対して、租税特別措置法(昭和32年法律第26号。以下「措置法」という。)に基づいて、特定の個人や企業の税負担を軽減することなどにより、国による特定の政策目的を実現するための特別な政策手段であるとされ、「公平・中立・簡素」という税制の基本原則の例外措置として設けられているものである。特別措置には、特定の政策目的のために税負担の軽減等を図るもの(政策税制)のほか、税負担を不当に減少させる行為の防止や手続の特例等に係るものがある。

平成22年度税制改正大綱(平成21年12月閣議決定)によれば、特別措置は、税負担の公平の原則の例外であり、これが正当化されるためには、その適用の実態や効果が透明で分かりやすく、納税者が納得できるものでなければならず、税制における既得権益を一掃し、納税者の視点に立って公平で分かりやすい仕組みとするためには、特別措置をゼロベースから見直して、整理合理化を進めることが必要であるとされている。そして、この見直しのため、「租税特別措置の見直しに関する基本方針」(平成22年度税制改正大綱別紙1。以下「見直し方針」という。)が定められ、特別措置のうち、産業政策等の特定の政策目的により税負担の軽減等を行う「政策税制措置」については抜本的に見直すこととなった。また、「政策税制措置の見直しの指針」(見直し方針の別添。以下「指針」という。)において、抜本的な見直しは、適用実態等からみて、課税の公平原則に照らして国民の納得できる必要最小限のものとなっているかなどといった観点から実施することとなっており、存続期間が10年を超えているなどの措置については、その合理性等を特に厳格に判断することとなっている。

平成22年3月には、特別措置に関して、適用実態の調査及びその結果の国会への報告等の措置を定めることにより、適用状況の透明化を図るとともに、適宜、適切な見直しを推進し、もって国民が納得できる公平で透明性の高い税制の確立に寄与することを目的として、「租税特別措置の適用状況の透明化等に関する法律」(平成22年法律第8号。以下「租特透明化法」という。)が制定され、同年4月から施行された。

租特透明化法によれば、財務大臣は、税負担の軽減等を行う法人税関係の特別措置のうち、「租税特別措置の適用状況の透明化等に関する法律施行令」(平成22年政令第67号)第2条各号に掲げられている特別措置(以下「法人税関係特別措置」という。)について、適用額明細書を利用して適用実態を調査し、その結果に関する報告書を作成することとされている。また、税負担の軽減等を行う相続税関係(贈与税関係を含む。以下同じ。)の特別措置(以下「相続税関係特別措置」という。)について、財務大臣は、適用実態を調査する必要があると認めるときは、その必要の限度において、税務署長に提出される調書等を利用すること並びに行政機関その他の関係団体に対し資料の提出及び説明を求めることができることとされており、また、行政機関の長から当該調査に基づく情報の提供の求めがあったときには、これを提供することとされている。なお、財務大臣は、これまでに相続税関係特別措置について、租特透明化法に基づき適用実態の調査を実施したことはない。

一方、平成22年度税制改正大綱を踏まえて、22年5月に「行政機関が行う政策の評価に関する法律施行令」(平成13年政令第323号。以下「政策評価法施行令」という。)が改正されたことなどから、特定の行政目的の実現のために税負担の軽減等を行う法人税関係の特別措置(以下「法人税軽減措置」という。)については、各行政機関は、その有効性等について国民に対する説明責任を果たすことなどを目的として、政策評価の実施が義務付けられることとなった。さらに、所得税、相続税等の法人税以外の税目に係る特別措置のうち、特定の行政目的の実現のために税負担の軽減等を行うものについては、積極的かつ自主的に政策評価を実施するよう努めるものとされた。ただし、法人税以外の税目に係るいずれの特別措置が積極的かつ自主的に政策評価を実施するものに該当するかは明確に定められていない。

相続税は、相続又は遺贈により財産を取得した相続人等に課される税である。また、贈与税は、個人から贈与により財産を取得した者に課される税である。なお、贈与税は、相続税と合わせて、相続税法において規定されており、被相続人が生前に財産を親族等に贈与することによって相続税が課されない部分を補完する機能を有しているとされる。相続又は遺贈により財産を取得した納税者は、相続の開始があったことを知った日(以下「相続開始日」という。)の翌日から10か月以内に、課税価格、税額等を記載した相続税の申告書を、また、贈与によって財産を取得し、納付すべき贈与税額がある場合は、贈与があった年の翌年の2月1日から3月15日までに、課税価格、税額等を記載した贈与税の申告書を、それぞれ所轄の税務署長に提出して国に納税することとなっている。

そして、特別措置には、納税者が特別措置の適用を受けるに当たって、所轄の税務署長に申告書、措置法等に規定された明細書等を提出することが必要なものと、一定の要件に該当していれば申告書や明細書等を提出する必要がないものとがある。

相続税関係特別措置には、税負担の軽減等を図る手法として、相続税等を免除し、又は軽減するもの(以下「直接控除」という。)、一時的にその納税を猶予するもの(以下「納税猶予」という。)、贈与財産に対する軽減された贈与税相当額を相続時に精算するもの(以下「相続時精算課税」という。)がある。直接控除には、免除、非課税、税額控除、課税価格の軽減、税率の軽減等の手法が用いられている(図表1参照)。

図表1 相続税関係特別措置の手法別区分

| 手法 | 内容 | |

|---|---|---|

| 直接控除 | 免除 | 相続税又は贈与税を免除するもの |

| 非課税 | 相続税又は贈与税を課さないもの | |

| 税額控除 | 相続税額又は贈与税額から一定金額を控除するもの | |

| 課税価格の軽減 | 課税価格に算入すべき価額を一定割合を乗じて計算した金額とするもの | |

| 税率の軽減 | 課税価格に乗ずる税率を軽減するもの | |

| その他の直接控除 | 上記のいずれにも当てはまらないもの | |

| 納税猶予 | 相続税又は贈与税の納税を猶予するもの | |

| 相続時精算課税 | 贈与財産に対する軽減された贈与税相当額を相続時に精算するもの | |

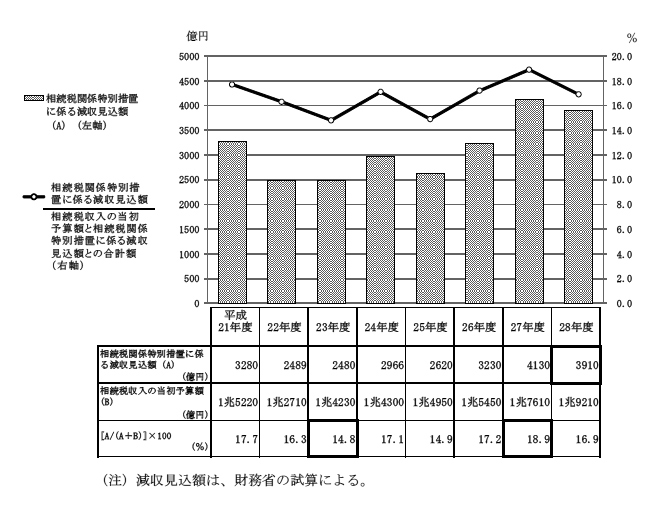

財務省は、データ上の制約等から特別措置の適用による増減収額を見込むことが困難であるものや特別措置の内容から増減収額が生じないと考えられるものなどを除き、毎年度、特別措置の適用による増減収見込額を試算していて、このうち当該年度分における増減収見込額が10億円以上の特別措置を衆議院財務金融委員会及び参議院財政金融委員会に報告している。

そして、28年度分において、相続税関係特別措置に係る減収額は3910億円と見込まれている。

21年度以降について、相続税関係特別措置に係る減収見込額が相続税収入(贈与税収入を含む。)の当初予算額と当該減収見込額との合計額に占める割合(「相続税関係特別措置に係る減収がなかったとした場合の当初予算額」に占める減収見込額に相当)をみると、図表2のとおり、14.8%から18.9%までの間で推移している。

図表2 相続税関係特別措置に係る減収見込額の推移等

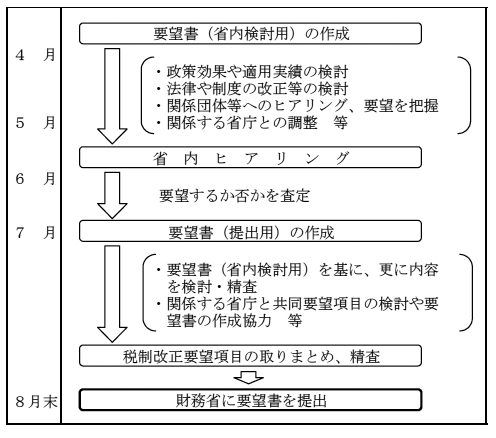

税制上の措置を特定の政策目的を実現するための手段として位置付けている行政機関(税制上の措置を特定の政策目的を実現するための手段として位置付けている行政機関としての財務省を含む。以下「関係省庁」という。)は、毎年度行われる税制改正に当たり、所管している特別措置に係る政策等の単位(以下「政策等の単位」という。)ごとに、各政策の目的に基づき、税制の新設、内容の拡充、期限の延長(期限の撤廃を含む。以下同じ。)等について要望(以下、関係省庁が毎年度行う税制に関する要望のことを「税制改正要望」という。)する事項を記載した「税制改正要望書」(以下「要望書」という。)を、国税に関する制度の企画、立案等を所掌する財務省に提出している。

関係省庁における税制改正要望の事務手続の流れについて、例を示すと図表3のとおりである。

図表3 関係省庁における税制改正要望の事務手続の流れ

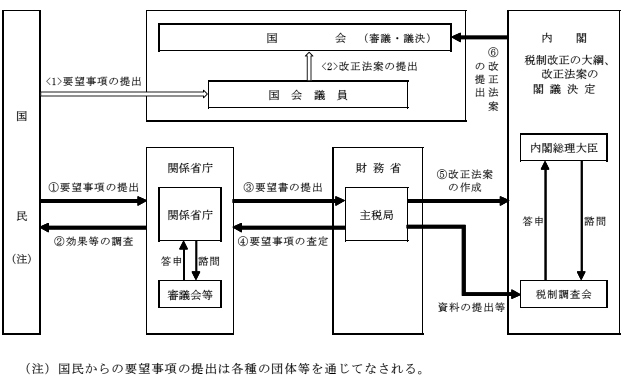

税制改正要望の内容については、財務省による要望事項の検証や査定、税制調査会における議論等が行われ、税制改正の大綱が閣議決定される。そして、この大綱の内容を法案化した措置法等の改正案は、閣議決定を経て内閣から国会に提出される(図表4参照)。国会で審議され成立した後は、措置法等の改正法が公布、施行されることになる。

図表4 税制改正の流れ(概念図)

行政機関が行う政策評価について、客観的かつ厳格な実施を推進し、その結果の政策への適切な反映を図り、また、政策評価に関する情報を公表し、もって効果的かつ効率的な行政の推進に資するとともに、政府の有するその諸活動について国民に説明する責務が全うされることを目的として、「行政機関が行う政策の評価に関する法律」(平成13年法律第86号。以下「政策評価法」という。)が13年6月に制定され、一定の要件に該当する研究開発、公共事業及び政府開発援助を実施することを目的とする政策のほか、政策評価法施行令で定める政策については、事前評価を行わなければならないこととされた。

そして、22年5月に政策評価法施行令が改正され、法人税軽減措置についても、新設又は内容の拡充若しくは期限の延長の際に事前評価の実施が義務付けられることとなった。また、「政策評価に関する基本方針」(平成17年12月閣議決定。以下「基本方針」という。)が一部変更され、法人税軽減措置について事後評価の対象として定めるものとされた。一方で、所得税、相続税等の法人税以外の税目に係る特別措置のうち、当該特別措置が特定の行政目的の実現のために税負担の軽減等を行うものについては、事前評価及び事後評価の実施は政策評価法等では義務付けられていないものの、基本方針の一部変更により、積極的かつ自主的に事前評価を実施するよう努め、また、事後評価の対象とするよう努めるものとされた(図表5参照)。

図表5 特別措置に係る政策評価の対象

| 特別措置の区分 | 政策評価実施の義務又は努力義務 | ||||

|---|---|---|---|---|---|

| 事前評価 | 事後評価 | ||||

| 特定の行政目的の実現のために税負担の軽減等を行う特別措置 | 法人税軽減措置 | 義務 | 根拠: 政策評価法等 |

義務 | 根拠: 基本方針 |

| 所得税、相続税等の法人税以外の税目に係る特別措置 | 努力義務 | 根拠: 基本方針 |

努力義務 | 根拠: 基本方針 |

|

| 上記以外の特別措置 | 義務・努力義務 なし | 義務・努力義務 なし | |||

基本方針によれば、政策評価の結果については、各行政機関において、税制改正要望等の政策の企画立案作業における重要な情報として適時的確に活用され、当該政策に適切に反映されるようにする必要があるとされている。

そして、特別措置に係る政策評価の内容、手順等の標準的な指針を示した「租税特別措置等に係る政策評価の実施に関するガイドライン」(平成22年5月政策評価各府省連絡会議了承。以下「租特ガイドライン」という。)によれば、事前評価は、特別措置の新設、拡充又は延長を要望しようとする行政機関が実施することとされており、事後評価は、評価の対象となる特別措置について、過去に当該特別措置の要望を行った行政機関が実施することとされている。また、関係省庁は、特別措置に係る政策評価を実施する場合には、客観的なデータを可能な限り明らかにし、特別措置の適用件数や適用金額、減収額及び効果を予測し、又は把握するとともに、税収減が是認されるような効果が見込まれ又は確認されるかなどの観点から政策評価の実施に努めることとされ、その政策評価の単位は、税制改正要望の単位に対応させることなどとされている。また、政策評価法によれば、特別措置に係る政策評価を行ったときは、政策評価の観点や結果等を記載した評価書を作成することとされている。

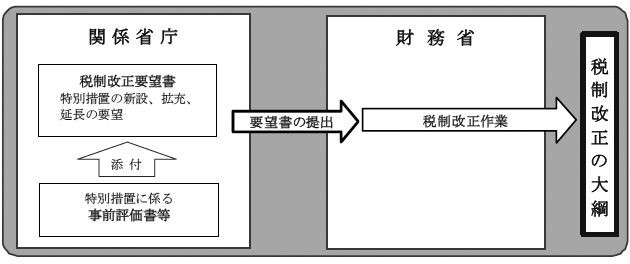

関係省庁は、税制改正要望の際に提出する要望書において、施策の必要性、手段としての有効性及び要望の措置の妥当性といった点から検証を行い、その内容を記述することとなっている。また、その際に、要望する措置に係る政策について政策評価を実施している場合には、事前評価書又は事後評価書を要望書に添付して財務省に提出することとなっている。そして、財務省は、関係省庁から提出を受けた要望書、事前評価書等に基づいて、特別措置の検証を行うことになっている(図表6参照)。

図表6 税制改正要望の際に行われる関係省庁及び財務省による検証

会計検査院は、特別措置に係る適用状況等について毎年検査を行っており、その検査結果を検査報告に掲記するなどしている。このうち、相続税関係特別措置についての検査結果は、図表7のとおりとなっている。

図表7 相続税関係特別措置についての検査結果

| 検査報告年度 | 件名 |

|---|---|

| 昭和 60年度 |

(本院の指摘に基づき当局において改善の処置を講じた事項(旧大蔵省)) 「農地等に係る相続税の納税猶予制度の運用について改善させたもの」 |

| 平成 16年度 |

(特定検査対象に関する検査状況) 「租税特別措置(肉用牛売却所得の課税の特例及び農地等についての相続税の納税猶予の特例)の実施状況について」 |

| 17年度 | (特定検査対象に関する検査状況) 「租税特別措置(小規模宅地等についての相続税の課税価格の計算の特例)の適用状況等について」 |

| 22年度 | (意見を表示し又は処置を要求した事項(農林水産省)) 「農地等に係る贈与税及び相続税の納税猶予制度の適用を適切なものとするため、農地法に基づく遊休農地対策を適切に実施させるなどするよう意見を表示したもの」 |