| 政策評価の対象とした租税特別措置等の名称 | 小規模宅地等についての相続税の課税価格の計算の特例 | |

|---|---|---|

| 評価実施時期及び分析対象期間 | 評価実施時期:平成28年8月 分析対象期間:平成24年~28年 |

|

| 必要性等 | 政策目的及びその根拠 | 《租税特別措置等により実現しようとする政策目的》

小規模宅地の処分についての制約面に配慮し、特に事業用土地については、事業が雇用の場であるとともに取引先等と密接に関連している等事業主以外の多くの者の社会的基盤として居住用土地にはない制約を受ける面があること等に鑑み、課税上の配慮を行う。(略) |

| 達成目標及びその実現による寄与 | 《租税特別措置等により達成しようとする目標》

本税制は、居住用・事業用宅地の処分についての制約面に着目して、相続税負担を軽減するものであることから、本税制の達成目標は、小規模宅地を相続する者の税負担が軽減されることそのものである。

他方で、本税制の適用を受けた場合、結果的には小規模宅地を保有する者の相続税負担が軽減され、居住用であれば居住の継続が、事業用であれば事業の継続が確保される。従って、本税制の副次的な効果として、税負担の軽減による事業継続の促進が挙げられる。 |

|

| 《政策目的に対する租税特別措置等の達成目標実現による寄与》

本特例は個人事業者等の事業の用等に供する小規模宅地の処分について制約を受けることに鑑み、その税負担を軽減するものである。 |

||

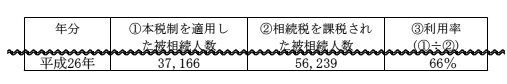

| 有効性等 | 適用数等 |  |

| 減収額 | (略)平成28年度 1350億円 ※財務省試算 | |

| 効果・税収減是認効果 | 《効果》

毎年被相続人数ベースで3万5000人以上が本税制を利用しており、5年前の調査時と比較すれば減少しているとはいえ、未だに相続税が課税された非相続人の約7割弱という高い水準を維持している。

このように、足下でも本税制は多数の者に利用されており、居住用・事業用小規模宅地を保有する者にとっての基盤的税制としての役割を十分に果たしていると言うことができる。

さらに、本税制の副次的な効果として、納税負担が軽減されることによる事業継続への貢献が挙げられる。現に、平成28年に中小企業庁が実施したアンケートによると、本税制を利用したことがある(又は利用予定がある)者(n=84)のうち、本税制がなかった場合の影響について、約45%が納税資金確保のために居住用地や事業用地、その他の資産を売却する必要があると回答している。(略) |

|

| 相当性 | 租税特別措置等によるべき妥当性等 | (略)すなわち、宅地を相続する場合には、相続人が当該宅地を売却せずに納税資金を確保することが非常に困難なケースが多々あること等に鑑みると、事業承継の際に相続税等の税負担の軽減を行うことは適切である。(略)

また、平成22年度税制改正において、適用対象が居住・事業継続に係る宅地に限定され、居住・事業を継続しない場合を適用対象から除外しているため、この点からも本税制の妥当性が担保されている。 |