消費税法(昭和63年法律第108号)第4条の規定によれば、国内において事業者が行った資産の譲渡等には、消費税を課することとされている。一方、同法第8条第1項の規定等によれば、輸出物品販売場を経営する事業者が、短期滞在の外国人旅行者等に対して、輸出物品販売場において、通常生活の用に供する物品(以下「免税対象物品」という。)で輸出するため所定の方法で購入されるものの譲渡を行う場合には、当該物品の譲渡については、消費税を免除することとされている。

消費税法第8条第3項の規定によれば、免税対象物品を購入した短期滞在の外国人旅行者等が、本邦から出国する日までに当該物品を輸出しないときは、その出港地を所轄する税関長等は、その者から当該物品の譲渡についての同条第1項の規定による免除に係る消費税額に相当する消費税を直ちに徴収することなどとされている。

このため、税関職員は、「輸出物品販売場制度における消費税等の徴収手続及び滞納処分マニュアル(実施要領)」(2022年6月関税局監視課、業務課)(以下「実施要領」という。)に基づき、航空機により出国する場合には空港、クルーズ船等により出国する場合には海港の税関出国検査場等において、免税対象物品を購入したと認められる者(以下「免税物品購入者」という。)から提示を受けた旅券等の情報を免税販売管理システムタブレット端末(注1)(以下「タブレット」という。)又はパスポートリーダーで読み込むなどして、免税対象物品を輸出するために所持しているかなどについて確認を行っている(以下、この確認を「対査確認」という。)。そして、免税対象物品を所持していないなどして、輸出しないことが確認できた場合は、徴収すべき消費税及び地方消費税(以下、これらを合わせて「消費税等」という。)について税額等の賦課決定を、賦課決定通知書による送達又は口頭で通知することとなっている。口頭による賦課決定は、国税通則法(昭和37年法律第66号)の改正により、令和4年4月からできることとなったものである。この改正は、賦課決定が出国の際に行われ、時間的な制約があることを踏まえたものである。そして、同法の規定では口頭による賦課決定ができる場面を限定していない。

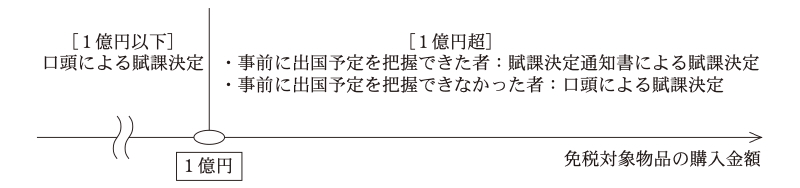

実施要領においては、免税対象物品を輸出しないことが確認できたときは、図のとおり、事前に出国予定を把握できた者で免税対象物品の購入金額が1億円を超えるような高額購入の場合等は免税物品購入者に賦課決定通知書を送達し、その他の場合は免税物品購入者に口頭で賦課決定を通知することとなっている。このように、高額購入の場合等は賦課決定通知書を送達することを基本としつつ、その他の場合は税関出国検査場等における対査確認の状況等を踏まえて口頭による賦課決定を通知することとしている。そして、賦課決定された消費税等の額を納付せず未納のまま出国した免税物品購入者は、税関のシステムに滞納者として登録されることとなり、再入国時に追跡、質問等を行うことが可能となっている。

図 実施要領における免税対象物品の購入金額と賦課決定の方法の関係

また、対査確認時に免税物品購入者が免税対象物品を所持していないなど不審点等があった場合には、財務本省が定めた事務連絡に基づき、免税物品購入者の氏名、不審点等を記載した「免税確認旅客等連絡せん」(以下「連絡せん」という。)を作成して、同本省に報告することとなっている。

財務本省は、2年4月からの免税対象物品の販売に係る手続の電子化等に対応するために、東京税関に、全国の各税関等分のパスポートリーダー等を調達するよう依頼し、東京税関は、これを受けて、元年8月にタブレット664台等の借入れ及び保守に係る契約(契約金額2億8762万余円)のほか、同年9月にパスポートリーダー249台の購入契約(契約金額4381万余円)を締結している。そして、パスポートリーダー等は2年3月までに160税関等に配備されている。

物品管理法(昭和31年法律第113号)によれば、各省各庁の長は、その所管に属する物品の取得、供用等(以下「管理」という。)を行うこととされている。また、各省各庁の長からその管理に関する事務の委任を受けた職員は、物品の効率的な供用等のため必要があると認めるときは、各省各庁の長等の承認を経て、物品の管理換をすることができることとされている。

(検査の観点、着眼点、対象及び方法)

外国人旅行者の増加に伴い、免税対象物品の購入金額は毎年度多額に上っている。また、前記のとおり、口頭で賦課決定を通知できるように国税通則法が改正されている。さらに、免税対象物品の販売に係る手続が電子化されるなどしている。

そこで、本院は、合規性、有効性等の観点から、税関における対査確認が適切に行われ、消費税等の賦課決定が適切に行われているか、パスポートリーダー等は適切に利用されているかなどに着眼して検査した。

検査に当たっては、出国の際に対査確認が必要であるとされた免税物品購入者(以下「対査確認対象者」という。)で、4、5両年度に連絡せんが作成された対査確認対象者の免税対象物品の購入金額計647億0624万余円に係る消費税等相当額及びパスポートリーダー等計913台(契約金額計3億3143万余円)を対象として、17税関等(注2)において、連絡せん、購入記録情報、契約書を確認するなどして会計実地検査を行うとともに、9税関等(注3)から160税関等に配備されたパスポートリーダー等の利用実績に係る関係書類の提出を受けて、その内容を確認するなどの方法により検査した。

(検査の結果)

検査したところ、次のような事態が見受けられた。

東京税関成田税関支署において、4年度に、免税対象物品の購入金額が1億円を超える高額購入を行った対査確認対象者5人(免税対象物品の購入金額計23億1598万余円、試算した消費税等額計2億3159万余円)については、事前に出国予定を把握できなかった者であり、免税対象物品を所持していないため輸出しないことが確認できたにもかかわらず、賦課決定通知書を作成する時間がなかったことを理由に、賦課決定を行っていなかった。実施要領では事前に出国予定を把握できなかった者で免税対象物品の購入金額が1億円を超えるような高額購入の場合には口頭で賦課決定を通知することとされているにもかかわらず、賦課決定を行わなかったことについて、同支署は、4年9月に実施要領の内容について財務本省に問い合わせたところ、同本省が1億円以上の免税対象物品の購入者には全て賦課決定通知書の送達が必要であると回答したことから、賦課決定通知書を作成する必要があると理解していたためであるとしていた。したがって、上記の事態は、同本省の回答が実施要領の内容を適切に踏まえたものとなっていなかったことを要因としたものであったと認められた。

また、東京税関成田、羽田両税関支署において、4年度に、免税対象物品の購入金額が1億円を超える高額購入をした対査確認対象者4人(免税対象物品の購入金額計10億8277万余円、試算した消費税等額計1億0827万余円)については、事前に出国予定を把握できた者であり、免税対象物品を所持していないため輸出しないことなどが確認できたにもかかわらず、賦課決定を行っていなかった。これは、当該4人が搭乗手続の終了時間間際にチェックインカウンターに現れたことから、実施要領に基づいて賦課決定すべき消費税額等を算出して賦課決定通知書を作成する時間がなかったためであった。

しかし、実施要領において、上記のような場合に口頭による賦課決定を認めていないのは、①賦課決定が出国の際に行われ、時間的な制約があることを踏まえて口頭による賦課決定ができるよう国税通則法が改正された趣旨に合致しないこと、②免税対象物品を所持していないため輸出しないことなどが確認できたにもかかわらず、対査確認対象者に対して賦課決定を行わずに出国させてしまうと、当該者は滞納者として登録されないため将来の再入国時に追跡、質問等を行うことができなくなることを踏まえると、適切とは認められない。

各税関等に配備されたパスポートリーダー249台の利用状況を確認したところ、12税関等(注4)は、配備された36台(取得価格621万余円)について、元年12月に配備された後、6年3月まで全く利用していなかった。

そして、利用していない理由について聴取したところ、当該12税関等においては、その管轄する海港にクルーズ船が寄港した実績はあるものの、パスポートリーダーによる出国に係る旅券の確認手続が発生する最終港ではなく寄港地であったこと、また、最終港となった場合でも旅券読み取りソフトが搭載されていて旅券を読み取ることができるタブレットにより対応が可能であったことによるものであった。

また、財務本省は、各税関等におけるパスポートリーダーの利用状況を把握しておらず、上記の全く利用されていないパスポートリーダーについて管理換をするための指示を行うなどの十分な対策を講じていなかった。

このように、実施要領の記載内容が十分でないなどしていて賦課決定が適切に行われていなかった事態及びパスポートリーダーの有効活用を図るための対策を講じていなかったために利用していないものがあった事態は適切ではなく、改善の必要があると認められた。

(発生原因)

このような事態が生じていたのは、財務本省において、次のことなどによると認められた。

ア 担当部署において実施要領の内容についての理解が十分でなく、その内容を誤認していたこと、国税通則法の改正の趣旨を踏まえて口頭による賦課決定の通知が行えることを明示するなどすることについての認識が欠けていたこと

イ パスポートリーダーの利用状況を把握して利用実績がないものについては、管理換をするなどの有効活用が図られるよう適切な指示を行うことの重要性についての認識が欠けていたこと

本院の指摘に基づき、財務本省は、次のような処置を講じた。

ア 担当部署において税関等から賦課決定の通知方法等に関する問い合わせがあった際に実施要領の内容の確認を徹底するなどして適切に対応することとするとともに、6年8月に、実施要領を改正し、免税対象物品の購入金額が1億円を超えるような対査確認対象者が搭乗手続の終了時間間際にチェックインカウンターに現れた場合等には口頭による賦課決定の通知が行えることを明示して、税関等に周知した。

イ 利用実績がなかったパスポートリーダーについて、他の官署での利用が見込まれるものについては6年10月までに管理換を行うなどするとともに、今後の同種事態の発生を防止するために、6年8月に税関等に対して事務連絡を発出して、各税関等で利用するパスポートリーダー等の機器の利用状況を把握し、有効活用を図るための体制を整備した。