<構成>

1 検査の背景(a1リンク参照)

(1) 相続等により取得した財産に係る評価の概要(a1_1リンク参照)

(2) 取引相場のない株式に係る評価の概要(a1_2リンク参照)

ア 原則的評価方式の各評価方式(a1_2_1リンク参照)

イ 原則的評価方式の各評価方式における1株当たりの評価額の計算式(a1_2_2リンク参照)

ウ 特例的評価方式(a1_2_3リンク参照)

エ 取引相場のない株式に係る評価方法の改正状況(a1_2_4リンク参照)

2 検査の観点、着眼点、対象及び方法(a2リンク参照)

3 検査の状況(a3リンク参照)

(1) 原則的評価方式による評価の状況(a3_1リンク参照)

ア 納税義務者による評価方式の選択状況(a3_1_1リンク参照)

イ 類似業種比準価額及び純資産価額(a3_1_2リンク参照)

ウ 類似業種比準価額が純資産価額と比べて低くなる要因(a3_1_3リンク参照)

(2) 特例的評価方式による評価の状況(a3_2リンク参照)

4 本院の所見(a4リンク参照)

相続税法(昭和25年法律第73号)によれば、個人が相続又は遺贈により財産を取得した場合には、その取得した財産に対して相続税を課することとされている。また、個人が贈与により財産を取得した場合には、その取得した財産に対して贈与税を課することとされている。そして、同法第22条の規定によれば、相続、遺贈又は贈与(以下「相続等」という。)により取得した財産の価額は、当該財産の取得の時における時価によることとされている。そして、財産評価基本通達(昭和39年直資56、直審(資)17国税庁長官通達。以下「評価通達」という。)によれば、時価とは、課税時期における財産の現況に応じ、不特定多数の当事者間で自由な取引が行われる場合に通常成立すると認められる価額をいうものとされ、その価額は、評価通達の定めによって評価した価額によることとされている。

相続税及び贈与税の課税対象となる財産のうち、株式の価額については、評価通達により、上場株式、気配相場等のある株式及びこれら以外の取引相場のない株式ごとに具体的な評価方法が定められている。このうち、取引相場のない株式は、金融商品取引所における市場取引等のように取引価格が明らかとなっているものではない。国税庁は、その株式の発行会社の規模が上場会社に匹敵するものから、個人企業と変わらないものまで様々であり、株主も実質的に会社の所有者というべき株主から従業員株主のような少数株主まで様々で、会社への支配力に差があるとしている。このため、取引相場のない株式を同一の方法により評価することは適当でないことから、評価通達において、評価しようとする取引相場のない株式の発行会社(以下「評価会社」という。)の規模及び株主の区分に応じて異なる評価方法を定めている。

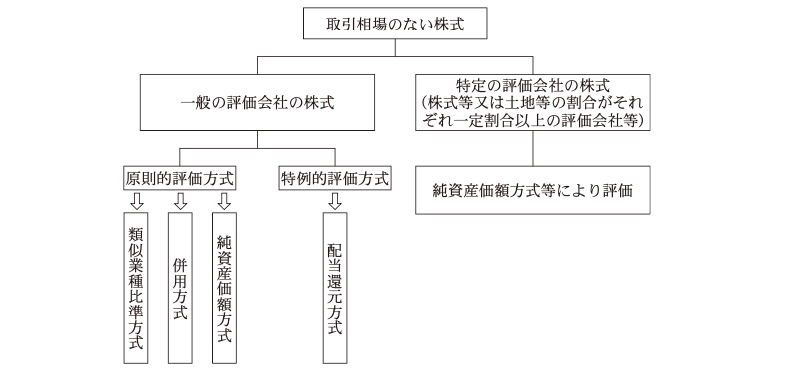

そして、評価通達において、図表1のとおり、一般の評価会社の株式について、原則的評価方式として、1株当たりの類似業種比準価額(以下「類似業種比準価額」という。)により評価する方式(以下「類似業種比準方式」という。)、1株当たりの純資産価額(相続税評価額によって計算した金額)(以下「純資産価額」という。)により評価する方式(以下「純資産価額方式」という。)及び類似業種比準価額と純資産価額を併用することにより評価する方式(以下「併用方式」という。)の三つの評価方式を、評価会社の規模区分に応じて選択可能な評価方式として定めている。一方、株式を取得した株主の議決権の割合等に着目した特例的評価方式として、評価会社の株式の年配当金額により評価する方式(以下「配当還元方式」という。)を定めている。

また、評価通達において、評価会社の有する資産に係る価額の合計額のうちに占める株式等又は土地等の割合がそれぞれ一定割合以上の評価会社、開業後3年未満の評価会社、休業中の評価会社等(以下「特定の評価会社」という。)については、一般の評価会社とは会社の業績、資産状況等が異なることから、一般の評価会社とは区分して評価方法を定めている。そして、特定の評価会社は純資産価額方式等により評価することとなっている。

図表1 取引相場のない株式の評価方法(体系図)

ア 原則的評価方式の各評価方式

評価通達によれば、評価会社の規模区分は、業種別に定められた総資産価額、従業員数及び取引金額の基準に基づき、大会社、中会社及び小会社に区分されている。

そして、図表2のとおり、評価会社の規模区分と原則的評価方式の各評価方式について、大会社の株式は原則として類似業種比準方式、小会社の株式は原則として純資産価額方式、中会社の株式は原則として併用方式により、それぞれ評価することとなっている。ただし、納税義務者の選択により、大会社及び中会社の株式は純資産価額方式で、小会社の株式は併用方式で、それぞれ評価することができることとなっている。

図表2 評価会社の規模区分と原則的評価方式の各評価方式

|

評価方式

評価会社の規模区分

|

類似業種比準方式 | 併用方式 | 純資産価額方式 |

|---|---|---|---|

| 大会社 | ◎ | ― | 〇 |

| 中会社 | ― | ◎ | 〇 |

| 小会社 | ― | 〇 | ◎ |

評価通達において評価会社の規模区分別に各評価方式が定められている理由について、国税庁は、上場会社に匹敵するような大会社の株式については、上場会社の株式の評価との均衡を図ることが合理的であるため類似業種比準方式による評価を原則とし、個人企業とそれほど変わるところがない小会社の株式については、個人企業者の会社財産に対する持分的な性格が強いことから評価会社の正味財産に着目して純資産価額方式による評価を原則とし、大会社と小会社の中間にある中会社の株式については、類似業種比準価額と純資産価額を加味した併用方式による評価を原則とすることが適当であるためとしている。

また、納税義務者の選択により、大会社及び中会社の株式を純資産価額方式で評価することができることとなっている理由について、国税庁は、類似業種比準価額は市場取引等において実際に形成されたものではなく、いわば未実現のものであるため、類似業種比準価額が純資産価額を超える場合には、類似業種比準価額によって評価することは適当とはいえないためであるとしている。さらに、納税義務者の選択により、小会社の株式について併用方式で評価することができることとなっている理由について、事業規模が小規模であるとはいえ営利を目的とする会社である以上、その株式の評価に当たっては、資産価値に加えて、類似業種比準価額も考慮することにより、利益及び配当といった収益要素を加味することも合理的と考えられるためであるとしている。

イ 原則的評価方式の各評価方式における1株当たりの評価額の計算式

(ア) 類似業種比準価額

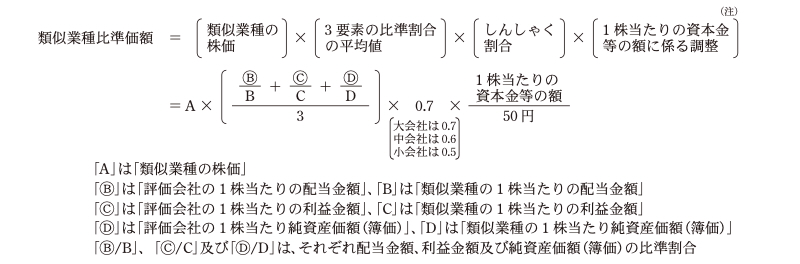

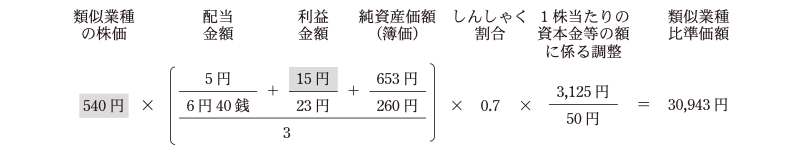

類似業種比準方式及び併用方式で用いられている類似業種比準価額は、評価会社と事業内容が類似する業種目(注1)に属する上場会社群(以下「類似業種」という。)の株価を基にして、1株当たりの配当金額、1株当たりの利益金額及び1株当たりの純資産価額(帳簿価額によって計算した金額)(以下「純資産価額(簿価)」といい、配当金額、利益金額及び純資産価額(簿価)を合わせて「3要素」という。)を加味することとなっており、国税庁は、これらの値を月単位で公表している。そして、類似業種比準価額は、次の計算式のとおり、類似業種の3要素の値に対する評価会社の3要素それぞれの値の割合(以下「比準割合」という。)の合計を、比準要素数である3で除して平均値を算出し、これに類似業種の株価及びしんしゃく割合(注2)(大会社は0.7、中会社は0.6、小会社は0.5)を乗ずるなどして計算することとなっている。

(計算式)

このように、類似業種比準価額の計算式は、会社の業績等を表す3要素について類似業種と評価会社とを比べて、相対的に株式を評価する仕組みとなっている。

(イ) 純資産価額

純資産価額方式及び併用方式で用いられている純資産価額は、次の計算式のとおり、課税時期である相続等が発生した時点において評価通達に基づき評価した評価会社の各資産の合計額から各負債の合計額及び評価差額に対する法人税額等に相当する金額(注3)を控除して算出した額を、評価会社の課税時期における発行済株式数で除することなどにより計算することとなっている(注4)。

(計算式)

純資産価額について、国税庁は、実質的にこの評価額が他の評価方式による評価額の上限となっているなど、評価通達における基本的な評価額として位置付けられるとしている。

(ウ) 併用方式による評価額

ウ 特例的評価方式

評価通達によれば、評価会社の株式のうち、同族株主(注5)以外の株主等が取得した株式(注6)については、原則的評価方式に代えて特例的評価方式である配当還元方式により評価することとされている。ただし、配当還元方式による評価額が原則的評価方式による評価額を超える場合には、原則的評価方式による評価額によることとされている。

配当還元方式による評価額は、次の計算式のとおり、評価会社の株式を所有することによって受ける利益である年配当金額を一定の率(以下「還元率」という。)で割り戻すことにより、その元本である株式の価額を計算することとなっており、還元率は10%となっている。

(計算式)

評価通達において同族株主以外の株主等が取得した株式の評価について配当還元方式が定められている理由について、国税庁は、事業経営への影響の少ない従業員株主等の少数株主は会社への支配力が小さく、単に配当を期待するにとどまることや、評価手続の簡便性も考慮したためであるとしている。また、配当還元方式による評価額が原則的評価方式による評価額を超える場合には、原則的評価方式による評価額によることとされている理由について、国税庁は、会社への支配力が小さい少数株主が取得する株式が、原則的評価方式により評価される同族株主が取得した株式より高く評価されることは適当とはいえないためであるとしている。

エ 取引相場のない株式に係る評価方法の改正状況

取引相場のない株式に係る評価方法の改正状況をみると、原則的評価方式のうち、純資産価額の計算式等については、昭和53年に、一定条件の株主グループに属する株主が取得した株式の評価に係る改正が行われて以降は、その評価額に大きく影響を与える改正は行われていない。

一方、類似業種比準価額の計算式等については、41年から平成29年にかけて、計算式、対象とする評価会社の範囲の拡大、選択できる類似業種の範囲の拡大等の評価額に影響を与える改正が行われている。

また、特例的評価方式である配当還元方式については、その評価額に大きく影響を与える改正は行われておらず、還元率は昭和39年から約60年にわたって10%のまま見直されていない。

相続等により取得した財産のうち取引相場のない株式の評価については、これまで評価方法の改正が行われており、このうち類似業種比準価額の計算式等の数次の改正は評価会社の株式の評価額に影響を与えるものであった。また、配当還元方式の計算式についてはその評価額に大きく影響を与える改正は行われておらず、その還元率についても見直されていない状況である。そして、上記の評価方法の改正を背景として各評価方式による評価額の間に開差が生じているという意見等がある中、評価通達で定められている各評価方式間の評価額の状況については特段の検証がされてきていない状況である。

そこで、本院は、有効性、公平性(注7)等の観点から、評価通達で定められている取引相場のない株式の評価について、原則的評価方式の各評価方式による評価額の水準はどのようになっており、相続税等の申告に当たり、異なる規模区分の評価会社が発行した取引相場のない株式を取得した者間で株式の評価の公平性が確保されているか、配当還元方式の還元率は社会経済の変化に応じたものとなっているかなどに着眼して検査した。

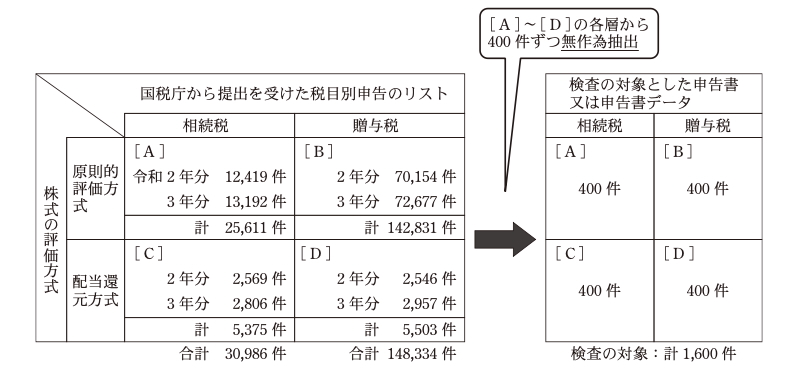

検査に当たっては、令和2、3両年分の相続税及び贈与税の申告(注8)のうち、相続等により取得した財産に取引相場のない株式がある申告のリストそれぞれ30,986件及び148,334件について国税庁から提出を受けて、その中から相続税及び贈与税の税目別並びに原則的評価方式により株式の評価を行っている申告(以下「原則的評価方式による申告」という。)及び特例的評価方式である配当還元方式により株式の評価を行っている申告(以下「配当還元方式による申告」という。)の別に、層化抽出法により、一定の誤差の範囲内で母集団の傾向を判断するために統計的に必要と考えられる標本の大きさを考慮して各400件を無作為に抽出した。そして、これらの計1,600件の申告(当該申告において、取得財産のうち株式が取引相場のない株式として評価されている評価会社延べ1,785社)を対象として(図表3参照)、国税庁から相続税及び贈与税の申告書又は申告書データ(注9)、申告書に添付されている取引相場のない株式の評価明細書等の関係書類の提出を受けて、株式の評価の状況を確認するなどして検査した。また、国税庁において、取引相場のない株式の評価に係る制度趣旨、評価方法の根拠、見直し経緯等について説明を聴取するなどして会計実地検査を行った。

図表3 検査の対象の抽出方法

ア 納税義務者による評価方式の選択状況

相続税及び贈与税に係る原則的評価方式による申告各400件、計800件についてみたところ、評価会社延べ896社に係る取引相場のない株式が評価されており、このうち評価明細書で所要の項目を確認できない評価会社延べ72社、特定の評価会社延べ184社、計延べ256社を除いた延べ640社の評価額は計186億5521万余円となっていた。

延べ640社について、評価会社の規模区分別の分布状況をみると、図表4のとおり、大会社は98社、中会社は延べ372社、小会社は延べ170社となっていた。

前記のとおり、取引相場のない株式については評価会社の規模区分に応じてそれぞれ選択可能な評価方式が定められており、納税義務者はそれらの中から評価方式を選択して株式を評価することとなっている。

そこで、納税義務者が選択した評価方式を評価会社の規模区分別にみると、図表4のとおり、大会社98社のうち92社(大会社の93.8%)は類似業種比準方式により評価されており、中会社延べ372社のうち延べ345社(中会社の92.7%)、小会社延べ170社のうち延べ153社(小会社の90.0%)は、併用方式により評価されていた。一方、いずれの規模区分においても、純資産価額方式により評価されていた評価会社の割合は著しく低かった。

図表4 評価会社の規模区分別の評価方式の選択状況

| 評価会社の規模区分 | 評価会社数 | |||

|---|---|---|---|---|

| 類似業種比準方式 | 併用方式 | 純資産価額方式 | ||

| 大会社 | 98(100.0%) | 92(93.8%) | ― | 6(6.1%) |

| 中会社 | 372(100.0%) | ― | 345(92.7%) | 27(7.2%) |

| 小会社 | 170(100.0%) | ― | 153(90.0%) | 17(10.0%) |

| 計 | 640(100.0%) | 92(14.3%) | 498(77.8%) | 50(7.8%) |

イ 類似業種比準価額及び純資産価額

一般的に、納税義務者は納税額を低く抑えるように、評価額がより低く計算される評価方式を選択して申告すると思料される。そして、上記のとおり、純資産価額方式により評価されていた評価会社の割合は著しく低くなっていた。これらの点を考慮すると、いずれの会社規模についても選択可能な純資産価額方式による評価額に比べて、他に選択可能な類似業種比準方式又は併用方式による評価額は低くなる傾向があると考えられ、さらに、類似業種比準方式及び併用方式で用いられている類似業種比準価額は、純資産価額に比べて低く算定される傾向があると考えられる。

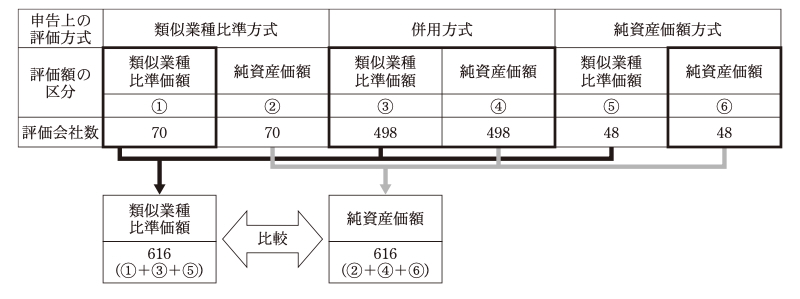

そこで、1株当たりの評価額の傾向をみるために、前記延べ640社のうち、評価明細書において類似業種比準価額と純資産価額が算定されていた延べ616社について、類似業種比準価額と純資産価額を比較した(図表5参照)。これらの比較に当たっては、類似業種比準価額及び純資産価額の選択又は両者の併用のために評価明細書に記載されている価額を用いた。また、延べ616社の株式の評価に係る申告は、相続税及び贈与税の申告の両方があるが、評価通達による評価方法は同様であるため、両者を合計して比較した。

図表5 類似業種比準価額と純資産価額の比較(概念図)

(単位:社)

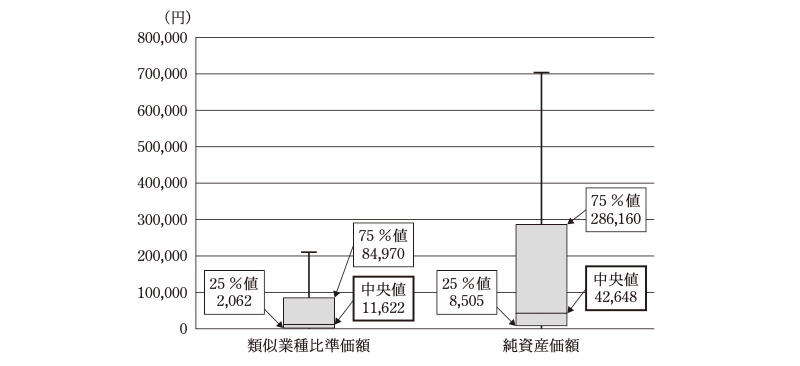

その結果、図表6のとおり、類似業種比準価額の中央値は11,622円、純資産価額の中央値は42,648円となっており、類似業種比準価額の中央値が純資産価額の中央値の27.2%となっていた。

図表6 類似業種比準価額及び純資産価額の比較

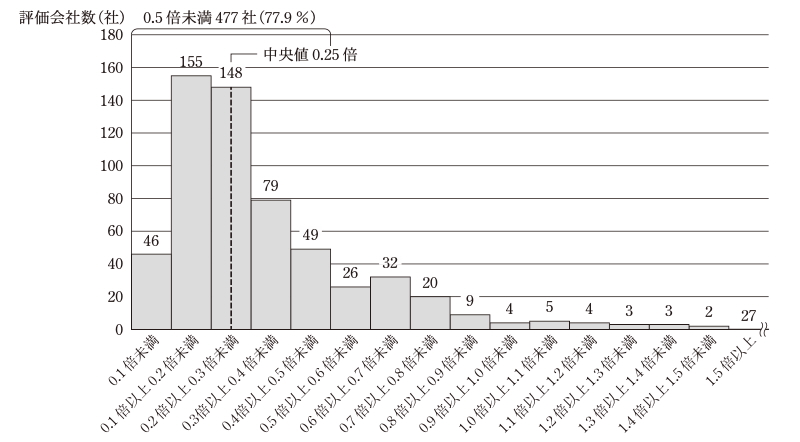

また、前記延べ616社のうち、純資産価額が0円であった4社を除いた延べ612社について、各評価会社の純資産価額に対する類似業種比準価額の割合の分布状況をみたところ、図表7のとおり、中央値は0.25倍となっており、延べ477社(全体の77.9%)が0.5倍未満となっていた。

図表7 純資産価額に対する類似業種比準価額の割合の分布状況

このように、類似業種比準価額は純資産価額に比べて相当程度低い水準にあるため、類似業種比準方式及び併用方式による各評価額は純資産価額方式による評価額に比べて相当程度低く算定され、各評価方式の間で1株当たりの評価額に相当のかい離が生じている状況となっていた。

以上のように、層化抽出法により無作為に抽出した申告を対象として検査した状況は、2、3両年分の相続税及び贈与税の申告における取引相場のない株式の評価全体でもおおむね同様の傾向にあると考えられる。

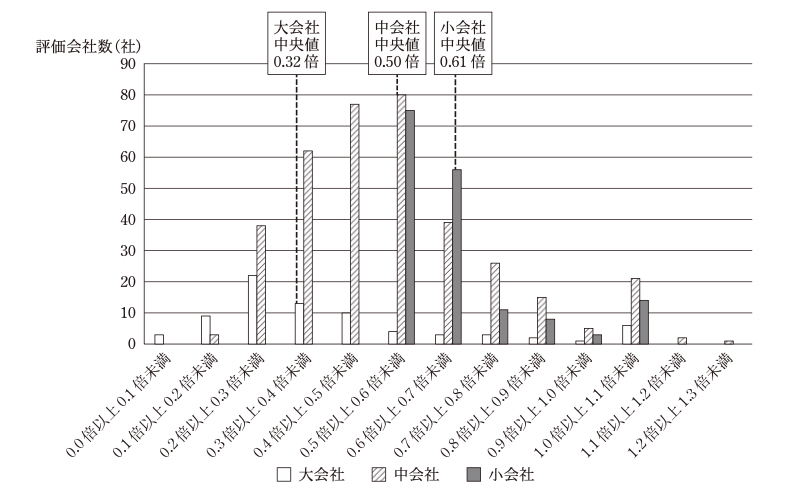

さらに、各評価方式の間で1株当たりの評価額にかい離が生じている状況について、評価会社の規模区分別に、各評価会社の純資産価額と実際に申告された各評価方式による評価額(以下「申告評価額」という。)との関係をみるために、前記の延べ612社について、純資産価額に対する申告評価額の割合の分布状況をみたところ、図表8のとおり、その中央値は、大会社0.32倍、中会社0.50倍、小会社0.61倍となっており、申告評価額は、評価会社の規模が大きい区分ほど純資産価額に比べて低くなる状況となっていた。

図表8 評価会社の規模区分別の純資産価額に対する申告評価額の割合の分布状況

このような状況となっているのは、類似業種比準価額は純資産価額に比べて相当程度低く算定される傾向がある中で、大会社が選択可能な類似業種比準方式では類似業種比準価額がそのまま評価額となるのに対して、中会社及び小会社が選択可能な併用方式では類似業種比準価額を考慮する割合(「L」の値)が中会社ではその規模が大きい順に0.9、0.75、0.6、小会社では0.5となっていて、その残りの割合は純資産価額を適用することになっているためである。このため、評価会社の規模が大きい区分ほど株式の評価額が相対的に低く算定される傾向にある。

各評価方式の間で1株当たりの評価額にかい離が生じており、評価会社の規模が大きい区分ほど純資産価額に比べて申告評価額が低くなる状況について、国税庁は、当該かい離を考慮して、会社の規模区分を変えるための操作や、特定の評価会社の要件に該当しないようにするための操作をするなどして、税負担の軽減を図る納税義務者が現に存在するとしている。

また、各評価方式の間で1株当たりの評価額にかい離が生じている状況の影響についてみるために、前記の延べ616社について、申告評価額と純資産価額方式による評価額のそれぞれに実際に申告された取得株式数を乗じた額を比較した。その結果、申告評価額の合計168億9281万余円に対して、純資産価額方式による評価額の合計は396億7909万余円となり、227億8628万余円の開差が生じていた。

このように、原則的評価方式においては、類似業種比準方式及び併用方式による評価額が純資産価額方式による評価額に比べて相当程度低く算定される傾向となっており、申告評価額の合計額と純資産価額方式による評価額の合計額を算出して比較したところ、前者が後者の2分の1を下回ることとなる大きな開差が生じていた。

ウ 類似業種比準価額が純資産価額と比べて低くなる要因

(ア) 類似業種比準価額の計算式等に係る評価通達の改正による影響

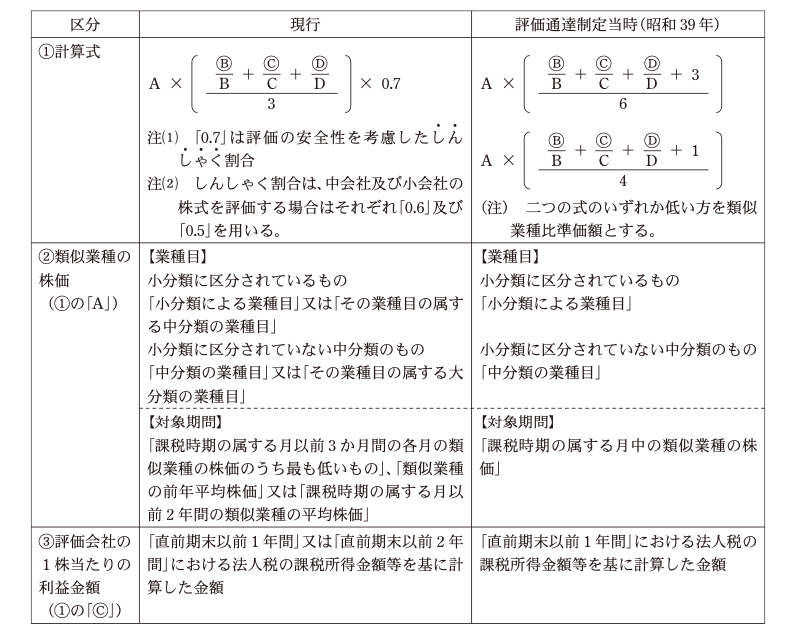

前記のとおり、類似業種比準価額の計算式等については昭和41年から平成29年にかけて改正が行われている。その主な内容は、図表9のとおり、①計算式において常数「3」又は「1」などをしんしゃく割合「0.7」に置き換える改正、また、中会社及び小会社についてのしんしゃく割合を「0.7」からそれぞれ「0.6」及び「0.5」に引き下げる改正、②類似業種の株価の選択に当たっての業種目及び対象期間の範囲を広げる改正、③比準要素である評価会社の1株当たりの利益金額の選択に当たっての対象時期の範囲を広げる改正となっている。

その結果、①の改正において、3要素以外の要素を評価に反映するための常数がなくなることにより、評価における3要素の値の影響が強まり、3要素の各比準割合が低くなる場合に、改正前に比べて評価額が下がることになった。また、中会社及び小会社のしんしゃく割合が引き下げられたことにより、中会社及び小会社の株式の評価額が下がることになった。さらに、②及び③の改正において、類似業種の株価や評価会社の1株当たりの利益金額について、より選択範囲が広げられるとともに、最も低い金額を選択することが可能になったことにより、類似業種比準価額を下げることが可能になった。

図表9 類似業種比準価額の計算式等に係る評価通達の主な改正状況

評価通達においては、評価会社の規模区分等に応じて異なる評価方式が定められている。これらの各評価方式の間では必ずしも評価額が同水準となることが予定されているものではないものの、近年、純資産価額の計算式については改正されていない一方で、類似業種比準価額が下がる方向で評価通達が改正されてきたことにより、類似業種比準価額と純資産価額の差は、計算式上、評価通達の制定当時と比べて拡大していると思料される。

上記について、事例を示すと次のとおりである。

<事例>

相続人Aは、令和3年11月に、相続により大会社である評価会社が発行した取引相場のない株式を取得し、この株式の評価に当たり、類似業種比準方式を選択し、類似業種比準価額を次のように30,943円と算定していた。

上記のうち、類似業種の株価については、業種目「生活関連サービス、娯楽業」の3年11月における株価を適用し、①課税時期の属する月以前3か月間の各月の株価655円、646円及び625円のうち最も低い株価625円、②類似業種の前年平均株価540円、③課税時期の属する月以前2年間の平均株価575円のうち、最も低い株価540円を選択していた。

また、評価会社の1株当たりの利益金額については、①直前期末以前1年間における法人税の課税所得金額等を基に計算した金額26円、②直前期末以前2年間の各事業年度における法人税の課税所得金額等を基に計算した金額15円のうち、より低い金額15円を選択していた。

このように、類似業種の株価は①から③までのうち最も低い株価、評価会社の1株当たりの利益全額は①又は②のうちより低い金額をそれぞれ選択できることは、類似業種比準価額が下がる要因になっていた。

(イ) 類似業種比準価額の計算式における配当金額の影響

類似業種比準価額は、3要素の各比準割合の合計を、比準要素数である3で除して、これに類似業種の株価を乗ずるなどして計算している(1(2)イ(ア)参照)。

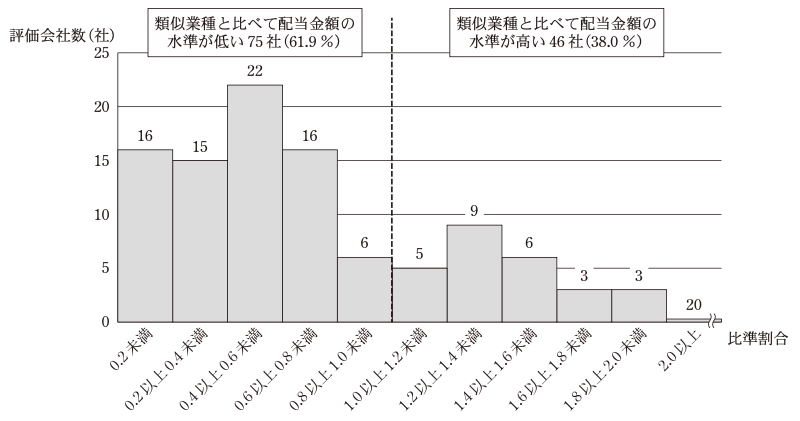

そこで、前記延べ640社のうち、類似業種比準方式及び併用方式が選択されていた延べ590社について、3要素の各比準割合の中央値の状況をみたところ、配当金額の比準割合は0、利益金額の比準割合は0.30、純資産価額(簿価)の比準割合は2.29となっていた。

このように、配当金額の比準割合の中央値が0であったことから、評価会社の配当金額の比準割合の状況をみたところ、図表10のとおり、延べ469社(延べ590社の79.4%)の比準割合が0となっていた。

図表10 類似業種比準方式及び併用方式が選択されていた延べ590社における配当金額の比準割合の状況

| 評価方式 | 評価会社数 | ||

|---|---|---|---|

| 配当金額の比準割合が0であった評価会社数 | 配当金額の比準割合が0ではなかった評価会社数 | ||

| 類似業種比準方式 | 92(100.0%) | 43(46.7%) | 49(53.2%) |

| 併用方式 | 498(100.0%) | 426(85.5%) | 72(14.4%) |

| 計 | 590(100.0%) | 469(79.4%) | 121(20.5%) |

そして、配当金額を計上しておらず配当金額の比準割合が0となっていた延べ469社のうち同族株主等の上位3者が有する株式の総数等がその会社の発行済株式の総数等の50%を超える評価会社は、99.5%を占める状況となっていた。一般的に、このような会社は、不特定多数の株主を抱える大規模な会社に比べて、配当金額が低く抑えられる傾向があるとされている。

このような背景がある中で、配当金額を計上していない評価会社の類似業種比準価額の計算においては、実質的には二つの比準要素の合計を3で除するなどして評価額を算定することになるため、評価額が下がることになる。

また、前記延べ590社のうち配当金額を計上していた121社における配当金額の比準割合をみたところ、図表11のとおり、配当金額の比準割合が1.0未満であり、類似業種と比べると配当金額の水準が低い会社が75社と全体の61.9%を占めていた。

図表11 配当金額を計上していた121社における配当金額の比準割合の状況

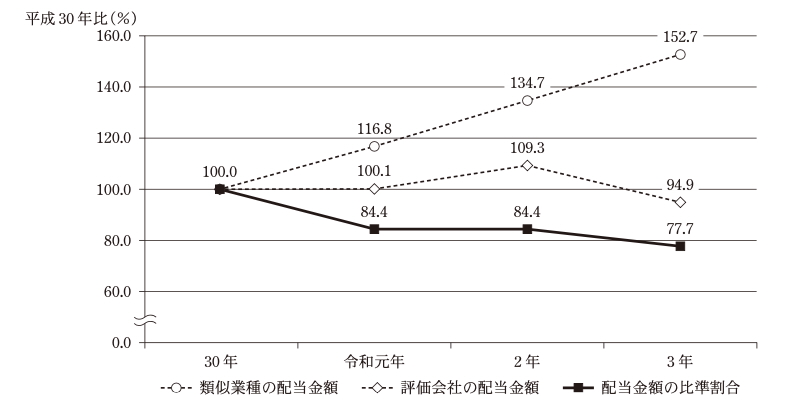

さらに、類似業種及び評価会社における配当金額の動向による配当金額の比準割合への影響並びにこれに伴う類似業種比準価額への影響をみるために、前記延べ590社のうち30年から令和3年までの4年間の配当金額が確認できた延べ498社について、当該配当金額の平均額及び国税庁が公表している類似業種の配当金額の平均額を用いて、配当金額の比準割合の平均値に係る推移を確認した。その結果、図表12のとおり、配当金額の比準割合の平均値は平成30年から令和3年にかけて減少していた。これは、3年の評価会社の配当金額の平均額は平成30年と比べてほぼ横ばいであったのに対して、令和3年の類似業種の配当金額の平均額は平成30年と比べて大幅に増加したことによるものである。

30年から令和3年までの期間のように、特定の期間において、評価会社の配当金額が横ばいの状況であっても、類似業種の配当金額が増加している場合には、配当金額の比準割合が下がるため、類似業種比準価額は下がることになる。

図表12 類似業種及び評価会社の配当金額の平均額並びに配当金額の比準割合の平均値の推移

このように、配当金額を計上していなかった評価会社が約80%を占めている状況、配当金額を計上していた評価会社においても類似業種と比べて配当金額の低い評価会社が60%超となっている状況、及び、近年では、類似業種と評価会社の配当金額の動向が異なることにより、評価会社の配当金額の動向にかかわらず比準割合が減少している状況に鑑みると、類似業種比準価額の計算式は評価会社の業績等の実態を踏まえて株式を評価する方法として適切に機能していないおそれがある。

以上のとおり、取引相場のない株式は金融商品取引所における市場取引等のように取引価格が明らかとなっているものではなく、評価通達により評価会社の規模区分等に応じて異なる評価方式が定められている。このため、各評価方式の間で同水準の評価額を算定することが必ずしも予定されているわけではない。しかし、類似業種比準方式及び併用方式による評価額は純資産価額方式による評価額に比べて相当程度低く算定されるなどして、各評価方式の間で評価額に相当のかい離が生じている状況となっている。

このような状況は、類似業種比準価額の計算式等について、評価額が下がる方向で評価通達の数次の改正が行われてきたこと、その計算式が評価会社の業績等の実態を踏まえて株式を評価する方法として適切に機能していないおそれがあることなどが要因となっていると思料される。

その結果、類似業種比準価額を適用する割合がより高くなる規模の大きな区分の会社ほど評価額が相対的に低く算定される傾向にあり、このような状況は、異なる規模区分の評価会社が発行した取引相場のない株式を取得した者間で株式の評価の公平性が必ずしも確保されているとはいえないと思料される。

ア 配当還元方式による評価額

評価通達において、株主の議決権の割合等の区分に応じた評価方法が定められており、同族株主以外の株主等が取得した株式については、原則的評価方式に代えて特例的評価方式である配当還元方式で評価することとなっている。そして、事業経営への影響の少ない従業員株主等の少数株主は会社への支配力が小さく、単に配当を期待するにとどまることや、評価手続の簡便性を考慮して、配当還元方式は、年配当金額を基に株式の価額を計算する評価方式とされている。

相続税及び贈与税に係る配当還元方式による申告各400件、計800件についてみたところ、評価会社延べ889社に係る取引相場のない株式が評価されており、このうち評価明細書で所要の項目を確認できない評価会社延べ32社を除いた延べ857社の評価額は計27億0754万余円となっていた。

延べ857社について、評価額の算定の基礎となる配当の分配状況をみたところ、延べ533社(62.1%)が配当を分配していた。

また、年配当金額等を基に計算される延べ857社の1株当たりの評価額をみたところ、その中央値は500円となっていた。

イ 還元率と金利水準の比較

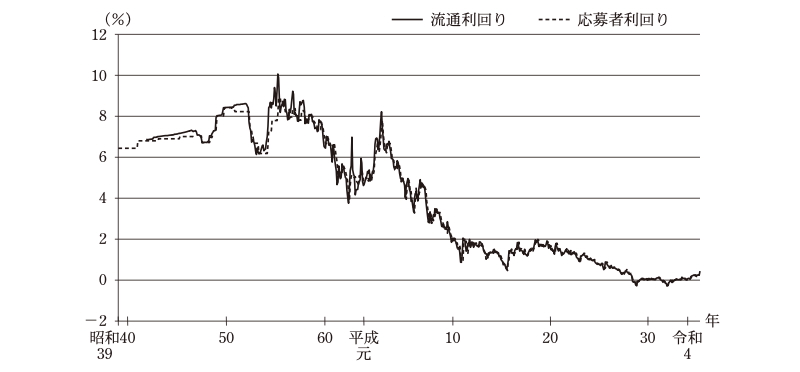

配当還元方式では、評価会社の株式を保有することによって受ける利益である年配当金額を還元率で割り戻すことなどにより、その元本である株式の評価額が決定される。例えば、年配当金額が100円で還元率が10%の場合の評価額は1,000円となるのに対して、年配当金額が100円で還元率が5%の場合の評価額は2,000円となる。このため、年配当金額が同額の場合、還元率が高くなるほど株式の評価額は低くなる仕組みとなっており、還元率の値はその評価額に大きな影響を与えることになる。

還元率を10%に設定していることについて、国税庁は、昭和39年の評価通達制定当時の金利等を参考とし、評価の安全性を図ることも考慮して設定したものであるとしている。

そこで、金利等の状況について、評価通達が制定された39年以降の長期国債の流通利回り及び応募者利回りの推移をみたところ、図表13のとおり、40年代及び50年代は約6%から約10%までの間で推移し、その後、長期的に低下して、平成10年以降はほぼ2%以下で推移していた。

しかし、我が国の金利の水準が長期的に低下してきている中、還元率は、評価通達の制定以降、見直されていない。

図表13 長期国債の流通利回り及び応募者利回りの推移

ウ 還元率別の評価額の試算

還元率は、金利等を参考にして設定されたものである。また、還元率を用いた配当還元方式による評価額が原則的評価方式による評価額を超える場合には、原則的評価方式による評価額によることとされている。

そこで、金利等を参考にして設定された還元率を用いた配当還元方式による評価額が原則的評価方式による評価額と同水準になる還元率の水準をみるために、前記延べ857社のうち、評価明細書において原則的評価方式による評価額も記載されていた延べ246社について、株式に係る配当金額が一定であるとの条件の下、配当還元方式において、9%から1%までの仮の還元率を用いて評価額を試算し、それぞれの還元率において原則的評価方式による評価額を超えない評価会社数を試算した。

その結果、図表14のとおり、配当還元方式による評価額が原則的評価方式による評価額を超えない評価会社は、還元率が9%の場合には延べ242社(延べ246社の98.3%)、7%の場合には延べ234社(同95.1%)、5%の場合には延べ225社(同91.4%)を占めることになり、大部分の評価会社においては、配当還元方式による評価額が原則的評価方式による評価額を上回ることはないこととなっていた。以上のように、層化抽出法により無作為に抽出した申告を対象として検査した状況は、令和2、3両年分の相続税及び贈与税の申告における取引相場のない株式の評価全体でもおおむね同様の傾向にあると考えられる。

図表14 配当還元方式において仮の還元率を用いて評価額を試算した場合に、当該還元率において原則的評価方式による評価額を超えない評価会社数

| 還元率 | 9% | 8% | 7% | 6% | 5% | 4% | 3% | 2% | 1% |

|---|---|---|---|---|---|---|---|---|---|

| 原則的評価方式による評価額を超えない評価会社数 | 242 | 239 | 234 | 231 | 225 | 213 | 190 | 140 | 78 |

| 評価会社延べ246社に占める割合 | 98.3% | 97.1% | 95.1% | 93.9% | 91.4% | 86.5% | 77.2% | 56.9% | 31.7% |

上記の結果を踏まえ、前記延べ857社の配当還元方式による評価額計27億0754万余円について、大部分の評価会社において配当還元方式による評価額が原則的評価方式の評価額を上回らなかった9%から5%までの範囲で仮の還元率別の評価額を試算したところ、図表15のとおり、評価額は還元率が9%の場合の計30億0838万余円から還元率が5%の場合の計54億1509万余円までとなり、評価額は還元率が10%の場合に比べて3億0083万余円から27億0754万余円までの範囲で増加することになる。

図表15 還元率別の評価額の試算

| 還元率 | 評価額計 | 還元率が10%の場合の評価額計との差額 |

|---|---|---|

| 10% | 27億0754 | |

| 9% | 30億0838 | 3億0083 |

| 8% | 33億8443 | 6億7688 |

| 7% | 38億6792 | 11億6037 |

| 6% | 45億1258 | 18億0503 |

| 5% | 54億1509 | 27億0754 |

配当還元方式の還元率は、評価通達の制定当時の金利等を参考にしたものであること、長期国債の流通利回りなどの金利の水準が長期的に低下してきている状況等を踏まえると、10%の還元率は、社会経済の変化に応じたものとはなっておらず、評価の安全性を考慮しているものであるとしても、近年の金利の水準と比べて相対的に高い率となっているおそれがある。このため、これに基づいて算定される配当還元方式による評価額は評価通達の制定当時と比べて相対的に低くなっているおそれがあると思料される。

相続等により取得した財産のうち取引相場のない株式の評価については、これまで評価方法の改正が行われている。その中で、原則的評価方式のうち、純資産価額の計算式等については、昭和53年の改正以降は、その評価額に大きく影響を与える改正は行われていない一方、類似業種比準価額の計算式等についてその評価額が下がる方向で数次の改正が行われている。

また、特例的評価方式である配当還元方式については、評価額に大きな影響を与える改正は行われておらず、還元率についても金利等の水準に応じて見直されていない。

そこで、本院において、原則的評価方式の各評価方式による評価額の水準はどのようになっており、相続税等の申告に当たり、異なる規模区分の評価会社が発行した取引相場のない株式を取得した者間で株式の評価の公平性が確保されているか、配当還元方式の還元率は社会経済の変化に応じたものとなっているかなどに着眼して検査したところ、次のような状況となっていた。

原則的評価方式においては、類似業種比準方式及び併用方式による評価額が純資産価額方式による評価額に比べて相当程度低く算定される傾向があり、各評価方式の間で評価額に相当のかい離が生じており、申告評価額は、評価会社の規模が大きい区分ほど純資産価額に比べて低くなる状況となっていた。このような状況について、国税庁は、当該かい離を考慮して、評価会社の規模区分を変えるための操作や、特定の評価会社の要件に該当しないようにするための操作をするなどして、税負担の軽減を図る納税義務者が現に存在するとしている。

また、配当還元方式の還元率は、39年の評価通達制定当時の金利等を参考にするなどして設定したとしているが、その後、我が国の金利の水準は長期的に低下してきているのに、見直されていない。

このように、原則的評価方式において各評価方式の間で評価額にかい離が生じていることにより、類似業種比準価額を適用する割合がより高くなる規模の大きな区分の会社ほど評価額が相対的に低く算定されることになり、この状況は評価通達の改正等の影響により拡大したと思料される。このような状況は、取引相場のない株式では各評価方式による評価額が同水準となることが必ずしも予定されていないことを考慮したとしてもなお、異なる規模区分の評価会社が発行した取引相場のない株式を取得した者間で株式の評価の公平性が必ずしも確保されているとはいえないと思料される。

また、配当還元方式の還元率は、社会経済の変化に応じたものとはなっておらず、評価の安全性を考慮しているものであるとしても、近年の金利の水準と比べて相対的に高い率となっているおそれがある。このため、これに基づいて算定される評価額は通達制定当時と比べて相対的に低くなっているおそれがあると思料される。

ついては、国税庁において、相続等により取得した財産のうち取引相場のない株式の評価について、異なる規模区分の評価会社が発行した取引相場のない株式を取得した者間での株式の評価の公平性や社会経済の変化を考慮するなどして、評価制度の在り方について様々な視点からより適切なものとなるよう検討を行っていくことが肝要である。

本院としては、今後とも相続等により取得した財産のうち取引相場のない株式の評価について、引き続き注視していくこととする。