- 国会及び内閣に対する報告(随時報告)|

- 会計検査院法第30条の2の規定に基づく報告書|

- 令和6年12月|

中小企業者等に対する新型コロナ特別貸付等に係る貸付債権等及び新型コロナ関連保証に係る保証債務等の状況について

- 検査対象

- 財務省、中小企業庁、株式会社日本政策金融公庫、株式会社商工組合中央金庫、独立行政法人中小企業基盤整備機構、一般社団法人全国信用保証協会連合会、13信用保証協会

- 新型コロナ特別貸付等の概要

- 株式会社日本政策金融公庫又は株式会社商工組合中央金庫が、新型コロナウイルス感染症の影響により一時的に業況悪化を来している中小企業者等に対して貸付けを行うもの

- 新型コロナ特別貸付等の貸付実績の累計額

- 20兆6397億円(令和元年度~5年度)

- 新型コロナ関連保証の概要

- 信用保証協会が、新型コロナウイルス感染症の影響により一時的に業況悪化を来している中小企業者等に対する民間金融機関の貸付けに係る信用保証(セーフティネット保証4号、5号及び危機関連保証)を行うもの

- 新型コロナ関連保証の保証承諾実績の累計額

- 38兆2664億円(令和元年度~5年度)

1 検査の背景

(1) 中小企業者等に対する新型コロナ関連資金繰り支援等の概要等

ア 中小企業者等に対する新型コロナ関連資金繰り支援の概要

株式会社日本政策金融公庫(以下「日本公庫」という。)、株式会社商工組合中央金庫(以下「商工中金」という。)、各都道府県等に設立された信用保証協会(注1)(以下「協会」という。)等は、令和2年1月以降の新型コロナウイルス感染症の感染拡大を受けて政府等が決定した対応策等を踏まえて、事業者に対する各種の資金繰り支援(以下「新型コロナ関連資金繰り支援」という。)を実施している。

- (注1)

- 信用保証協会 信用保証協会法(昭和28年法律第196号。以下「協会法」という。)に基づき設立されている法人。令和6年9月末時点で47都道府県及び横浜、川崎、名古屋、岐阜各市に設立されている。

中小企業者(注2)又は小規模事業者(注3)(以下、これらを「中小企業者等」といい、商工中金等の危機対応業務に係る貸付け及び信用保証においては中小企業等協同組合等を含む。以下同じ。)に対する新型コロナ関連資金繰り支援の5年度末までの主な実績は、次のとおりとなっている(実績の詳細については、別図表1参照)。

- ① 日本公庫、商工中金等による貸付け 約142万件約23兆5660億円

このうち新型コロナ特別貸付等(後述(2)ア参照) 約127万件約20兆6397億円(上記約23兆5660億円の87.5%) - ② 民間金融機関の貸付けに係る協会による信用保証 約203万件約38兆4489億円

このうち新型コロナ関連保証(後述(2)イ(ア)a参照) 約202万件約38兆2664億円(上記約38兆4489億円の99.5%) - ③ 中小企業者等が協会に支払う信用保証料を減免するために一般社団法人全国信用保証協会連合会(以下「連合会」という。)が協会に対して行う補助(以下「保証料補助」という。) 約164万件約1兆3930億円

- ④ 貸付金利を当初3年間実質的に無利子化するために独立行政法人中小企業基盤整備機構(以下「中小機構」という。)が行う利子補給等 約236万件約9003億円

イ 中小企業者等に対する新型コロナ関連資金繰り支援に関する国の財政援助の状況

国は、中小企業者等に対する新型コロナ関連資金繰り支援の実施に当たり、元年度から5年度までの間、日本公庫等に対して財政援助を行っており、その内訳は、次のとおりとなっている(国の財政援助の詳細については、別図表2参照)。

- ① 財政投融資計画に基づく財政融資資金の貸付け 約16兆8825億円

- ② 出資金 約11兆0197億円

- ③ 補助金 約4兆4338億円

また、この間、財務省、中小企業庁等の関係省庁は、中小企業者等に対する新型コロナ関連資金繰り支援を実施する日本公庫、商工中金、協会等に対して、2年4月までに、事業者の資金需要に迅速に対応できるように審査の簡素化・迅速化に取り組むことなどを要請し、3年1月に、中小企業者等の資金繰りに支障が生じないように元本・金利の返済猶予等の既往債務の条件変更について引き続き個別企業の実情に応じた最大限の配慮を行うことなどを要請するなどした。そして、日本公庫、商工中金、協会等は、上記の要請を踏まえるなどして、審査の簡素化・迅速化を図るための取組等や、既往債務の条件変更を行うなどしてきている。

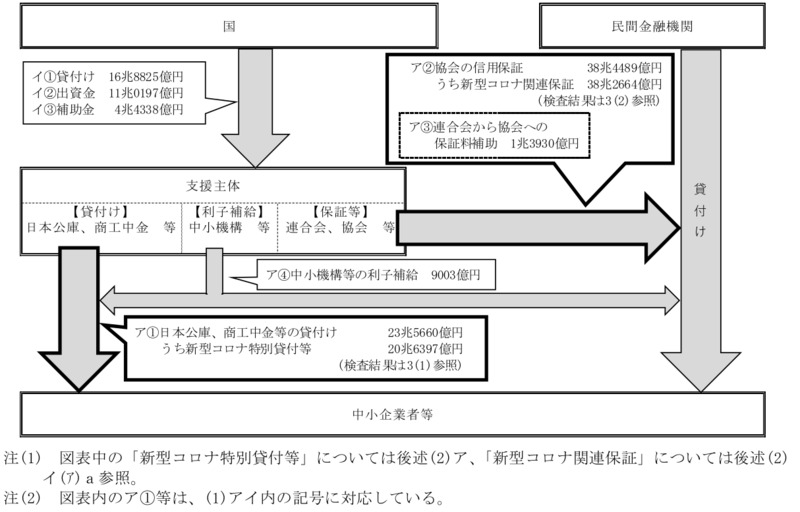

中小企業者等に対する新型コロナ関連資金繰り支援の全体像を示すと、図表0-1のとおりである。

図表0-1 中小企業者等に対する新型コロナ関連資金繰り支援の全体像

(2) 中小企業者等に対する新型コロナ関連資金繰り支援の主な制度の概要

ア 新型コロナ特別貸付等の概要

(ア) 日本公庫の新型コロナ特別貸付の概要

日本公庫は、株式会社日本政策金融公庫法(平成19年法律第57号。以下「公庫法」という。)に基づき、国民一般向けの業務(以下「国民生活事業」という。)として主として小規模事業者に対する小口の事業資金の貸付けや、中小企業者向けの業務(以下「中小企業事業」という。)として主として中小企業者に対する事業資金の貸付けを行うなどしている。

日本公庫は、財務省等が制定した「新型コロナウイルス感染症特別貸付制度要綱」(令和2年財政第93号)等に基づき、新型コロナウイルス感染症の影響により一時的に業況悪化を来している中小企業者等を対象とする新型コロナウイルス感染症特別貸付(以下「新型コロナ特別貸付」という。)を2年3月に開始しており、対象者の要件等は図表0-2に示すとおりとなっている。なお、新型コロナ特別貸付の取扱期限は、数度にわたり延長され、6年9月末時点においては6年12月末までとされている。

図表0-2 日本公庫の新型コロナ特別貸付の要件等

| 事業 | 国民生活事業 | 中小企業事業 | ||

|---|---|---|---|---|

| 対象者の要件 | 売上高減5%以上等であり、かつ、中長期的に業況が回復し、発展することが見込まれる者 | |||

| 貸付限度額 | 8000万円 注(1) | 6億円 注(2) | ||

| 貸付期間 (うち据置期間) |

20年以内 注(3) (5年以内) |

|||

| 利率 | 6000万円以内の部分 注(4) | 当初3年間 :基準利率-0.9% 注(6) 3年経過後 :基準利率 注(7) |

4億円以内の部分 注(5) | 当初3年間 :基準利率-0.9% 注(6) 3年経過後 :基準利率 注(7) |

| 6000万円超の部分 | 基準利率 注(7) | 4億円超の部分 | 基準利率 注(7) | |

| 担保 | 無担保 | |||

- 注(1) 制度開始当初は6000万円であり、令和2年7月に8000万円へ拡充された。

- 注(2) 制度開始当初は3億円であり、令和2年7月に6億円へ拡充された。

- 注(3) 運転資金については、制度開始当初は15年以内であり、令和4年4月に20年以内へ延長された。なお、設備資金の取扱いは6年6月末の貸付申込み受付分をもって廃止された。

- 注(4) 制度開始当初は3000万円であり、令和2年7月に4000万円、3年1月に6000万円へそれぞれ拡充された。

- 注(5) 制度開始当初は1億円であり、令和2年7月に2億円、3年1月に3億円、4年10月に4億円へそれぞれ拡充された。

- 注(6) 令和5年10月以降の貸付申込み受付分から「基準利率-0.5%」へ、6年7月以降の貸付申込み受付分から「基準利率」へそれぞれ引き上げられた。

- 注(7) 基準利率とは、株式会社日本政策金融公庫業務方法書に基づき、主務大臣の承認を受けて定める貸出金利をいう。収支相償を原則として、資金の調達コストに経費率及び信用コストを加えて設定されている。

(イ) 商工中金の危機対応業務に係る貸付けの概要

商工中金は、株式会社商工組合中央金庫法(平成19年法律第74号)に基づき、危機対応円滑化業務の主務大臣である財務大臣、農林水産大臣及び経済産業大臣が指定する指定金融機関として、内外の金融秩序の混乱又は大規模な災害等の危機事象が生じた際に、日本公庫から信用供与や利子補給金の支給を受けるなどして、危機事象で受けた被害によって業況や資金繰りが悪化している事業者に対して必要な資金の貸付け等を行う危機対応業務を行っている。

商工中金は、財務省、経済産業省等が定めた「危機対応認定に係る通知について」(令和2年財政第102号、元経営第3105号、20200318中第5号)等に基づき、2年3月に、指定金融機関が行う危機対応業務の一環として、新型コロナウイルス感染症の感染拡大の影響を受けた者に対する資金の貸付けを開始している。当該貸付けのうち、中小企業者向けの制度に係る貸付けであって、かつ、資本性劣後ローンを除いたもの(以下「危機対応貸付け」という。)については、中小企業事業における新型コロナ特別貸付とほぼ同様の制度となっている。一方、適用する金利については、商工中金の所定の金利となっており、当該金利が日本公庫の基準利率を上回る場合には、事業者が当該金利を一旦商工中金に支払った後、その上回る分について日本公庫から利子補給金として商工中金を通じて事業者に支給されることになっている。危機対応貸付けの取扱期限は、数度にわたり延長され、最終的には4年9月末までとされた。

イ 新型コロナ関連保証、民間ゼロゼロ融資等の概要等

(ア) 新型コロナ関連保証、民間ゼロゼロ融資等の概要

協会は、協会法に基づき、中小企業者等に対する金融の円滑化を図るために、中小企業者等が民間金融機関から受ける融資に対する信用保証を行っている。協会による信用保証には、通常の融資の際の一般保証(以下「一般保証」という。)のほか、経営安定関連保証(注4)、危機関連保証(注5)等の特例保証がある。

経済産業大臣は、2年2月以降、中小企業者等に対する新型コロナ関連資金繰り支援の一環として、経営安定関連保証のうちセーフティネット保証4号(以下「SN4号」という。)及びセーフティネット保証5号(以下「SN5号」という。)を発動するなどするとともに、危機関連保証を初めて発動した(以下、中小企業者等に対する新型コロナ関連資金繰り支援の一環として行われたSN4号、SN5号及び危機関連保証を合わせて「新型コロナ関連保証」という。)。これを受けて、協会は、新型コロナ関連保証を実施している。

新型コロナ関連保証の取扱期限は数度にわたり延長され、SN4号の取扱期限は6年6月末まで、危機関連保証の取扱期限は3年12月末までとされている。なお、SN5号については、業種に係る指定は行われるものの取扱期限の定めがない。

- (注4)

- 経営安定関連保証 中小企業信用保険法(昭和25年法律第264号。以下「信用保険法」という。)第12条に規定された中小企業者等の経営の安定に必要な資金に係る債務の保証を行うものをいう。このうち、SN4号は、自然災害等の突発的災害の発生に起因して売上高等が減少しているなどの影響を受けている特定地域の中小企業者等を支援するためのものである。また、SN5号は、売上高等が減少するなどしている特定の業種に属する中小企業者等を支援するためのものである。

- (注5)

- 危機関連保証 信用保険法第15条に規定された中小企業者等の経営の安定に必要な資金に係る債務の保証を行うものをいい、大規模な経済危機等の発生に起因して売上高等が減少している中小企業者等を支援するためのものである。

2年5月に、新型コロナ関連保証の認定を受けた中小企業者等のうち一定の要件を満たすものを対象として、①保証料補助や②民間金融機関の貸付けに係る利子を当初3年間実質無利子化するための利子補給等を行うことにより、民間金融機関による新型コロナウイルス感染症対策に伴う実質無利子・無担保とする融資(以下「民間ゼロゼロ融資」という。)の取扱いが開始され、取扱期限は3年3月末までとされた。そして、国は、民間ゼロゼロ融資について、都道府県等による制度融資を活用して、統一的な制度とするために、要綱の例を協会に対して示すなどしている。

民間ゼロゼロ融資の主な内容は、図表0-3のとおりである。

図表0-3 民間ゼロゼロ融資の主な内容

| 項目 | 主な内容 | |

|---|---|---|

| 貸付限度額 | 6000万円 注(1) | |

| 保証期間(うち据置期間) | 10年以内(5年以内) | |

| 担保 | 無担保 | |

| 利率 | 都道府県等所定 | |

| 保証料補助率 | 100% 注(2) | |

| 利子補給 | 当初3年間 注(2) | |

| 取扱期間 | 自 | 令和2年5月1日 |

| 至 | 3年3月31日 | |

- 注(1) 制度開始当初は3000万円であり、令和2年6月以降は4000万円、3年1月以降は6000万円へそれぞれ拡充されている。

- 注(2) SN5号が付される融資の一部に対しては、保証料補助率50%で、利子補給もなされないものがある。

5年度末の民間ゼロゼロ融資の実績は、約136万件約23兆4255億円(中小企業者等に対する新型コロナ関連資金繰り支援として実施された信用保証の実績額約38兆4489億円に対して6割程度の実績額)となっている。

中小企業庁は、民間ゼロゼロ融資の取扱期間終了後の3年4月に、新型コロナウイルス感染症の影響を受けた中小企業者等の経営の安定や生産性等の向上を図るために、新型コロナ関連保証の認定を受けた中小企業者等に対して、全国統一的な制度として伴走支援型特別保証制度を創設した。伴走支援型特別保証制度では、新型コロナ関連保証と併せて、民間金融機関による継続的な伴走型での支援(例えば、中小企業者等との対話を通じるなどした助言等)が実施されることとなっている。さらに、中小企業庁は、民間ゼロゼロ融資の返済開始時期が5年7月から6年4月までの間に集中し、積み上がった債務の返済負担に伴って増加が見込まれる民間ゼロゼロ融資からの借換需要等に応えるなどのために、5年1月に、伴走支援型特別保証制度の対象を新型コロナウイルス感染症の影響を受けた中小企業者等以外にも拡大するなどしている。伴走支援型特別保証制度の取扱期限は、数度にわたり延長され、6年9月末時点においては6年12月末まで(図表0-4注(2)参照)とされている。

bのとおり、民間ゼロゼロ融資又は伴走支援型特別保証制度(中小企業者等に対する新型コロナ関連資金繰り支援とされているものに限る。以下同じ。)は、新型コロナ関連保証と併せて実施されるものとなっている。なお、伴走支援型特別保証制度において実施される新型コロナ関連保証の実績は、日本公庫等による集計上、新型コロナ関連保証として実施されたSN4号、SN5号又は危機関連保証の実績に含まれている。

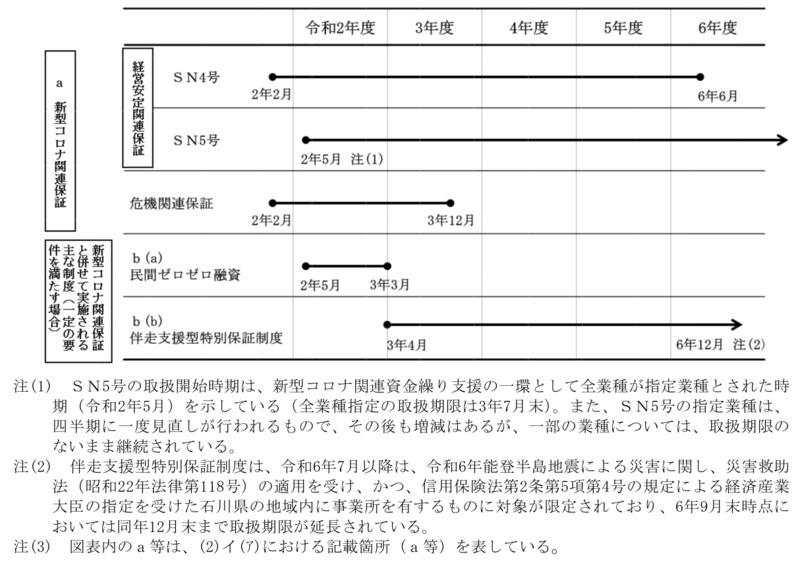

新型コロナ関連保証等の取扱期間を示すと、図表0-4のとおりである。

図表0-4 新型コロナ関連保証等の取扱期間

(イ) 新型コロナ関連保証に係る信用保証等の仕組み等

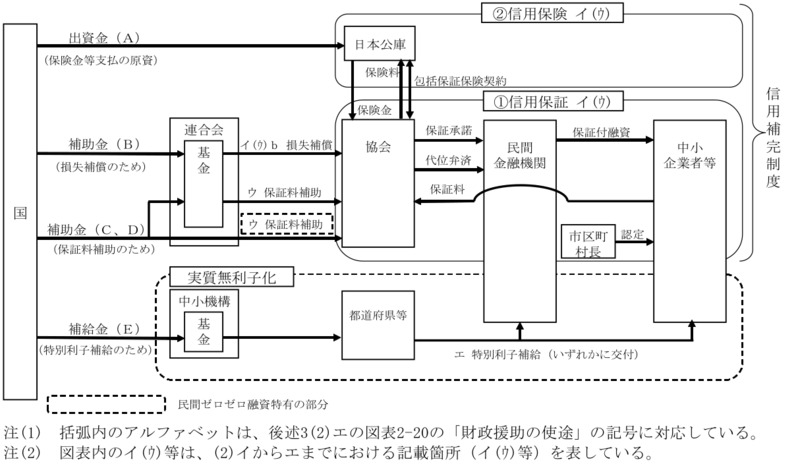

新型コロナ関連保証は、図表0-5のとおり、信用補完制度(①協会が民間金融機関からの融資に係る債務を保証する信用保証及び②協会が行った債務保証について契約金額の範囲内で日本公庫が保険を引き受ける信用保険により構成される制度)を活用した仕組みとなっている。そして、国は、新型コロナ関連保証制度等の実施に際して必要な財政援助を行っている。

図表0-5 新型コロナ関連保証に係る信用保証等の仕組み

また、新型コロナ関連保証の主な内容は、図表0-6のとおりとなっている。

図表0-6 新型コロナ関連保証の主な内容

| 経営安定関連保証 | 危機関連保証 | |||||

|---|---|---|---|---|---|---|

| SN4号 | SN5号 | |||||

| 関連規定 | 信用保険法第2条第5項第4号 | 信用保険法第2条第5項第5号 | 信用保険法第2条第6項 | |||

| 対象となる中小企業者等 | 経営の安定に支障を生じていると認められることについて市町村長又は特別区長の認定を受けた、特定中小企業者(SN4号及びSN5号)又は特例中小企業者(危機関連保証) | |||||

| 特定中小企業者又は特例中小企業者の該当要件 | 突発的災害(自然災害等)により影響を受けている指定地域において1年間以上継続して事業を行っているなど 注(1) | 指定業種に属する事業を行っているなど | 金融取引に支障を来しており、金融取引の正常化を図るために資金調達を必要としているなど | |||

| 市町村長又は特別区長の認定を受ける場合の主な要件である売上高等減少率 | 20%減 注(2) | 5%減 注(2) | 15%減 注(2) | |||

| 保証限度額 | 一般保証枠とは別枠で2億8000万円 | 一般保証枠並びにSN4号及びSN5号枠とは別枠で2億8000万円 | ||||

| 保証期間(うち据置期間) | 10年以内(5年以内) 注(3) | |||||

| 保証割合 | 100% | 80% 注(4) | 100% | |||

| 保証料率 注(5) | 0.85%又は1.05% 注(6) | |||||

| 担保の徴求 | 8000万円までは無担保。それ以上は必要に応じて徴求 | |||||

| 取扱期間 | 自 | 令和2年2月18日 | 2年5月1日 注(7) | 2年2月1日 | ||

| 至 | 6年6月30日 | 定めなし | 3年12月31日 | |||

- 注(1) SN4号に関しては、新型コロナ関連保証としては全国の全地域が指定されている。また、新規融資に対する保証は令和5年9月末で終了しており、同年10月1日からは対象が借換えに限定されている。

- 注(2) ①最近1か月間(実績)と前年同月との比較及び②その後2か月間を含む3か月間(見込み)と前年同期との比較の両方を行うこととされている。

- 注(3) 保証期間及び据置期間は、通常、協会ごとに定めているが、本図表においては国が全国統一的な保証期間を示した民間ゼロゼロ融資及び伴走支援型特別保証制度(分割返済の場合に限る。)に係るものとしている。

- 注(4) 特別小口保険に係る保証等、保証割合が100%となるものもある。

- 注(5) 保証料率は、通常、協会ごとに定めているが、本図表においては国が全国統一的な保証料率を示した民間ゼロゼロ融資に係るものとしている。

- 注(6) 保証料率は、経営者保証の有無で相違する。

- 注(7) SN5号の取扱開始時期は、新型コロナ関連資金繰り支援の一環として全業種が指定業種とされた時期(令和2年5月)を示している(全業種指定の取扱期限は3年7月末)。

(ウ) 新型コロナ関連保証の保証承諾及び代位弁済の流れ(図表0-5参照)

新型コロナ関連保証の保証承諾の流れは、おおむね次のとおりとされている。

① 新型コロナ関連保証を利用する中小企業者等は、信用保険法第2条第5項に定める特定中小企業者又は同条第6項に定める特例中小企業者であることについて、当該中小企業者等の住所地を管轄する市町村長又は特別区長(以下「市区町村長」という。)から認定(以下「市区町村長認定」という。)を受ける。

② 当該中小企業者等は、市区町村長認定を受けた後、認定されたことが記載された書面(以下「認定書」という。)の交付を受け、協会又は民間金融機関等に認定書を持参して融資及び保証を申し込み、民間金融機関による融資の審査及び協会による保証の審査を受ける。

③ 民間金融機関は、当該中小企業者等に対する融資の審査を行って新型コロナ関連保証が付された融資(以下「新型コロナ関連保証付融資」という。)を行うか決定するとともに、保証の審査を通過した場合に協会から保証承諾を受けて、新型コロナ関連保証付融資を実行する。

また、日本公庫は、中小企業事業において、信用保険法に基づき、各協会との間で包括保証保険契約を締結し、協会が行った債務保証について契約金額の範囲内で保険を引き受けることになっており、新型コロナ関連保証についても、融資の実行時に保険関係が成立することとされている。

新型コロナ関連保証に係る信用保証を引き受けた協会は、中小企業者等が元利金支払の延滞、破綻等の事由により債務不履行に陥った場合、当該中小企業者等に代わって民間金融機関に債務の弁済(以下「代位弁済」という。)を行う。また、協会は、代位弁済に伴い、当該中小企業者等に対する求償権を取得し、それを行使することにより当該中小企業者等から資金を回収する(代位弁済及び求償権行使の手続の流れについては、別図表3参照)。

そして、協会は、代位弁済の義務を負うことにより生ずる損失リスクについて、信用補完制度において、その一部を信用保険により日本公庫に移転するとともに、残りの一部を損失補償により連合会に移転するなどしている(リスク分散の状況については、別図表4参照)。

ウ 保証料補助の概要(図表0-5参照)

国は、2年度から、連合会に対して、民間ゼロゼロ融資に係る保証料を補助するための事業環境整備対策費補助金を交付している。また、国は、3年度から取扱いが開始された伴走支援型特別保証制度に係る保証料を補助するために、以前からある経営安定関連保証等対策費補助金の交付対象に伴走支援型特別保証制度を加えて、連合会に対して当該補助金を交付している。

そして、連合会は、これらの補助金等を原資として、保証料補助を行っており、これにより民間ゼロゼロ融資に係る中小企業者等の保証料に相当する額の全部又は一部が減免されるとともに、3年度からは伴走支援型特別保証制度に係る中小企業者等の保証料に相当する額の一部が軽減されている。

エ 特別利子補給の概要(図表0-5参照)

中小機構は、経済産業省が定めた「新型コロナウイルス感染症特別利子補給に係る交付要綱」(令和2年4月20日20200410財中第2号)等に基づき、新型コロナウイルス感染症の感染拡大の影響を受けた中小企業者等のうち、特に影響の大きい事業者への一層の資金繰り支援を講ずるために、国から交付を受けた補助金を原資として基金の造成等を行っている。そして、当該中小企業者等の経営の安定化につなげるために、この基金を原資として、当該中小企業者等が日本公庫の新型コロナ特別貸付、商工中金の危機対応貸付け等又は民間ゼロゼロ融資において当初3年間に負担する金利相当額を助成している(以下、この助成を「特別利子補給」という。)。

これにより、上記の貸付け等及び民間ゼロゼロ融資の当初3年間の実質的な無利子化が図られている。

このうち、前記の貸付け等を対象とする特別利子補給の取扱期限は数度の延長を経て4年9月末までとされ、民間ゼロゼロ融資を対象とする特別利子補給の取扱期限は延長を経て3年3月末までとされた。

(3) 新型コロナ特別貸付等及び新型コロナ関連保証付融資の返済開始時期の状況

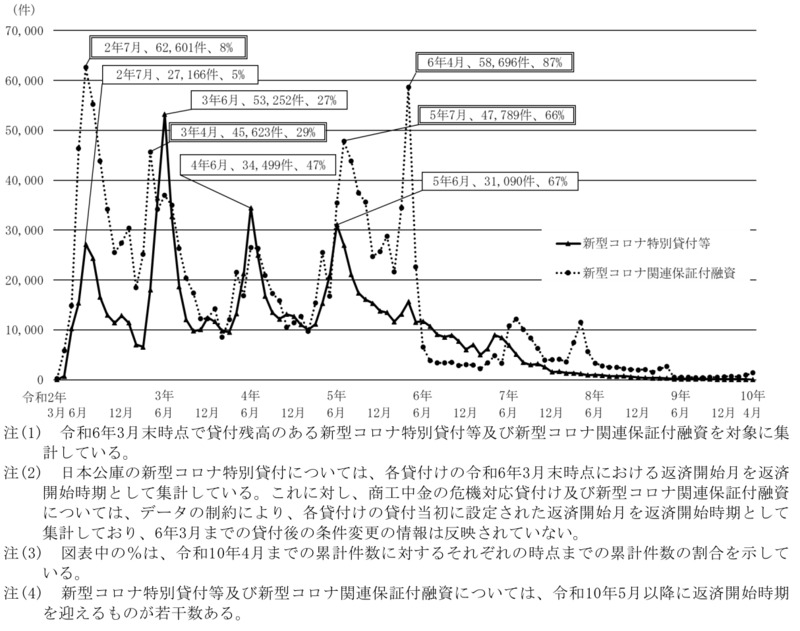

新型コロナ特別貸付等(国民生活事業及び中小企業事業における新型コロナ特別貸付並びに商工中金の危機対応貸付けをいう。以下同じ。)及び新型コロナ関連保証付融資の返済開始時期は、図表0-7のとおりとなっている。すなわち、新型コロナ特別貸付等については、返済開始時期を迎えるものが集中する時期(2年度から5年度までの間の各年度の6月前後)を全て経過し、5年度のうちに元利金の返済が本格化している。また、新型コロナ関連保証付融資についても、返済開始時期を迎えるものが集中する時期(2年7月、3年4月、5年7月及び6年4月)を全て経過し、6年9月末時点で元利金の返済が本格化している。

図表0-7 新型コロナ特別貸付等及び新型コロナ関連保証付融資の返済開始時期の状況

(4) 中小企業者等の資金繰り、借入金及び倒産の状況

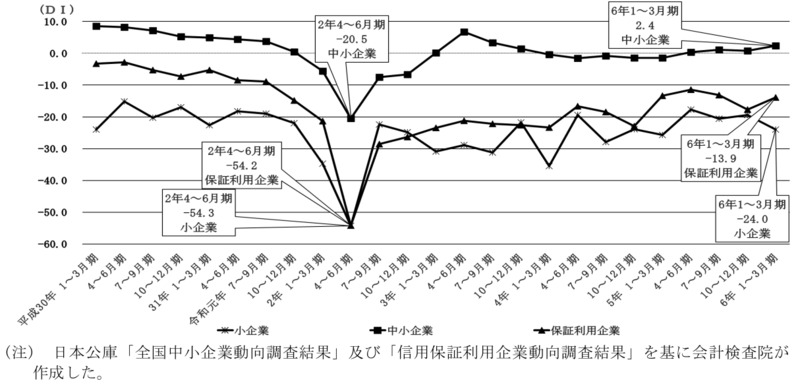

ア 中小企業者等の資金繰りの状況

中小企業者等の資金繰りの状況について、資金繰りDI(注6)をみると、図表0-8のとおり、新型コロナウイルス感染症の感染拡大直後の2年4~6月期において、「小企業」(注7)「中小企業」(注8)及び「保証利用企業」(注9)のいずれにおいても大幅に下降したが、その後は上昇し、6年1~3月期にはいずれも、同拡大前の水準をおおむね維持している。他方、いずれの期においても「小企業」及び「保証利用企業」の方が「中小企業」より資金繰りDIの値が低くなっており、国民生活事業の主な貸付先である小規模事業者(「小企業」に含まれる。)及び信用保証を利用する中小企業者等(「保証利用企業」に含まれる。)において資金繰りが引き続き厳しい状況にあると考えられる。

- (注6)

- 資金繰りDI 「DI」は「Diffusion Index」の略。日本公庫「全国中小企業動向調査結果」では、「小企業」については前期比、「中小企業」については前年同期比で、資金繰りが「好転」と答えた企業の割合(%)から「悪化」と答えた企業の割合(%)を引いた数値。日本公庫「信用保証利用企業動向調査結果」では、「保証利用企業」について、前期比で資金繰りが「好転」と答えた企業の割合(%)から「悪化」と答えた企業の割合(%)を引いた数値

- (注7)

- 「小企業」 日本公庫「全国中小企業動向調査結果」において調査の対象としている、日本公庫と取引を行っている企業のうち、従業員20人未満の企業

- (注8)

- 「中小企業」 日本公庫「全国中小企業動向調査結果」において調査の対象としている、日本公庫と取引を行っている企業のうち、従業員20人以上の企業

- (注9)

- 「保証利用企業」 日本公庫「信用保証利用企業動向調査結果」において調査の対象としている、保証を利用した中小企業者等のうち、9協会(北海道、宮城県、東京、石川県、愛知県、大阪、広島県、香川県及び福岡県各信用保証協会)の保証利用先企業

図表0-8 資金繰りDIの推移

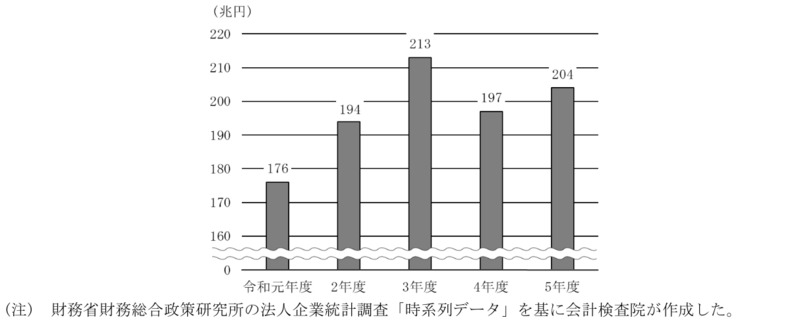

イ 中小企業者等の借入金の状況

資本金の規模が1億円未満の中小企業者等における金融機関からの借入金(以下「借入金」という。)の残高についてみると、図表0-9のとおり、2年度から3年度まで増加している。そして、4年度には減少したものの、5年度には増加し、引き続き新型コロナウイルス感染症の感染拡大前である元年度の残高を上回る水準となっている。

図表0-9 資本金の規模が1億円未満の中小企業者等の借入金残高の推移

ウ 中小企業者等の倒産の状況

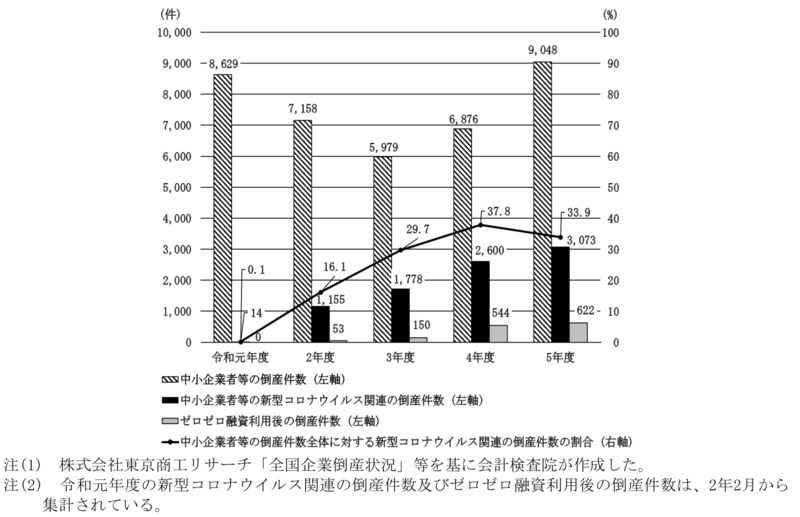

中小企業者等の倒産件数についてみると、図表0-10のとおり、2年度以降、元年度より低い水準で推移していたが、5年度は元年度より高くなっていた。一方、このうち新型コロナウイルス関連の倒産件数(株式会社東京商工リサーチが、倒産した企業の当事者や担当弁護士から聴取した情報により集計した倒産件数をいう。以下同じ。)は、2年度以降、増加傾向にあり、全体の倒産件数に占める割合をみると、5年度は4年度より低くなっているものの、依然として全体の3割を超える状況となっている。また、ゼロゼロ融資利用後の倒産件数(株式会社東京商工リサーチが、日本公庫等による実質無利子・無担保の融資利用後の倒産件数及び民間ゼロゼロ融資利用後の倒産件数を集計した倒産件数をいう。以下同じ。)についても、2年度以降、増加傾向にある。

図表0-10 中小企業者等の倒産件数に対する新型コロナウイルス関連の倒産件数の割合の推移