| 会計名及び科目 | 一般会計 国税収納金整理資金 | (款)歳入組入資金受入 (項)各税受入金 |

| 部局等の名称 | 麹町税務署ほか186税務署 | |

| 納税義務者又は源泉徴収義務者 | 624人 | |

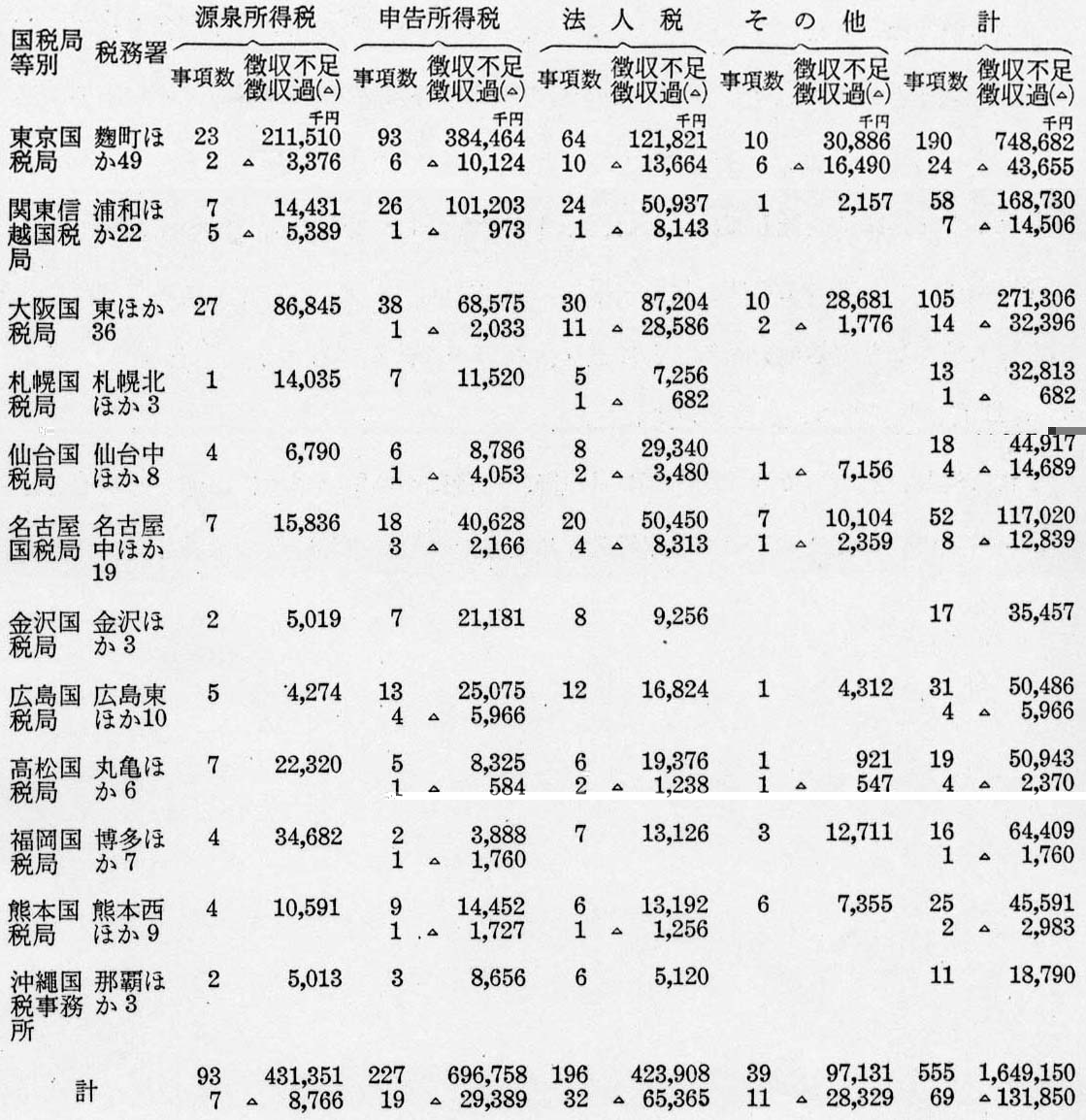

上記の187税務署において納税義務者等624人から租税を徴収するに当たって、調査が十分でなかったため、徴収額が不足していたものが555事項1,649,150,077円、徴収額が過大になっていたものが69事項131,850,580円あった。これらについては、本院の注意により、すべて徴収決定又は支払決定の処置が執られた。これを国税局ごとに集計して税目別に掲げると、別表 のとおりである。

(説明)

これらの徴収過不足の事態は、当局が課税資料の収集、活用を適確にしていなかったり、法令適用の検討が十分でなかったり、納税者が申告書等において所得金額、税額の計算等を誤っていたのをそのまま見過ごしたりするなど調査が十分でなかったことによって生じたもので、その主な態様を示すと次のとおりである。

1 源泉所得税に関するもの

(1) 給与等(31事項)、配当(28事項)、報酬料金等(21事項)

給与等、配当及び報酬料金等については、その支払の際に支払者が源泉徴収義務者となって、所定の方法により各受給者に対する税額を計算してこれを徴収し、原則として徴収の日の属する月の翌月10日までに国に納付しなければならないことになっている。また、未払となっている配当については、支払が確定した日から1年を経過した日において支払があったものとみなされ、源泉徴収義務者はその翌月10日までにこれに対する税額を国に納付しなければならないことになっている。そして、源泉徴収義務者が納期までに納付しなかったり、税額の計算を誤ったりしたときは、納税の告知をしなければならないことになっている。

しかし、納期までに納付しなかったり、税額の計算を誤ったりしているのに納税の告知をしていなかったものである。

2 申告所得税に関するもの

(1) 譲渡所得(65事項)

資産の譲渡益については譲渡所得として課税することになっている。譲渡所得のうち、土地建物等の譲渡に係る所得は他の所得と区分して課税することになっており、譲渡した土地建物等の取得の日が、昭和44年1月1日前のものは長期譲渡所得、同日以後のものは短期譲渡所得として、それぞれ特別な税額計算の方法が執られている。また、自己が居住の用に供していた土地建物等を譲渡した場合には特別控除額が認められ、特定の事業用資産を買い換えた場合には買換資産相当額の譲渡がなかったものとされるなどの特例措置が執られている。

しかし、譲渡所得が発生しているのに課税していなかったり、譲渡資産の取得費等の計算を誤ったり、長期譲渡所得、短期譲渡所得についでの税額計算を誤ったり、居住用財産の譲渡、特定の事業用資産の買換えの場合の譲渡等に該当しないのに特例を適用したりしていたものである。

(2) 資産所得の合算(63事項)

生計を一にする一定範囲の親族の資産所得(利子所得、配当所得及び不動産所得)は、これを主たる所得者(注)

の所得に合算した場合の合計額が所定の金額を超えるときには、この合計額に対する税額を計算した後、その税額を各人の所得に応じてあん分して、それぞれの税額を計算することになっている。

しかし、これら親族の資産所得があるのに合算して税額を計算していなかったり、計算方法を誤ったりしていたものである。

(注) 主たる所得者 総所得金額のうち資産所得以外の所得金額が最も大きい者。資産所得以外の所得を有しない場合は資産所得の金額が最も大きい者

(3) 配当所得(21事項)、雑所得(28事項)

法人からの利益の配当等については、源泉分離選択課税(注)

の場合を除いて、その支払を受ける者に配当所得として課税することになっており、また、貸付金の利子等で他の所得に該当しないものについては、雑所得として課税することになっている。

しかし、これら配当等又は貸付金の利子等による所得があるのに課税していなかったものである。

(注) 源泉分離選択課税 株式等に係る配当所得については、配当等の支払を受ける者が法人の発行済株式の総数又は出資金額の 100分の5以上を有する場合、又は法人から支払を受ける配当等の金額が1回25万円(年間50万円)以上の場合を除いて、他の所得と分離し100分の35の税率による課税を選択することができる。

(4) 事業所得(21事項)

製造業、卸売業、小売業、サービス業等から生ずる所得は、事業所得として課税することになっていて、所得金額は、収入金額から必要経費を控除して計算することになっている。そして、必要経費中の減価償却費については特定の減価償却資産に特別償却等の特例が認められており、また、青色申告書を提出している事業所得者については、事業に専従する親族がある場合には専従者の給与を必要経費に計上できるなどの特例が認められている。

しかし、所得金額の計算に当たって、収入金額を過少としていたり、計算方法を誤ったり、必要経費の額の計算において、特別償却等の対象とならない減価償却資産について特例を適用していたり、青色事業専従者でないのに専従者給与を計上したりしていたものなどである。

3 法人税に関するもの

(1) 同族会社の留保金額(72事項)

同族会社(注)

に対する法人税の課税は、通常の法人税のほか、利益を社内に留保した金額が所定の金額を超える場合、その超える部分の金額に対し特別税率による法人税が課税されることになっている。

しかし、同族会社を同族会社ではないと判定して課税していなかったり、同族会社でないのに同族会社と判定して課税していたり、留保金額が所定の金額を超えていて課税の要があるのに課税していなかったり、留保金額に含めることになっている欠損繰戻しによる還付法人税額等を含めていないなど留保金額の計算を誤ったり、適用税率を誤ったりしていたものである。

(注) 同族会社 この場合の同族会社とは、株主等(株主等に同族会社でない法人がある場合はその法人を除く。)の3人以下並びにこれらと特殊の関係にある個人及び法人が有する株式の総数又は出資金額の合計額が、その会社の発行済株式の総数又は出資金額の100分の50以上となる会社をいう。

(2) 土地の譲渡等に係る譲渡利益(33事項)

昭和44年1月1日以後に取得した土地を譲渡したなどの場合には、その譲渡利益金額については、通常の法人税のほか、特別税率による法人税が課税されることになっている。そして、この特別税率による法人税は、土地の譲渡が優良宅地の供給に寄与する場合等に該当するときは課税されないことになっている。

しかし、譲渡利益金額があるのに課税していなかったり、譲渡経費の額の計算等を誤ったため譲渡利益金額を過少に計算したり、優良宅地の供給に寄与する場合等に該当しないのに該当するものとして課税していなかったりしていたものなどである。

(3) 退職給与引当金(27事項)

退職給与規程を定めている法人は、その使用人の退職により支給する退職給与に充てるための退職給与引当金への繰入額について、期末退職給与の要支給額から前期末退職給与の要支給額を控除した金額(又は給与総額の100分の6相当額)と、期末退職給与の要支給額の100分の40(昭和55年3月31日までに終了する事業年度については100分の50)相当額から期末における前期から繰り越された退職給与引当金を控除した金額とのうち、いずれか少ない金額の範囲内で、これを損金に算入することが認められている。また、使用人が退職した場合には、退職給与引当金のうち退職者の前期末退職給与の要支給額に相当する金額は、これを取りくずして益金に算入することになっている。

しかし、繰入額の計算に当たって、期末又は前期末退職給与の要支給額を誤ったり、期末退職給与引当金が当期末退職給与の要支給額の100分の40(又は100分の50)相当額を超えることとなるのにその額を損金に算入するなどしたり、また、取りくずしに当たって、退職者の前期末要支給額を下回る額を取りくずしたりしていたものなどである。