日本銀行の令和元年度の決算の概要は前掲(0686リンク参照)のとおりであるが、日本銀行の決算等のより的確な理解に資するために、日本銀行が量的・質的金融緩和等の下で金融機関等から多額の長期国債(発行から償還までの期間が2年以上の国債をいう。以下同じ。)等の金融資産を買い入れるなどしていることを踏まえて、日本銀行の財務についてその状況を述べると、次のとおりである。

日本銀行は、日本銀行法(平成9年法律第89号)に基づき、我が国の中央銀行として、日本銀行券を発行するとともに、通貨及び金融の調節として、国債等の買入れを行うなどして金融機関等に資金を供給したり、日本銀行が振り出す手形等の売却を行って金融機関等から資金を吸収したりして、金融機関等が相互の資金決済等のために日本銀行に保有している当座預金(以下「日銀当座預金」という。)の残高を増減させることにより、金融市場における資金過不足の調整(以下「金融調節」という。)を行っている。

また、日本銀行は、平成20年10月に、金融調節の一層の円滑化を通じて金融市場の安定確保を図るために、補完当座預金制度を導入している。この制度は、準備預金制度(注1)の対象となる金融機関に係る日銀当座預金及び準備預り金(注2)(以下、日銀当座預金及び準備預り金を合わせて「日銀当座預金等」という。)のうち日本銀行に預け入れることが義務付けられている額を超える額(以下「超過準備額」という。)並びに準備預金制度の対象とならない金融機関等のうち所定の金融機関等(注3)(以下「非対象先」という。)に係る日銀当座預金(以下、超過準備額及び非対象先に係る日銀当座預金を合わせて「超過準備額等」という。)について、いずれも政策委員会で決定した適用利率(制度導入時は年0.1%)による利息を付すものである。

日本銀行は、25年1月に、消費者物価の前年比上昇率で2%とする物価安定の目標を導入し、同年4月に、当該物価安定の目標を2年程度の期間を念頭に置いてできるだけ早期に実現するために「量的・質的金融緩和」の導入を決定した。また、その後、26年10月に「量的・質的金融緩和」の拡大を、28年1月に「マイナス金利付き量的・質的金融緩和」の導入を、28年9月に「長短金利操作付き量的・質的金融緩和」の導入を、30年7月に「強力な金融緩和継続のための枠組み強化」を、令和2年3月に「新型感染症拡大の影響を踏まえた金融緩和の強化」を、同年4月に「金融緩和の強化」をそれぞれ決定するなどした。そして、日本銀行は、上記の各決定において定めた金融調節の方針(以下「金融市場調節方針」という。)、資産の買入れ方針等、金利操作方針等(図表1参照)に基づき、長期国債、指数連動型上場投資信託(以下「ETF」という。)及び不動産投資信託(以下「J―REIT」という。)の買入れ等を行ったり、日銀当座預金等の一部に年マイナス0.1%の利率を適用したりなどしてきている。

図表1 量的・質的金融緩和導入以降の金融市場調節方針等の概要

| 区分 | 金融市場調節方針 | 資産の買入れ方針等 | 金利操作方針等 | ||||

|---|---|---|---|---|---|---|---|

| 長期国債 | ETF | J―REIT | |||||

| 買入額 | 買入れの平均残存期間 | ||||||

| 平成25年4月 | 「量的・質的金融緩和」の導入 | マネタリーベースが年間約60~70兆円に相当するペースで増加するように金融調節を行う。 | 保有残高が年間約50兆円に相当するペースで増加するように買入れを行う。 | 7年程度 | 保有残高が年間約1兆円に相当するペースで増加するように買入れを行う。 | 保有残高が年間約300億円に相当するペースで増加するように買入れを行う。 | ― |

| 26年10月 | 「量的・質的金融緩和」の拡大 | マネタリーベースが年間約80兆円に相当するペースで増加するように金融調節を行う。 | 保有残高が年間約80兆円に相当するペースで増加するように買入れを行う。 | 7年~10年程度 | 保有残高が年間約3兆円に相当するペースで増加するように買入れを行う。 | 保有残高が年間約900億円に相当するペースで増加するように買入れを行う。 | ― |

| 28年1月 | 「マイナス金利付き量的・質的金融緩和」の導入 | マネタリーベースが年間約80兆円に相当するペースで増加するように金融調節を行う。 | 保有残高が年間約80兆円に相当するペースで増加するように買入れを行う。 | 7年~12年程度 注(3) |

保有残高が年間約3兆円に相当するペースで増加するように買入れを行う。注(4) | 保有残高が年間約900億円に相当するペースで増加するように買入れを行う。 | 日銀当座預金等の一部に年マイナス0.1%の金利を適用する。 |

| 28年9月 | 「長短金利操作付き量的・質的金融緩和」の導入 | 短期金利については日銀当座預金等の一部に年マイナス0.1%の利率を適用し、長期金利については10年物国債金利がゼロ%程度で推移するように長期国債の買入れを行う。長期国債について、おおむね現状程度の買入れペース(保有残高の増加額年間約80兆円)をめどとしつつ、金利操作方針を実現するように運営する。 | おおむね現状程度の買入れペース(保有残高の増加額年間約80兆円)をめどとしつつ、金利操作方針を実現するように運営する。注(5) | ― (廃止) |

保有残高が年間約6兆円に相当するペースで増加するように買入れを行う。注(6) | 保有残高が年間約900億円に相当するペースで増加するように買入れを行う。 | 短期金利については日銀当座預金等の一部に年マイナス0.1%の利率を適用し、長期金利については10年物国債金利がゼロ%程度で推移するように長期国債の買入れを行う。注(5) |

| 30年7月 | 「強力な金融緩和継続のための枠組み強化」 | 短期金利については日銀当座預金等の一部に年マイナス0.1%の利率を適用し、長期金利については10年物国債金利がゼロ%程度で推移するように長期国債の買入れを行う。その際、長期金利は、経済・物価情勢等に応じて上下にある程度変動し得るものとし、買入額については、保有残高の増加額年間約80兆円をめどとしつつ、弾力的な買入れを実施する。 | 保有残高の増加額年間約80兆円をめどとしつつ、弾力的な買入れを実施する。注(7) | ― | 保有残高が年間約6兆円に相当するペースで増加するように買入れを行う。その際、資産価格のプレミアムへの働きかけを適切に行う観点から、市場の状況に応じて、買入額は上下に変動し得るものとする。 | 保有残高が年間約900億円に相当するペースで増加するように買入れを行う。その際、資産価格のプレミアムへの働きかけを適切に行う観点から、市場の状況に応じて、買入額は上下に変動し得るものとする。 | 短期金利については日銀当座預金等の一部に年マイナス0.1%の利率を適用し、長期金利については10年物国債金利がゼロ%程度で推移するように長期国債の買入れを行う。その際、長期金利は、経済・物価情勢等に応じて上下にある程度変動し得るものとする。 注(7) |

| 令和2年3月 | 「新型感染症拡大の影響を踏まえた金融緩和の強化」 | 短期金利については日銀当座預金等の一部に年マイナス0.1%の利率を適用し、長期金利については10年物国債金利がゼロ%程度で推移するように長期国債の買入れを行う。その際、長期金利は、経済・物価情勢等に応じて上下にある程度変動し得るものとし、買入額については、保有残高の増加額年間約80兆円をめどとしつつ、弾力的な買入れを実施する。 | 保有残高の増加額年間約80兆円をめどとしつつ、弾力的な買入れを実施する。注(8) | ― | 当面は、年間約12兆円に相当する残高増加ペースを上限に、積極的な買入れを行う。 注(9) |

当面は、年間約1800億円に相当する残高増加ペースを上限に、積極的な買入れを行う。注(9) | 短期金利については日銀当座預金等の一部に年マイナス0.1%の利率を適用し、長期金利については10年物国債金利がゼロ%程度で推移するように長期国債の買入れを行う。その際、長期金利は、経済・物価情勢等に応じて上下にある程度変動し得るものとする。 注(8) |

| 2年4月 | 「金融緩和の強化」 | 短期金利については日銀当座預金等の一部に年マイナス0.1%の利率を適用し、長期金利については10年物国債金利がゼロ%程度で推移するように上限を設けず必要な金額の長期国債の買入れを行う。その際、長期金利は、経済・物価情勢等に応じて上下にある程度変動し得るものとする。 | 10年物国債金利がゼロ%程度で推移するように上限を設けず必要な金額の長期国債の買入れを行う。注(10) | ― | 当面は、年間約12兆円に相当する残高増加ペースを上限に、積極的な買入れを行う。 注(11) |

当面は、年間約1800億円に相当する残高増加ペースを上限に、積極的な買入れを行う。注(11) | 短期金利については日銀当座預金等の一部に年マイナス0.1%の利率を適用し、長期金利については10年物国債金利がゼロ%程度で推移するように上限を設けず必要な金額の長期国債の買入れを行う。その際、長期金利は、経済・物価情勢等に応じて上下にある程度変動し得るものとする。注(10) |

日本銀行の元年度末における総資産残高、総負債残高、純資産等や主な資産である長期国債、ETF及びJ―REITの状況等をみると、次のとおりとなっている。

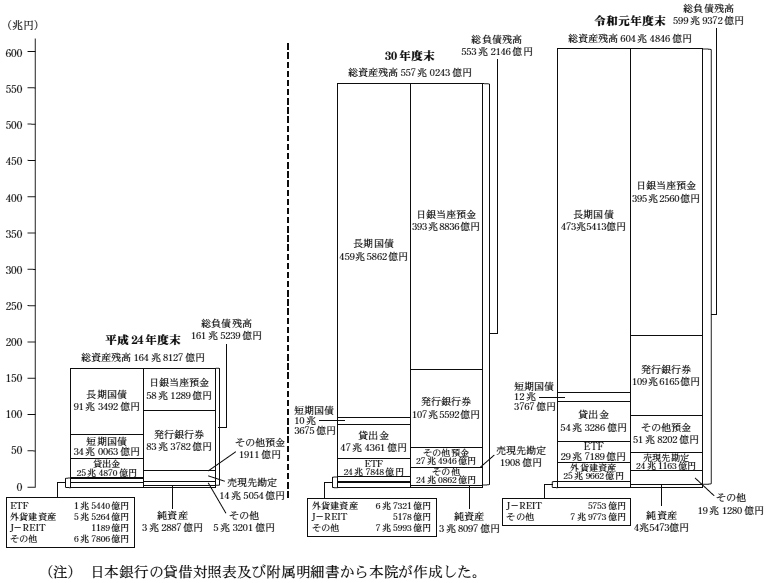

日本銀行の元年度末における総資産残高及び総負債残高の状況をみると、総資産残高は、前年度末から47兆4602億円増加して604兆4846億円(量的・質的金融緩和導入前の平成24年度末の約3.7倍)となっている。これは、後述のとおり日本銀行が保有する長期国債(以下「保有長期国債」という。)が前年度末から13兆9551億円増加して473兆5413億円(24年度末は91兆3492億円)となったり、新型コロナウイルス感染症拡大の影響を受けた令和2年3月以降のドル需要の増加を受けて米ドル資金供給オペレーション(注4)の応札が増加し、その貸付残高が19兆2370億円(平成24年度末及び前年度末は0円)となったことなどから、「外貨建資産(注5)」が前年度末から19兆2340億円増加して25兆9662億円(24年度末は5兆5264億円)となったりしたことなどによる。また、総負債残高は、前年度末から46兆7226億円増加して599兆9372億円(24年度末の約3.7倍)となっている。これは、上記米ドル資金供給オペレーションの実施に伴う為替スワップ取引(注6)等により「その他預金(注7)」が前年度末から24兆3255億円増加して51兆8202億円(24年度末は1911億円)となったり、米ドル資金供給用担保国債供給(注8)の実施等により「売現先勘定(注9)」が前年度末から23兆9255億円増加して24兆1163億円(同14兆5054億円)となったりしたことなどによる(図表2参照)。

なお、前記の「新型感染症拡大の影響を踏まえた金融緩和の強化」が決定された令和2年3月以降の月別の上記米ドル資金供給オペレーションの実施状況をみると、同年3月は1767億米ドル(邦貨換算額19兆4543億円)、4月は1904億米ドル(同20兆5834億円)、5月は338億米ドル(同3兆6324億円)、6月は1064億米ドル(同11兆4380億円)となっていて、これらの結果等により、2年6月末時点で「外貨建資産」は23兆5679億円(2年3月末から2兆3982億円減少)、「その他預金」は43兆0165億円(同8兆8036億円減少)、「売現先勘定」は10兆8010億円(同13兆3152億円減少)となっている。

図表2 総資産残高、総負債残高等の状況

そして、資本金、法定準備金(注10)、特別準備金(注11)及び当期剰余金(各年度における剰余金をいう。以下同じ。)で構成される純資産は、後述のとおり当期剰余金が前年度末から7083億円増加して1兆2952億円(平成24年度末は5760億円)となったことなどから、前年度末から7376億円増加して4兆5473億円(同3兆2887億円)となっている。

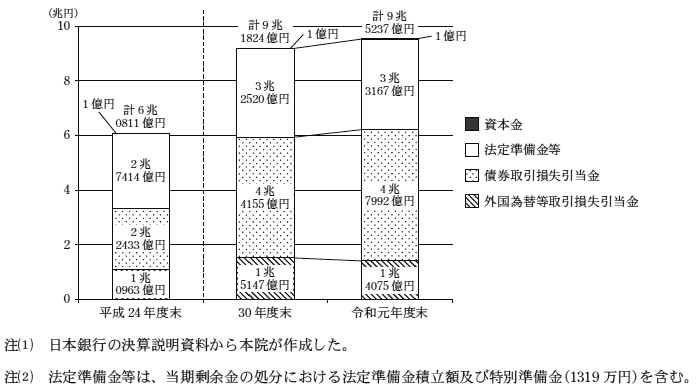

また、上記の資本金、法定準備金(当該事業年度に係る剰余金の処分において積み立てられる額を含む。)及び特別準備金に債券取引損失引当金(注12)、外国為替等取引損失引当金(注13)等を加えて構成される自己資本の保有残高は、外国為替等取引損失引当金1072億円を取り崩した一方、法定準備金647億円及び債券取引損失引当金3837億円を積み立てたことから、図表3のとおり、前年度末から3412億円増加して9兆5237億円(24年度末は6兆0811億円)となっている。

図表3 自己資本の状況

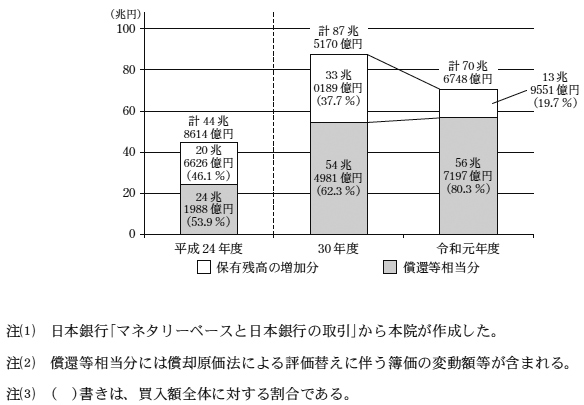

日本銀行の令和元年度末における保有長期国債の残高は、前記のとおり、前年度末から13兆9551億円増加して473兆5413億円(平成24年度末は91兆3492億円)となっている。そして、令和元年度における長期国債の買入額は、図表4のとおり、前年度から16兆8422億円減少して70兆6748億円(買入代金ベース。平成24年度の約1.6倍)となっていて、このうち償還期限が到来して償還される長期国債の金額等に相当する分(以下「償還等相当分」という。)は前年度から2兆2216億円増加して56兆7197億円(同約2.3倍)、保有残高の増加分は前年度から19兆0638億円減少して13兆9551億円(同約0.7倍)となっている。

なお、前記の「新型感染症拡大の影響を踏まえた金融緩和の強化」が決定された令和2年3月以降の月別の長期国債の買入額の状況をみると、同年3月は7兆6807億円、4月は6兆3471億円、5月は5兆5236億円、6月は7兆6930億円となっていて、これらの結果等により、2年6月末時点で保有長期国債の残高は478兆8539億円(2年3月末から5兆3125億円増加)となっている。

図表4 長期国債の買入額の状況

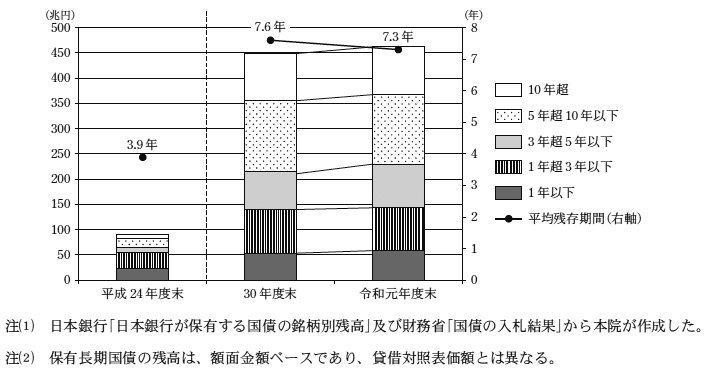

また、保有長期国債の平均残存期間の状況をみると、元年度末は、図表5のとおり、「1年以下」及び「3年超5年以下」に区分される保有長期国債の残高がいずれも増加したことなどにより、前年度末から0.3年短縮して7.3年(平成24年度末は3.9年)となっている。

図表5 保有長期国債の平均残存期間等の状況

日本銀行は、会計規程(平成10年10月制定)に基づき、保有長期国債については、原則として償還期限まで保有している実態を勘案して、償却原価法(注14)により評価を行うこととしている。

令和元年度末における保有長期国債の含み損益の状況をみると、この間の市場金利の動向を反映して、図表6のとおり、前年度末から2兆5929億円減少して13兆4424億円の含み益(平成24年度末は2兆5248億円の含み益)が生じている。

図表6 保有長期国債の含み損益等の状況

区分 |

平成 24年度末 |

30年度末 | 令和 元年度末 |

|---|---|---|---|

| 貸借対照表価額(a) | 91兆3492 | 459兆5862 | 473兆5413 |

| 時価(b) | 93兆8741 | 475兆6216 | 486兆9838 |

| 含み損益(c)=(b)-(a) | 2兆5248 | 16兆0353 | 13兆4424 |

(注) 日本銀行の貸借対照表及び行政コスト計算財務書類(特殊法人等に係る行政コスト計算書作成指針(平成13年6月財政制度等審議会公表)に基づき、特殊法人等が民間企業として活動しているとの仮定に立って作成する財務書類)から本院が作成した。

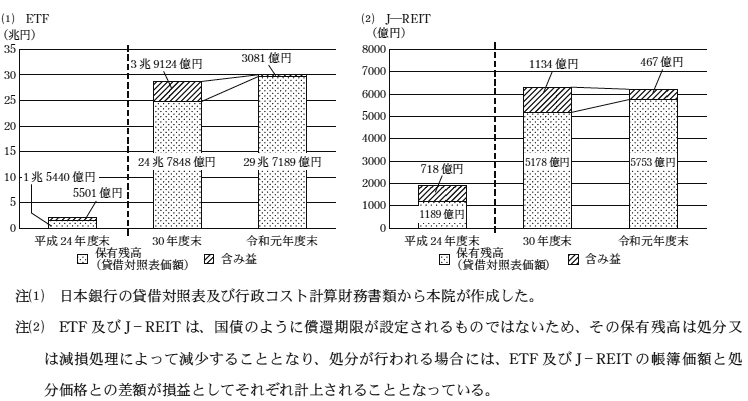

日本銀行の令和元年度末におけるETF及びJ―REITの保有残高(貸借対照表価額)をみると、図表7のとおり、ETFは前年度末から4兆9340億円増加して29兆7189億円(平成24年度末の約19.2倍)、J―REITは前年度末から574億円増加して5753億円(同約4.8倍)となっている。

また、日本銀行は、上記のETF及びJ―REITについて、金融政策目的で買い入れたものであり、その保有の目的や実態が民間企業等とは異なることを踏まえて、会計規程に基づき、原価法により評価を行うこととしている。そして、保有等に伴う損失発生可能性に備えて、同規程に基づき、ETF及びJ―REITの時価の総額がそれぞれの帳簿価額の総額を下回る場合には、その差額に対してそれぞれの引当金を上半期末及び年度末に計上することとしているが、令和元年度末においてはいずれも時価の総額が帳簿価額の総額を上回ったため、引当金は計上していない。

さらに、ETF及びJ―REITの上半期末又は年度末における時価が著しく下落した場合には減損処理を行うこととしており、元年度末においてはJ―REITの保有銘柄の一部について時価が著しく下落したため減損処理が行われていて、これにより、J―REITの保有残高が159億円減少するとともに、同年度のJ―REIT運用益が同額減少している。

日本銀行が保有するETF及びJ―REITの帳簿価額の総額(貸借対照表価額)について、元年度末における含み損益をみると、この間の株式市場等の動向を反映して、ETFは前年度末から3兆6043億円減少して3081億円の含み益(平成24年度末は5501億円の含み益)が、J―REITは前年度末から667億円減少して467億円の含み益(同718億円の含み益)がそれぞれ生じている。

図表7 日本銀行が保有するETF及びJ―REITの貸借対照表価額及び含み損益の状況

なお、前記の「新型感染症拡大の影響を踏まえた金融緩和の強化」が決定された令和2年3月以降の月別の買入額の状況をみると、ETFについては、同年3月は1兆5484億円、4月は1兆2272億円、5月は4436億円、6月は6270億円、J―REITについては、同年3月は315億円、4月は200億円、5月は95億円、6月は120億円となっていて、これらの結果等により、2年6月末時点でETF及びJ―REITの保有残高はそれぞれ32兆7584億円(2年3月末から3兆0395億円増加)及び6151億円(同398億円増加)となっている。

日本銀行の元年度における経常損益や主な収益又は費用である長期国債利息、補完当座預金制度に係る支払利息の状況、当期剰余金及びその処分の状況等をみると、次のとおりとなっている。

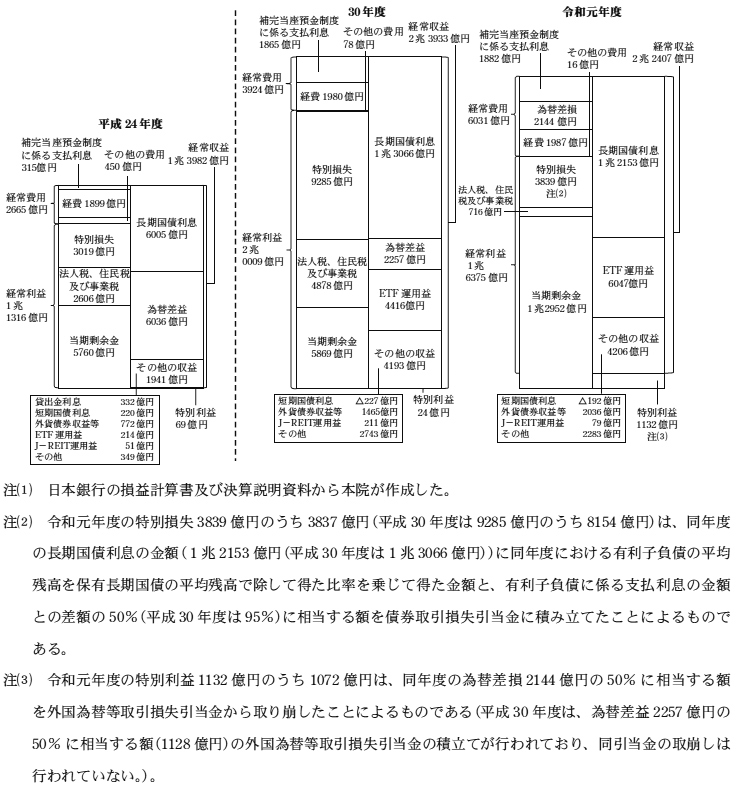

日本銀行の元年度における経常損益の状況をみると、図表8のとおり、収益面では、ETFの保有残高の増加等によりETF運用益が前年度から1630億円増加して6047億円(平成24年度は214億円)となった一方、後述のとおり長期国債利息が前年度から913億円減少して1兆2153億円(同6005億円)となったほか、外貨建資産から生ずる為替差損益について、為替レートの変動の影響を受けて前年度の2257億円の為替差益が2144億円の為替差損(同6036億円の為替差益)に転じたことなどから、経常収益は前年度から1526億円減少して2兆2407億円(同1兆3982億円)となっている。また、費用面では、超過準備額等の残高に対して発生する補完当座預金制度に係る支払利息が、その算定の基礎となる日銀当座預金等の残高がほぼ横ばいとなったことなどから前年度とほぼ同程度の1882億円(同315億円)となった一方、外貨建資産から生ずる為替差損益について、上記のとおり為替レートの変動の影響を受けて前年度の為替差益が2144億円の為替差損に転じたことなどから、経常費用は前年度から2106億円増加して6031億円(同2665億円)となっている。

以上のことから、経常利益は、前年度から3633億円減少して1兆6375億円(24年度は1兆1316億円)となっている。

図表8 経常損益の状況

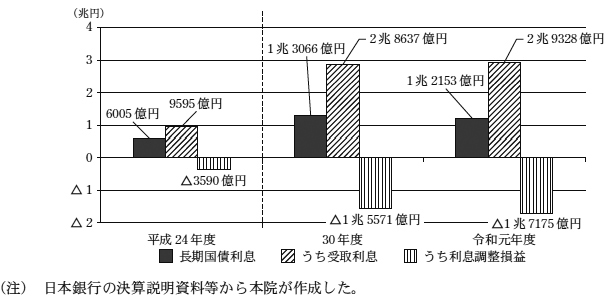

日本銀行は、長期国債利息については、会計規程に基づき、保有長期国債の受取利息に償却原価法に基づく利息調整損益(注15)を加減して算定することとしている。令和元年度における長期国債利息の状況をみると、保有長期国債の残高の増加等により受取利息が前年度から690億円増加して2兆9328億円(平成24年度は9595億円)となった一方、近年、日本銀行が長期国債の大部分を額面金額を上回る価額で買い入れていることなどにより利息調整損益のマイナス幅が前年度から1603億円拡大して1兆7175億円(同3590億円)となったことから、前記のとおり、長期国債利息は前年度から913億円減少して1兆2153億円(同6005億円)となっている(図表9参照)。

図表9 長期国債利息の状況

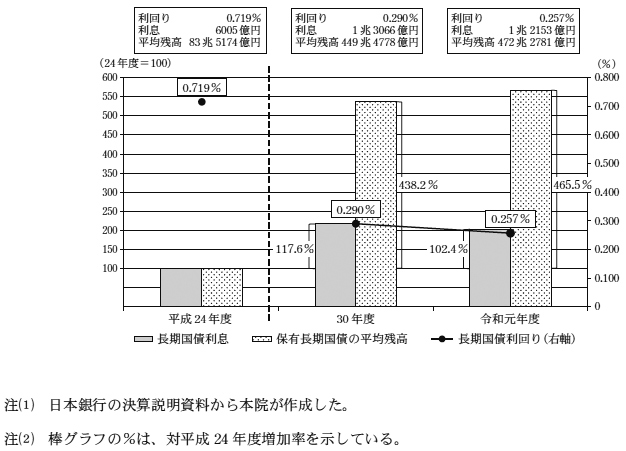

また、令和元年度における保有長期国債の利回り等の状況をみると、図表10のとおり、保有長期国債の平均残高の対平成24年度増加率が前年度から27.3ポイント増加して465.5%となり、また、長期国債利息の同増加率が前年度から15.2ポイント減少して102.4%となったことから、利回りは前年度の0.290%から0.033ポイント減少して0.257%(24年度は0.719%)となっている。

図表10 保有長期国債の平均残高、利回り等の状況

令和元年度における補完当座預金制度に係る支払利息の状況をみると、年0.1%の利率及び年マイナス0.1%の利率が適用される日銀当座預金等の残高がいずれもほぼ横ばいとなったことから、図表11のとおり、年0.1%の利率に係る支払額は前年度と同程度の2087億円(平成24年度は315億円)、年マイナス0.1%の利率に係る受取利息は前年度と同程度の204億円(同0円)となったため、上記の支払利息も前年度と同程度の1882億円(同315億円)となっている。

図表11 支払利息の状況

区分 |

平成24年度 | 30年度 | 令和元年度 |

|---|---|---|---|

| 年0.1%の利率に係る支払額(a) | 315 | 2090 | 2087 |

| 年マイナス0.1%の利率に係る受取利息(b) | ― | 224 | 204 |

| 支払利息(c)=(a)-(b) | 315 | 1865 | 1882 |

(注) 超過準備額等の残高に対して発生する補完当座預金制度に係る支払利息の額は、平成24年度から26年度までの各年度については全て年0.1%の利率を適用して算定されていたが、27年度以降については、マイナス金利の適用が開始された28年2月以降、日銀当座預金等の一部に対して年マイナス0.1%の利率を適用して算定された受取利息が発生しているため、年0.1%の利率に係る支払額から当該受取利息の額を減じて算定することとなっている。

日本銀行は、前記のとおり、長期国債、ETF、J―REIT、外貨建資産等の資産を保有しており、このうち、長期国債及び外貨建資産については、日本銀行法施行令に基づき、各年度において、収益の額が損失の額を超えるときは、その超える部分の金額の全部又は一部を、財務大臣の承認を受けて、それぞれ債券取引損失引当金及び外国為替等取引損失引当金として積み立てることができることとなっている。一方、ETF及びJ―REITについては、上記のように収益の額が損失の額を超えるときに引当金を積み立てるのではなく、会計規程に基づき、時価の総額がそれぞれの帳簿価額の総額を下回る場合に、その差額に対してそれぞれの引当金を計上することとなっている。

そして、日本銀行の各年度における当期剰余金は、経常利益に上記債券取引損失引当金等の積立て又は取崩し等に係る額を特別損益として加減したものから法人税、住民税及び事業税(以下「法人税等」という。)を差し引いて算定されている。

また、日本銀行は、日本銀行法に基づき、当期剰余金の5%に相当する金額を法定準備金として積み立てなければならないこととなっており、特に必要があると認められるときは、財務大臣の認可を受けて当該金額を超える金額を法定準備金として積み立てることができることとなっている。さらに、当期剰余金のうち法定準備金への積立て及び出資者への配当を行った後の残額を国庫に納付しなければならないこととなっている。

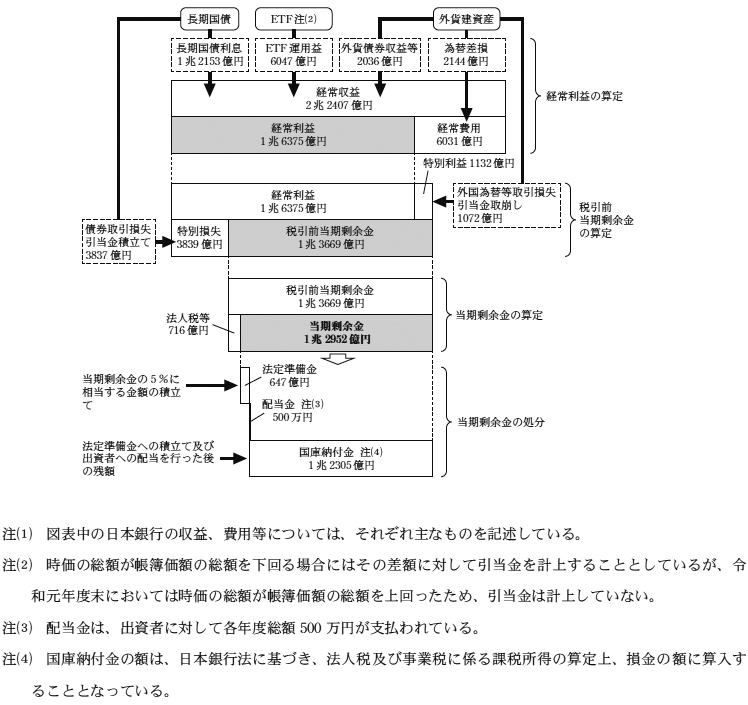

上記当期剰余金の処分の流れを前記各引当金の積立て及び取崩し等を含めて令和元年度の決算を基に示すと、図表12のとおりとなっている。

図表12 当期剰余金の処分等の流れ(令和元年度)

元年度における当期剰余金及び国庫納付金の状況をみると、当期剰余金は、前年度から7083億円増加して1兆2952億円(平成24年度は5760億円)となっている。これは、前年度と比較して、前記のとおり経常利益が3633億円減少した一方、特別損失のうち債券取引損失引当金積立額が、日本銀行において財務の状況や収益の動向等を総合的に勘案し、長期国債利息の金額に有利子負債の平均残高を保有長期国債の平均残高で除して得た比率を乗じて得た金額と有利子負債に係る支払利息の金額との差額の50%(30年度は95%)に相当する額を財務大臣の承認を受けて積み立てた結果4317億円減少したり、法人税等がその課税所得の算定上損金の額に算入される国庫納付金の額が増加するなどしたため4162億円減少したりしたことなどによる。また、国庫納付金は、上記のとおり当期剰余金が増加したことなどから、前年度から6728億円増加して1兆2305億円(24年度は5472億円)となっている(図表13参照)。

図表13 当期剰余金及びその処分の状況

| 区分 | 平成24年度 | 30年度 | 令和元年度 | |

|---|---|---|---|---|

| 経常利益(a) | 1兆1316 | 2兆0009 | 1兆6375 | |

| 特別利益(b) | 69 | 24 | 1132 | |

| うち外国為替等取引損失引当金取崩額 | ― | ― | 1072 | |

| 特別損失(c) | 3019 | 9285 | 3839 | |

| うち債券取引損失引当金積立額 うち外国為替等取引損失引当金積立額 |

― 3018 |

8154 1128 |

3837 ― |

|

| 法人税等(d)注(1) | 2606 | 4878 | 716 | |

| 当期剰余金(e)=(a)+(b)-(c)-(d) | 5760 | 5869 | 1兆2952 | |

| 法定準備金積立額(f) | 288 | 293 | 647 | |

| 積立率(f)/(e) | 5.0 | 5.0 | 5.0 | |

| 配当金(g)注(2) | 0 | 0 | 0 | |

| 国庫納付金(h)=(e)-(f)-(g) | 5472 | 5576 | 1兆2305 | |

日本銀行の令和元年度末における総資産残高及び総負債残高の状況をみると、総資産残高は、前年度末から47兆4602億円増加して604兆4846億円(量的・質的金融緩和導入前の平成24年度末の約3.7倍)となっている。これは、保有長期国債が前年度末から13兆9551億円増加して473兆5413億円(24年度末は91兆3492億円)となったり、新型コロナウイルス感染症拡大の影響を受けた令和2年3月以降のドル需要の増加を受けて米ドル資金供給オペレーションの応札が増加し、その貸付残高が19兆2370億円(平成24年度末及び前年度末は0円)となったことなどから、「外貨建資産」が前年度末から19兆2340億円増加して25兆9662億円(24年度末は5兆5264億円)となったりしたことなどによる。また、総負債残高は、前年度末から46兆7226億円増加して599兆9372億円(24年度末の約3.7倍)となっている。これは、上記米ドル資金供給オペレーションの実施に伴う為替スワップ取引等により「その他預金」が前年度末から24兆3255億円増加して51兆8202億円(24年度末は1911億円)となったり、米ドル資金供給用担保国債供給の実施等により「売現先勘定」が前年度末から23兆9255億円増加して24兆1163億円(同14兆5054億円)となったりしたことなどによる。そして、資本金、法定準備金、特別準備金及び当期剰余金で構成される純資産は、当期剰余金が前年度末から7083億円増加して1兆2952億円(同5760億円)となったことなどから、前年度末から7376億円増加して4兆5473億円(同3兆2887億円)となっている。また、上記の資本金、法定準備金(当該事業年度に係る剰余金の処分において積み立てられる額を含む。)及び特別準備金に債券取引損失引当金、外国為替等取引損失引当金等を加えて構成される自己資本の保有残高は、外国為替等取引損失引当金1072億円を取り崩した一方、法定準備金647億円及び債券取引損失引当金3837億円を積み立てたことから、前年度末から3412億円増加して9兆5237億円(24年度末は6兆0811億円)となっている。令和元年度末における保有長期国債の残高は、前年度末から13兆9551億円増加して473兆5413億円(平成24年度末は91兆3492億円)となっている。そして、令和元年度における長期国債の買入額は、前年度から16兆8422億円減少して70兆6748億円(買入代金ベース。平成24年度の約1.6倍)となっていて、このうち償還等相当分は前年度から2兆2216億円増加して56兆7197億円(同約2.3倍)、保有残高の増加分は前年度から19兆0638億円減少して13兆9551億円(同約0.7倍)となっている。日本銀行が保有するETFについては、保有残高が前年度末から4兆9340億円増加して29兆7189億円(24年度末の約19.2倍)となっていて、その含み損益は、この間の株式市場の動向を反映して前年度末から3兆6043億円減少して3081億円の含み益(24年度末は5501億円の含み益)が生じている。また、日本銀行が保有するJ―REITの保有銘柄の一部について時価が著しく下落したため減損処理が行われていて、これにより、J―REITの保有残高が159億円減少するとともに、同年度のJ―REIT運用益が同額減少している。

日本銀行の令和元年度における経常損益の状況をみると、収益面では、ETFの保有残高の増加等によりETF運用益が前年度から1630億円増加して6047億円(平成24年度は214億円)となった一方、長期国債利息が前年度から913億円減少して1兆2153億円(同6005億円)となったほか、外貨建資産から生ずる為替差損益について、為替レートの変動の影響を受けて前年度の2257億円の為替差益が2144億円の為替差損(同6036億円の為替差益)に転じたことなどから、経常収益は前年度から1526億円減少して2兆2407億円(同1兆3982億円)となっている。また、費用面では、超過準備額等の残高に対して発生する補完当座預金制度に係る支払利息が、その算定の基礎となる日銀当座預金等の残高がほぼ横ばいとなったことなどから前年度とほぼ同程度の1882億円(同315億円)となった一方、外貨建資産から生ずる為替差損益について、上記のとおり為替レートの変動の影響を受けて前年度の為替差益が2144億円の為替差損に転じたことなどから、経常費用は前年度から2106億円増加して6031億円(同2665億円)となっている。これらのことなどから、経常利益は、前年度から3633億円減少して1兆6375億円(同1兆1316億円)となっている。令和元年度における保有長期国債の利回り等の状況をみると、保有長期国債の平均残高の対平成24年度増加率が前年度から27.3ポイント増加して465.5%となり、また、長期国債利息の同増加率が前年度から15.2ポイント減少して102.4%となったことから、利回りは前年度の0.290%から0.033ポイント減少して0.257%(24年度は0.719%)となっている。当期剰余金は、前年度から7083億円増加して1兆2952億円(24年度は5760億円)となっている。これは、前年度と比較して、経常利益が3633億円減少した一方、特別損失のうち債券取引損失引当金積立額が、日本銀行において財務の状況や収益の動向等を総合的に勘案し、長期国債利息の金額に有利子負債の平均残高を保有長期国債の平均残高で除して得た比率を乗じて得た金額と有利子負債に係る支払利息の金額との差額の50%(30年度は95%)に相当する額を財務大臣の承認を受けて積み立てた結果4317億円減少したり、法人税等がその課税所得の算定上損金の額に算入される国庫納付金の額が増加するなどしたため4162億円減少したりしたことなどによる。また、国庫納付金は、当期剰余金が増加したことなどから、前年度から6728億円増加して1兆2305億円(24年度は5472億円)となっている。

前記のとおり、令和元年度末における日本銀行の資産及び負債の規模は前年度末から更に拡大しており、また、日本銀行は、内外における新型コロナウイルス感染症の拡大の影響により我が国経済が厳しさを増しているなどの情勢を踏まえて、2年3月に「新型感染症拡大の影響を踏まえた金融緩和の強化」を、同年4月に「金融緩和の強化」をそれぞれ決定するなどしている。本院としては、これらを踏まえて、日本銀行の財務の状況について引き続き注視していくこととする。